首批公募REITs即将迎来解禁潮。博时、平安、华安等9家基金公司集中发布了公募REITs基金份额解除限售的提示公告,首批公募REITs将在6月21日迎来限售份额解禁。

上海证券报记者了解到,监管层对各大基金公司进行了窗口指导,要求其在基金份额解禁前后做好投教工作,密切关注战略投资者的减持意愿,以便积极应对各种情况。

业内人士表示,此次限售份额解禁后,将增加公募REITs的流通份额,大大改善公募REITs的交易活跃度和市场流动性。但对二级市场投资者而言,须警惕溢价品种的交易风险。

流通份额大幅增加

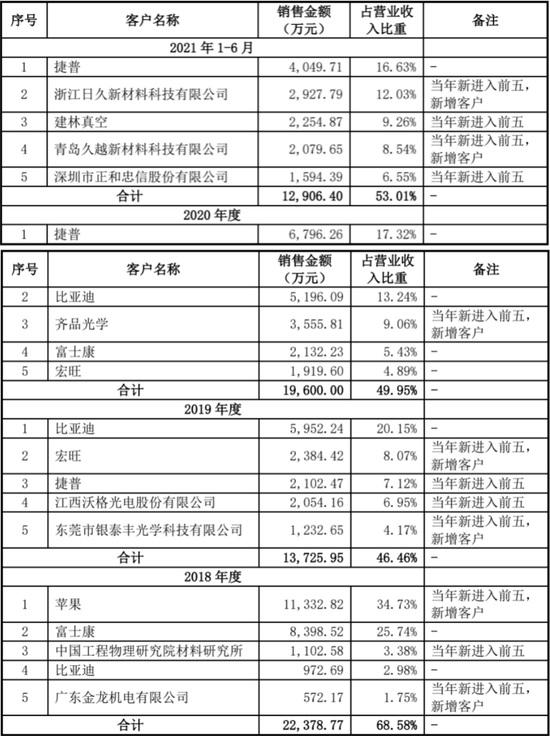

近日,博时基金、平安基金、华安基金等9家基金公司集中公告称,旗下公募REITs基金份额即将解除限售。从全市场来看,首批9只公募REITs共计有21.92亿份基金份额即将解禁,占9只公募REITs总规模的32%,占流通盘规模的108%,这意味着解禁规模是现有流通盘规模的一倍多。

以博时蛇口产园REIT为例,公告显示,该基金此次战略配售份额上市流通前,可在二级市场直接交易的流通份额为3.15亿份,占比全部份额的35%;此次战略配售份额解禁后,可流通份额合计为6.12亿份,占比达68%。

此次解禁的2.97亿份流通份额中,博时蛇口产园REIT场内份额解除限售方面,涉及北京首源投资、中国东方资管等8位持有人;场外份额解除限售方面,涉及富国基金智享8号FOF集合资产管理计划、国新投资2位持有人。此外,该基金场内份额中,还有招商局蛇口工业区控股股份有限公司持有的2.88亿份属于限售份额。

统计发现,此次基金份额解禁后,中金普洛斯REIT流通份额占比从28%增至80%,红土盐田港REIT流通份额占比从40%增至80%,华安张江光大园REIT流通份额占比从44.67%增至80%。还有中航首钢绿能REIT、东吴苏园产业REIT流通份额占比提升至60%,平安广州广河REIT、富国首创水务REIT流通份额占比提升至49%,而浙商沪杭甬REIT流通份额占比提升至41.05%。

基金公司积极应对

据了解,限售份额即将解禁之际,监管层对各大基金公司进行了窗口指导,要求其在基金份额解禁前后做好投教工作,积极应对各种情况。

据悉,富国基金、红土创新基金等基金公司通过线上线下的宣讲、投教短视频和文章等形式,向投资者告知限售解禁的安排和规则,传递投资公募REITs的正确方式,提示可能面临的投资风险。

此外,基金公司在信息披露方面:一是准备限售解禁的提示性公告,二是对于解禁当天可能出现的价格波动做好相关的应对措施。

与此同时,基金管理人还在密切关注战略投资者的减持意愿。上海证券报记者从一家基金公司获悉,多数战略投资者看好首批公募REITs的底层资产价值,有意长期持有公募REITs项目,享受稳定的分红率。“即使战略投资者有减持安排,市场还有很多潜在的投资人,我们一般会通过大宗交易形式协助完成交易,降低对二级市场的冲击。”一位基金经理说。

警惕溢价交易风险

目前来看,首批公募REITs中的部分品种出现了不同程度的溢价。据Wind数据统计显示,截至6月17日,中航首钢生物质REIT的溢价率达43.07%,富国首创水务REIT、红土创新盐田港仓储物流REIT溢价率超过30%,而博时招商蛇口产业园REIT、中金普洛斯仓储物流REIT等公募REITs的溢价率也超过20%。

一位基金经理表示,目前来看,首批公募REITs多数二级市场出现溢价情况,实际上反映了市场对优质资产稳定分红率的再定价。尤其是产权类项目,具备不动产资产属性,体现了一定的抗通胀性,叠加稳定的收益率,相关资产具备较好的增值空间。

对于解禁带来的变化,上述基金经理表示,解禁带来的流通盘增加,可以在一定程度上缓解市场供不应求的结构关系。同时,流通份额的增加可能会对市场情绪造成影响,进而造成二级市场价格的短期波动。需要注意的是,基础设施运营的稳定收益才是核心定价因素,建议投资者从REITs资产价值研判,理性投资。

中金公司认为,盈利与估值较高的项目,被减持的可能性更大。部分战配限售投资者可能出于止盈、净值管理等目的选择减持。因此,前期盈利较高的项目,被减持的可能性更大,投资者应注意解禁后因流通份额增加导致的价格下跌风险。