来源:野马财经

3

为了持续“自救”,林腾蛟无奈降价交易了当初的“宠儿”。

阳光城(000671.SZ)斥资61.45亿元取得的永康众泰小镇,从“宠儿”到成为“弃子”只用了不到一年的时间。

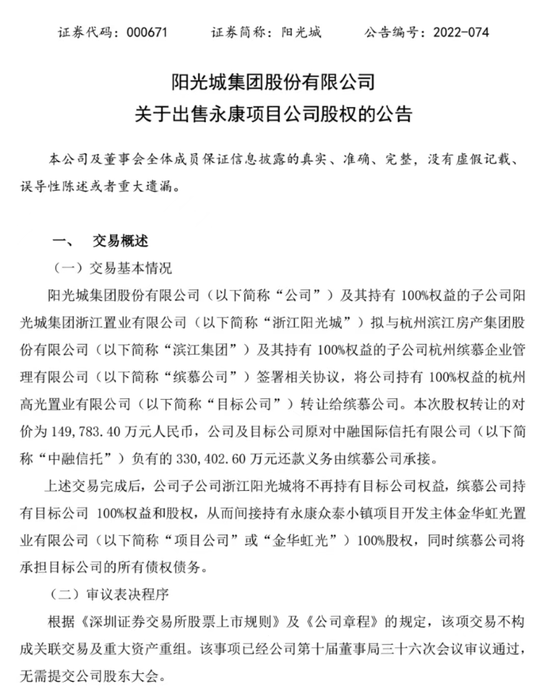

6月13日,阳光城发布公告称,拟将全资子公司杭州高光置业有限公司(简称:高光置业)转让给滨江集团(002244.SZ),股权转让对价14.98亿元;同时阳光城原对中融信托负有的33.04亿元还款义务转由买方承担。

交易双方分别为阳光城及其全资子公司阳光城集团浙江置业有限公司(简称:浙江阳光城)、滨江集团及其全资子公司杭州缤慕企业管理有限公司(简称:杭州缤慕)。

来源:企业公告

值得一提的是,在此之前,5月6日,阳光城曾公布了上述交易计划,不过当时公告的交易总对价预计不超过57亿元。

从价格来看,尽管“缩水”8.98亿元成交,但对于阳光城来讲,这笔交易最大的收益就是剥离账面债务。

阳光城董事会认为,项目公司股权转让至合作方,既可以维持项目的可持续性开发建设,有利于保证项目交付,又可以削减公司债务,符合公司当下经营现状。

在上海中原地产市场分析师卢文曦看来,企业出售资产常规操作,现在行业有很多暖风在吹,好一点的资产还比较值钱,等大家都没钱了再卖就卖不出价格了。

价格缩水却又“划算”的交易

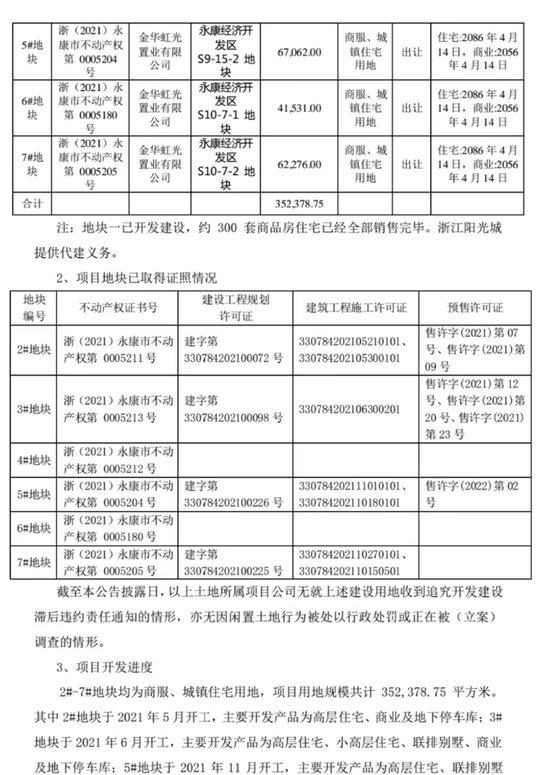

这笔交易距离阳光城的收购行动尚不足一年,而高光置业的核心资产便是位于浙江省永康市经济开发区6宗地块。

2021年7月21日,阳光城全资子公司高光置业以61.45亿元收购金华虹光有限公司(简称:金华虹光)100%股权以及应收债权,而金华虹光正是这6宗地块的开发主体。

这个总投资65.5亿元的永康众泰小镇被永康市列为重点打造的新型生态小镇项目,再加上价格优势,其一度成为阳光城的“宠儿”。

来源:企业公告

据悉,阳光城当时的收购价格非常便宜,楼面价只有7174元/平方米,而当时公开市场楼面价为1.5万元/平方米,利润空间可观。

截至2021年年底,项目已累计预售11.94万平方米,预售金额为25.35亿元。剩余可售面积为70.94万平方米,货值大约为150.39亿元,预期可以带来较大现金回流。

然而,由于投资周期长,这笔资金规模超60亿元的项目对阳光城来说颇具挑战。因此,阳光城选择与合作方共同开发。

当时地块三与浙江云承置业有限公司合作开发,阳光城享有50%权益;地块四至七与滨江集团子公司杭州滨祁企业管理有限公司合作开发,阳光城享有40%权益。

这样以来,不仅缓解了阳光城的资金压力,还可以使其拿到部分预收款。除此之外,待债务清偿后,阳光城还能获得40%-50%的权益收入。

不过,由于债务压力增加,阳光城只能“忍痛割爱”。和之前的收益相比,这笔交易对阳光城最大的利好就是化解了大量债务。

通过公告可以看到,阳光城在转让目标公司相应股权的同时,也不再承担相应债务,同时解除为目标公司偿还中融信托33.04亿元负债的还款义务。

也就是说,在交易完成后,滨江集团将持有目标公司100%权益和股权,从而间接持有永康众泰小镇项目开发主体金华虹光100%股权,同时将承担目标公司的所有债权债务。

财报显示,截至2022年3月31日,高光置业总资产为76.4亿,净资产25.1亿,计算可得账面上的负债为51.3亿。在收购完成后,滨江集团将豁免浙江阳光城欠高光置业和项目公司的款项,合计14.97亿。

由此来看,这笔价格“缩水”的交易虽然让阳光城失去了一个优质的项目,但确实有效缓解了阳光城的债务压力。

林腾蛟“带头”不躺平

2018年,阳光城提前两年实现千亿规模,老板林腾蛟给所有员工派发了一枚金戒指,盒子上印着“千亿纪念”。

然而快速规模扩张占用了大量资金,导致企业负债率一路走高。2018年,阳光城土地储备同比增加94%,而净负债率升至183%。

之后,阳光城一改此前一二线城市的扩张战略,转而用上了“高周转”模式,下沉到三四线市场。最终,阳光城尝到了苦果。

来源:爱企查

2021年10月,因三季报经营恶化,阳光城两名董事投下了反对票。之后,阳光城股票价格和债券价格双双暴跌。

在出现经营危机和债务违约风险后,林腾蛟并没有选择“躺平”,而是压上全部身家化解风险。他曾在内部会议上表示,“不会抛下员工,在关键时刻要同舟共济。”

最初,林腾蛟承诺为展期后的债券回售本息提供全额连带担保责任,成功说服大多数投资人,使得2021年11月到期的“20阳光优”“18阳光04”“20华济建筑ABN001”三只债券展期12个月的兑付方案表决通过。

为了回笼资金,林腾蛟也在处置个人资产。2021年11月初,林腾蛟辞去兴业银行董事职务,兴业银行随即出现总额近10亿元的大单。

兴业银行三季度报显示,林腾蛟的阳光控股持有约4.97亿股兴业银行股份,除去质押部分,可出售获得近50亿元资金,这些资金可以有效缓解阳光城的现金流压力。

除此之外,阳光城集团层面高管和区域公司总裁级别高管集体自愿减薪并缓发薪资。阳光城方面称,此次为高管集体自愿减缓薪资,愿与企业共克时艰。

然而这一系列的措施没能改变阳光城的命运。由于可用资金急剧减少,多家评级机构下调评级,最终阳光城还是陷入了债务危机。

2022年1月,阳光城发布2021年度的业绩预告,引来深交所的问询。随后阳光城回复中表示,虽然货币资金有271.8亿元,但实操中可灵活动用资金还不足1%,基本等于枯竭。

2月17日,阳光城公告,存续规模分别为3亿美元和3.57亿美元的两笔美元债未能按在30日豁免期内支付利息,合计约2726万美元,构成实质性违约。

“自救”仍在继续

尽管没能改变债务违约的命运,但阳光城并没有“躺平”,一直在开展积极的自救行动。

今年以来,阳光城召开了20余次境内信用债的持有人会议,主要寻求豁免交叉保护条款及债务展期。此外,还通过处置资产、请求金融机构及政府支持等措施来实施自救。

截至2022年2月15日,阳光城已处置包括兴业银行、正心谷旗舰基金等股权,以及佛山陈村、四川宜宾、上海梓光、上海臻百利等20余项资产,累计已偿还债务逾450亿元。

同策研究院资深分析师肖云祥表示,阳光城处置资产较多,而且资产质量不低,可见阳光城化解风险的决心。但从2022年阳光城的到期债务来看,公司今年偿债压力并不小,警报并未解除。

阳光城最新一季报数据显示,阳光城总负债为3202.44亿元,同比增加1.29%。其中,流动负债2799亿元,同比增加3.7%。

5月5日,阳光城公告称,公司已到期未支付债务本金合计301.91亿元,其中境外公开市场债券未按期支付本息累计1.09亿美元,境内公开市场债券未按期支付本息累计81.67亿元。

截至4月底,阳光城共9只债券实质违约,合计86.55亿元,其中,银行间债券7只,合计66.55亿元;交易所债券2只,合计20亿元。

6月2日,阳光城三只债券再违约,其中包括“20阳城02”发行总额8亿元,“20阳城03”发行总额10亿元,“21阳城02”发行总额10亿元。

来源:企业预警通

据企业预警通显示,截至目前,阳光城还存续7只美元债,存续规模17.92亿美元,其中将有5.5亿美元债券于一年内到期。

阳光城方面表示,为化解公司债务风险,阳光城正全力协调各方积极筹措资金,商讨多种方式解决相关问题;同时,公司将在地方政府和金融监管机构的大力支持、积极协调下,制定短中长期综合化解方案,积极解决当前问题。

4月25日,金融监管部门召开会议向主要资产管理公司和18家银行提供了12家房企的清单,针对其资产收并购等工作做出六项政策指导。

尽管阳光城出现在上述12家房企清单中,但目前依然没有传出其和AMC机构的合作消息。截至目前,在出险房企中,真正实现AMC业务并购的屈指可数。

因此,对于大部分房企而言,2022年是背水一战的一年,也是一个新时代的开始。正如万科董事会主席郁亮所言:“要么死、要么活,没有中间地带”。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>