作为A股的投资热门赛道,新能源受到大家火热的关注,一些布局新能源赛道的基金经理也一跃成名。

筛选全市场的主动权益基金,其中名称中带有“新能源”的就有40只(不同份额合并统计),背后的基金经理多达56位(一只基金多位基金经理管理),哪些才值得关注呢?咱一位一位说。

第一位,博时基金郭晓林。

为什么会关注到郭晓林

最近做了个筛选,统计全市场3007位基金经理,截至5月31日,能够同时满足:投资经验超5年&在管基金总规模50亿以上&几何平均年化回报超10%,这3个条件的基金经理仅161位,郭晓林是其中之一。

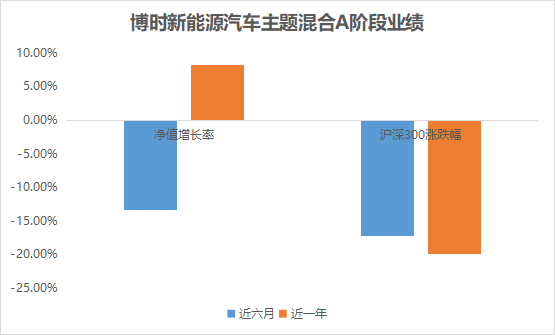

此外,在4月26日-6月10日的这波反弹中,博时新能源汽车主题混合A、博时新能源主题混合A幅分别是37.29%、31.88%。尤其是博时新能源汽车主题混合A,在22只偏股混合型基金中居第3位。(数据来源Choice)

基金走势如此强劲,郭晓林引起了我的兴趣。

(博时基金 郭晓林)

这是怎样一位基金经理

公开资料显示,郭晓林,清华大学计算机专业,2012年硕士毕业后便加入博时基金,历任研究员、高级研究员、新能源投研小组组长,现任权益投资四部投资总监助理兼基金经理。

拥有9.7年证券从业经验,近6年公募基金管理经验。

对于新能源行业的研究,他开始的比较早,2017年,彼时市场的热点在于大白马。

可以说郭晓林是业内新能源领域的早期玩家。

2019年之后,国产新势力造车崛起,众多优秀电车品牌出现,产品力大大提升,新能源迎来高光时刻。

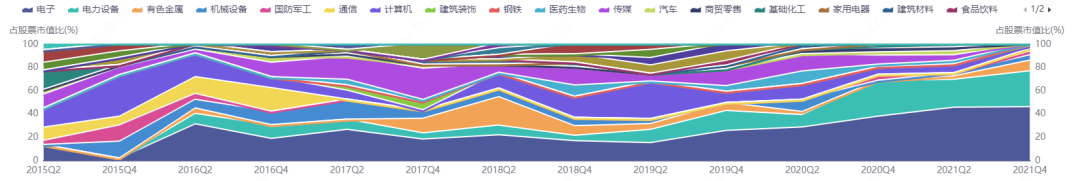

在他管理最久的博时互联网主题灵活配置混合的行业配置上能够看到,从2016年2季度起就有电力设备行业,在2019年前后,比例明显增大。

来源:iFinD

2022年1季报显示,博时互联网主题的头号重仓股为宁德时代,持有报告期数达到9期;隆基绿能、三环集团、亿纬锂能的重仓报告期数达到了8期、6期和11期。

为什么如此钟情新能源?

郭晓林表示,

“新能源长期发展的趋势已经很确定,它是一个全球基本上都形成共识的行业。大家都是要往碳达峰、碳中和的方向走。往这个方向走有非常明确方向——发展新能源。”

在长期对新能源产业链的跟踪中,郭晓林对产业发展周期、竞争格局、技术路线等产生深入理解。

投资上,倾向于自下而上选股,寻找依靠技术进步带来新的需求增长的优质企业,或者从行业角度看因为技术优势市场份额可以大幅提升的企业。

判断一家公司的股票是否值得买入,会重点看公司所处的行业发展阶段。

一般而言分为两种情况:

第一,处于渗透率较低状态,长期具备很大空间的行业,会从产业链中挖掘出景气度最高且持续向上的行业,再进行进一步研究,比如新能源车行业。

第二,相对成熟的存量行业,会具体分析某些变化,分析哪些公司会受益。

更重要的一点,郭晓林非常注重风险控制,更倾向于右侧交易。

“从公募基金行业的投资角度讲,胜率会比赔率更重要一些。所以一般来讲我会投资从10-100这个阶段,而不愿意投资从0-1的阶段。我个人投资过程中大概偏左的交易会占20%,偏右的占80%。”郭晓林表示。

如果龙头公司短期涨幅比较大,郭晓林就会寻找一些细分的alpha的新的机会。

“例如某些材料领域,某些年份需求非常景气,供给短期出不来,导致过往大家可能不太关注的某些细分小材料产品短期量价齐升,我们也会去投资这样的公司。”郭晓林表示,但是如果行业估值处在一个比较合理的水平,他还是会持续地去买入一些长期看好的公司。

多阶段斩获亮眼超额收益

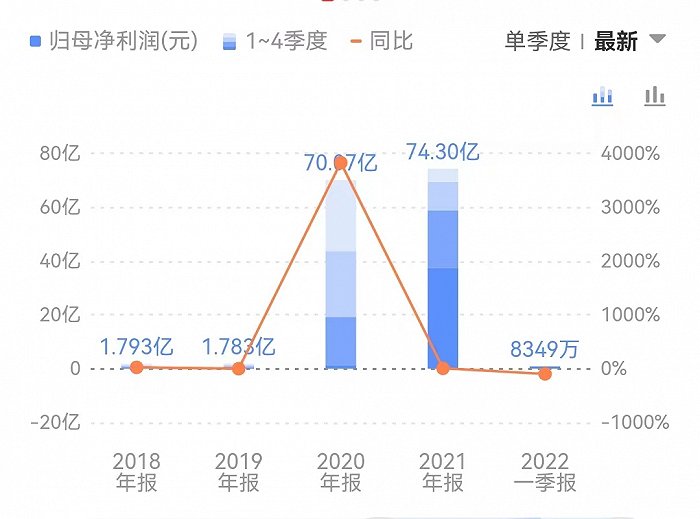

iFinD统计显示,截至6月13日,博时新能源汽车主题混合A累计收益8.60%,同期沪深300指数收益-21.57%,相较于指数涨跌幅跑赢30.17%。

数据来源:iFinD,截至20220613

展望后市,郭晓林坦言,

“历经前期下跌后,目前新能源板块的估值已处于较低水平,如果未来需求预期能逐渐恢复,新能源板块的估值还能进一步修复。

在布局方面,接下来看好锂电池中竞争优势明显的龙头企业,虽然中短期受上游原材料价格影响,电池企业的利润率处于较低水平,但行业中不同梯队企业的竞争差距已经比较明显。长期来看随着材料环节的供给逐渐缓解,电池企业盈利能力会逐步回升,同时龙头企业会有超额的盈利能力。”