来源:国际金融报

比亚迪“抢食”,二线厂商围攻,原料价格高企,内忧外患皆在撼动宁德时代在行业内的“王座”。摆在“宁王”眼前的问题是,如何打好这场守擂战?

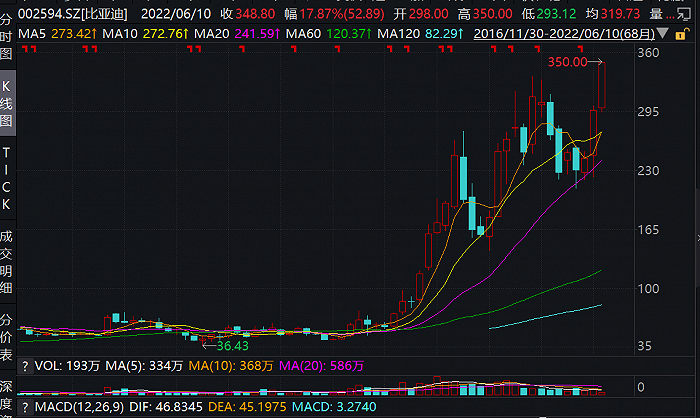

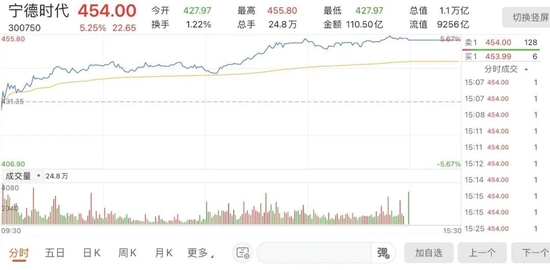

6月9日,宁德时代发布澄清公告,针对期货投资损失、二号人物黄世霖疯狂套现传闻作出回应。截至6月10日收盘,宁德时代报454元/股,涨幅5.25%,总市值1.1万亿元。

股价一度跳水

6月7日,几则市场传闻不胫而走。

针对套保业务,有传言称,宁德时代本期半年报中,可能会确认一季度发生的10多亿元的期货投资损失。

此外,有消息指出,宁德时代二号人物黄世霖近期疯狂减持套现。

受上述传闻影响,宁德时代6月8日低开低走,盘中大幅下探,一度跌超7%,尾盘翻红。6月9日,公司再度收跌6.23%,市值跌破万亿大关。

传闻或非空穴来风。财报显示,自2018年上市以来,宁德时代衍生金融资产均为正值,2020年底这一数值为13.3亿元,2021年底则降至2.43亿元。衍生金融负债此前一直处于空白,而今年一季度变为17.87亿元。

另一个值得注意的现象是,一季度公司其他综合收益为-15.63亿元,绝对值甚至超过同期14.93亿元的归母净利润。但其他综合收益并不计入宁德时代的当期损益。

宁德时代在澄清公告中表示,基于保障公司原材料的稳定供应及降本需要等,公司对镍资源产业链进行了部分布局。公司开展对应的商品(镍)套期保值以规避有关大宗商品市场大幅波动的风险,不以投机为目的。套期保值业务以现货为基础,期货端的浮动损益有相应的现货予以对冲,对公司业绩影响较小,上述传闻不属。

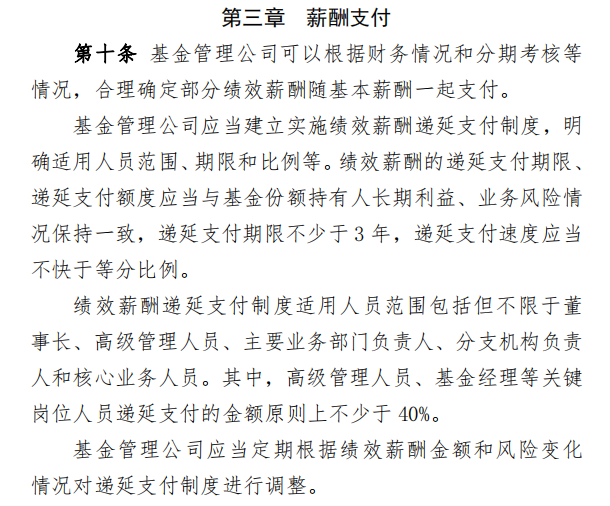

对于“二号人物”黄世霖减持的说法,宁德时代回应称,因家庭资产规划需要,黄世霖于1月4日,与其持有100%份额的6只私募证券投资基金产品签订一致行动人协议,约定黄世霖转让不超过200万股给前述6只基金产品,该等股份转让计划已实施完毕。该转让并未导致黄世霖实际控制的公司股份比例和数量发生变化,不存在变相减持的情况。

比亚迪成劲敌

随着行业竞争日趋激烈,不断增加的“外患”也正在扰乱宁德时代。

受疫情影响,宁德时代装机量有所下滑。韩国新能源市场研究机构SNE Research数据显示,4月,全球动力电池装机量27.1GWh,同比增长1.5倍以上,环比下降34.5%。其中,宁德时代装机量8GWh,虽稳坐第一把交椅,但环比下滑46.3%,市占率则从3月的36%,下降6.5个百分点至29.5%,同比也下降了0.6个百分点。

比亚迪则异军突起,装机量达4.3GWh,逆势环比上涨2.4%,市占率为15.9%,环比增幅5.8%,同比增幅8.6%。这也是比亚迪首度超越LG新能源,斩获亚军。

在磷酸铁锂电池板块,比亚迪则实现了对宁德时代的反超。据中国汽车动力电池产业创新联盟数据,4月份比亚迪碳酸铁锂电池国内装车量为4.19GWh,市占率47.14%,宁德时代装车量则为3.05GWh,市占率34.29%。

在这一现象的背后,比亚迪搭载自家电池的新能源汽车销量维持增长态势,甚至拿下当月销冠。

较量不仅体现在装机量上。根据2021年年报,报告期内宁德时代对特斯拉的销售额为130.4亿元,占年度销售总额的10%。这是宁德时代首次将特斯拉发展成第一大客户。2021年6月,宁德时代与特斯拉达成合作,将从2022年1月至2025年12月向特斯拉供应锂电池产品。

不过,“宁王”头号客户这块蛋糕,即将被劲敌蚕食。6月8日,比亚迪集团执行副总裁、汽车工程研究院院长廉玉波在接受媒体采访时表示,比亚迪将为特斯拉提供电池产品。虽然比亚迪方面未指明电池种类,但市场多认为,由于比亚迪在磷酸铁锂电池领域具有优势,很有可能成为特斯拉磷酸铁锂电池的供应商。而国内厂商中,该种类电池主要由宁德时代向特斯拉供应。

江西新能源科技职业学院新能源汽车技术研究院院长张翔告诉《国际金融报》记者,“特斯拉引入比亚迪亚,首先是因为自身产能不断的扩张,而宁德时代的供应跟不上。其次,对于车企来说,开发多家供应商供货,是保证产业链安全的一个重要手段。”

张翔进一步指出,“比亚迪入选特斯拉的供应商,意味着宁德时代在特斯拉供应链上有了新对手,肯定会对宁德时代构成威胁。之前宁德时代与LG新能源竞争拥有成本优势,但是跟比亚迪竞争的话,不一定占上风。因为目前乘用车市场主流的电池技术路线是磷酸铁锂,而宁德时代的技术强项在于三元锂电池,磷酸铁锂电池则是比亚迪起家的一个法宝。所以从某种程度来说,比亚迪的碳酸铁锂技术要比宁德时代的更加强,另外刀片电池也是比亚迪的王牌。”

资本市场上,比亚迪在6月10日跻身万亿市值俱乐部,总市值升至A股第八位,对宁德时代“深市一哥”的地位发起冲击。

二线厂商崛起

二线电池企业也在整车厂商的扶持下,声势逐渐浩大。

2月23日,欣旺达发布增资公告,19家企业向公司子公司欣旺达汽车电池增资24.3亿元,增资后合计持股比例约为19.5%。19家注资企业中,有造车新势力企业“蔚小理”,传统车企巨头上汽、广汽、东风等同样在列。

成立于2007年的中创新航(原中航锂电),近年来越发亮眼。2019年至2021年,其动力电池销量由1.62GWh增至9.31GWh,复合年增长率高达139.7%,是国内前十大动力电池企业中唯一一家每年同比增长率超100%的企业,以及全球增长最快的核心动力电池企业。

2021年,中创新航的动力电池装机量位居全球第七。2022年前4个月,中创新航以5.09GWh的装机量名列国内第三,紧随宁德时代、比亚迪。

中创新航的下游客户阵容可谓华丽,不仅取代宁德时代,成为广汽新能源车的第一供应商,同样是长安的一供,还配套广丰、广本、上汽通用五菱、吉利等主机厂。

中创新航也瞄向了公开市场,2022年3月,公司正式向港交所提交招股书,募资15亿美元(约合95亿人民币)。如果成功过会,或成为2022年以来港交所最大规模IPO。

但如今中创新航遭到了宁德时代的“狙击”。2021年7月21日,宁德时代向多家媒体确认,已就中航锂电专利侵权案递交起诉书,并获得受理。今年5月,宁德时代对外表示,已向法院提出申请,将索偿金额由1.85亿元提升至5.18亿元,翻了三倍。

中创新航则在招股书中提示,公司败诉可能会导致专利无效,可能会出现向第三方支付赔偿、向第三方请求特许权、持续支付专利费用或重新设计产品或遭勒令禁止生产、销售、使用技术的可能,从而影响中创新航的业务、财务状况及经营业绩。

但中创新航同时表明,经评估后,公司董事认为此案件申请索赔缺乏理据,不会对公司的整体业务、财务状况或经营业绩产生重大不利影响。目前,中创新航就已有官司在积极应诉,并就上述由宁德时代所持的专利,向国家知识产权局申请专利权无效。

同样与宁德时代对簿公堂的,还有蜂巢能源。今年2月,宁德时代曾以不正当竞争为由,对蜂巢能源提起诉讼,被告方还包括无锡天宏企业管理咨询有限公司、保定亿新咨询服务有限公司,二者均为蜂巢能源关联方。

多份法院判决书显示,2018年至2019年,9位宁德时代员工在离职后,分别加入无锡天宏和保定亿新,为宁德时代的竞争对手蜂巢能源提供服务。宁德时代认为,这9人违反了与其签订的《保密和竞业限制协议》,因此要求他们赔偿违约金100万元。

二线厂商环伺,宁德时代掌舵人曾毓群亲自下场为公司站台,他表示,宁德时代的综合竞争优势非常明显,将继续在产品、技术、生产制造、商业模式及服务等方面不断创新,持续扩大领先优势。

此外,公司计划于二季度正式发布麒麟电池,新电池在同样的电化学体系下比大圆柱电池的能量密度高13%,将具有极大的竞争力。任何小规模的电池制造商,如果没有颠覆性的技术,无法改变当前竞争格局。

一季度净利下滑

外患之外,还有内忧。

一季度报显示,宁德时代2022年一季度实现营业收入486.8亿元,同比增长153.97%,归母净利润14.93亿元,同比下降23.62%。报告期内,公司毛利率为14.48%,较上年同期的27%几近腰斩,降至近年来最低水平。

盈利水平的下滑在于成本端承压。一季度,宁德时代营业成本为416.28亿元,同比激增198.66%。

对此,公司给出两大主因,一是随销售成本相应增加,二是部分上游材料价格快速上涨造成成本增加。

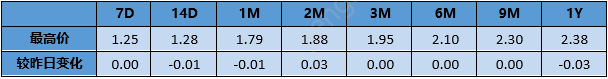

进入6月,碳酸锂价格仍在高位运行。生意社监测数据显示,6月9日电池级碳酸锂华东地区均价为47.2万元/吨,与周初相比上涨0.21%。通过观测市场变化来看,本周碳酸锂价格小幅上行。目前市场询单成交开始增加,随着各地疫情的逐渐好转,下游终端需求有所回暖,企业排产出现回升。而铁锂出现新产线投产,使得整体行业采购需求增加,因此碳酸锂价格报价出现提涨,价格预期呈现利好表现。

生意社碳酸锂分析师认为,目前市场询单逐渐增加,下游材料大厂按照需求恢复节奏有序备采,市场现货量稍有紧张,低价碳酸锂相对较少,预计短期碳酸锂价格可能稳中有升。

面对成本压力,宁德时代方面表示,总体来看,已基本完成与客户的协商调价,将在二季度逐步实施落地,毛利率也将会逐步合理修复,但具体结果视落地情况而定。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>