今日,2022新浪财经养老与基金研讨会于线上隆重召开。

近日,国务院办公厅印发《关于推动个人养老金发展的意见》,标志着“个人养老金”新时代即将开启。而养老投资一直是大众关心的话题,随着我国人口老龄化加速到来,发展第三支柱已经十分迫切。广大民众尚未形成长期、持续且系统地进行养老储备的意识。养老保障产品供给层面,我们也亟需更加多元化、符合个性化需求的养老产品。

公募基金如何助力个人养老金“落地开花”?新浪财经针对此议题举办了2022养老与基金研讨会(线上)。

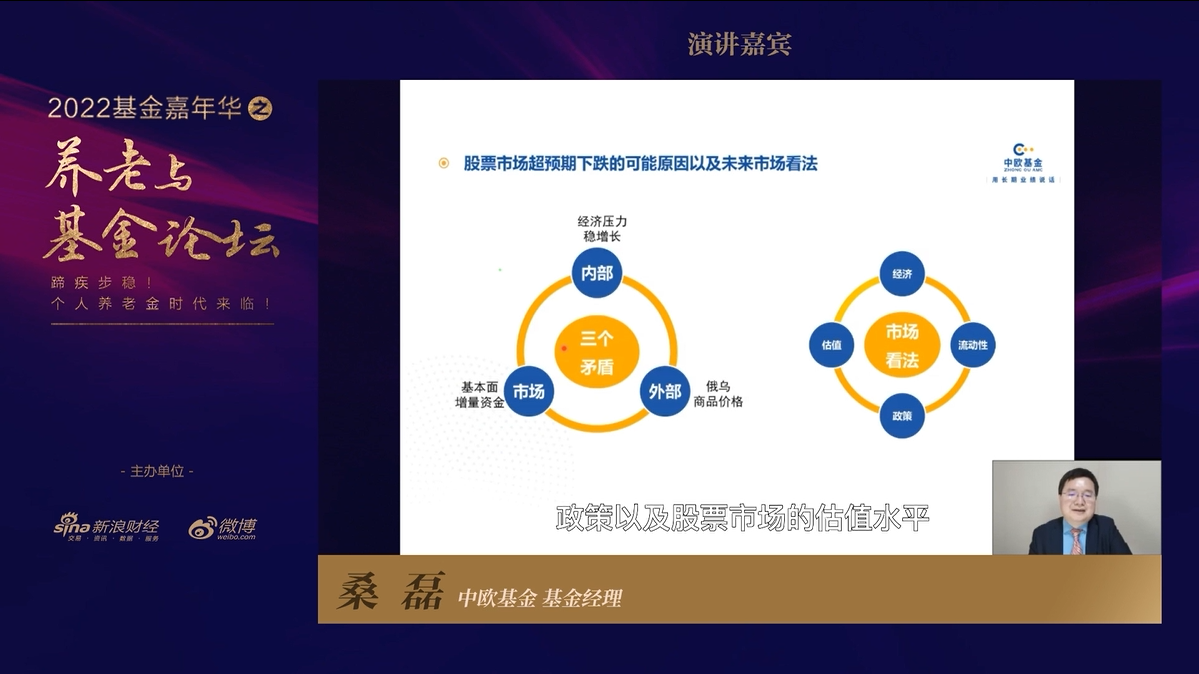

中欧基金桑磊表示,个人养老金的投资本质上需要实现年轻时投资和退休后消费的这样一个跨期安排,追求的目标是退休时能够获得长期的投资收益。养老目标基金的投资会面临双重的投资风险,一方面,养老目标基金是养老的钱,需要力争基金净值的控制回撤风险。但是同时养老目标基金的终极投资目标是改善投资者的老年生活品质,需要一个比较好的长期的投资收益。因此,管理养老目标基金首先要追求较好的长期投资收益目标,力争满足养老投资需求。在此基础上要力争市场短期的波动中适当地控制风险,争取收益积累的可持续性。具体来说,我们会从长期资产配置、中短期资产配置、品种投资、风险管理等层面进行考虑。

长期的资产配置决定了养老目标基金的长期投资收益和风险水平,主要收益来源是大类资产的长期投资价值,其中目标日期基金会设计下滑曲线,作为长期的资产配置方案。目标风险基金则会根据风险目标来决定长期的资产配置方案。中短期资产配置上,根据市场情况,在长期资产配置方案的基础上进行适度的偏离,力争适当地控制组合的波动性,增强组合收益。品种投资则根据资产配置结果,基于对子基金的评估,选择能够匹配资产配置目标,并且长期业绩优异、风格稳定、具备带来超额收益机会的基金,同时也会适当采取多元化的投资策略,提升在不同市场环境中的适应性。风险管理则是在合规运作的前提下来结合市场风险,采取相应的风险管理措施。此外将绩效归因,也能帮助更好地回顾投资效果,帮助我们更好地进行投资管理。