导语:万向系的万向钱潮、顺发恒业、承德露露、万向德农等4家上市公司,将合计超过130亿元的资金通过财务公司以存款的形式转出上市公司体外。但是财务公司的贷款却极少被这些上市公司所用,且上市公司的资金使用效率似乎也有悖常理。万向集团究竟有没有占用上市公司资金?

出品:上市公司研究院

作者:夏虫

近日,中国证监会、中国银保监会发布《关于规范上市公司与企业集团财务公司业务往来的通知》(以下简称“通知”)。通知要求,控股股东及实际控制人应当保障其控制的财务公司和上市公司的独立性。财务公司应当加强关联交易管理,不得以任何方式协助成员单位通过关联交易套取资金,不得隐匿违规关联交易或通过关联交易隐匿资金真实去向、从事违法违规活动。

随着企业不断壮大发展,其资金需求与日俱增,上市公司与集团财务公司的资金往来也变得较为密切,但财务公司的弊端也开始逐渐显示,财务公司正成为资金占用的隐蔽通道。

以财务公司为通道触发资金占用往往是两大诱因,一方面,母弱子强下多元扩张,上市公司沦为融资工具;另一方面,上市公司被集团财务公司归集或迫于行政压力,资金流向无效板块,严重侵犯中小股东利益。

事实上,很多以财务公司名义进行归集后,大部分体现在货币资金科目,仅从单一科目似乎很难发现异常。有些公司如东旭系有意隐瞒关键信息披露,或如上海电气(维权)以关联拆借之名套取上市公司资金,相关资金体外流转变得十分隐蔽。在这种大背景下我们又该如何识别出那些设置财务公司架构可能存在风险呢?有些异常我们或可以回归到常识,从商业逻辑的合理性或可以找出答案。即:

第一,警惕那些“高存低贷”型公司,即上市公司一边将资金大量存在集团财务公司但从其获得贷款极少,同时一边又在外部大量融资;

第二,需要关注上市公司资金在财务公司的存贷利率价格是否公允,即如果上市公司在财务公司的资金收益率明显低于市场平均水平,抑或是公司从财务公司获得贷款的资金成本与其存款的收益率存在显著高于或差异较大,这也可能存在隐性资金占用之嫌;

第三,警惕那些母弱子强型公司,即集团母公司激进扩张资金缺口大或自身造血差亟需外部资金输血,上市公司极易沦为集团融资工具。

万向系经过多年发展,已经从最初汽车零部件制造商发展到业务涵盖新能源汽车及汽车零部件、现代农业、食品饮料、持牌金融服务及金融科技等众多领域。目前万向系旗下控股的上市公司为万向钱潮、顺发恒业、万向德农和承德露露等4家公司。

然而,我们发现,万向系的上市公司的资金通过财务公司以存款的形式转出上市公司体外,但是贷款却极少被上市公司所用。

百亿资金流向集团财务公司

我们根据2021年年报数据统计,万向系通过财务公司从旗下控股的上市公司获得的资金超过130亿元。

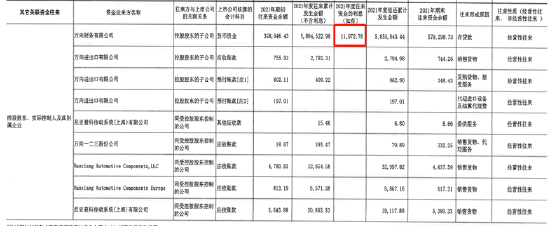

万向系旗下上市公司之一万向钱潮向财务公司存款期末余额为57.93亿元,而同期货币资金期末余额为62.37亿元,万向钱潮向集团财务公司贡献了其全部货币资金的93%。然而,万向钱潮从集团财务公司获得的贷款区区只有1419.06万元。

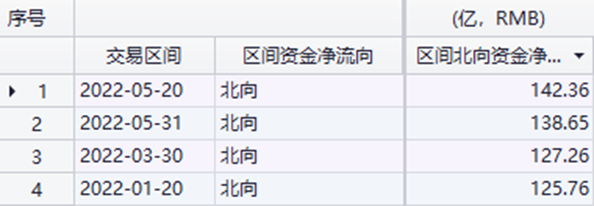

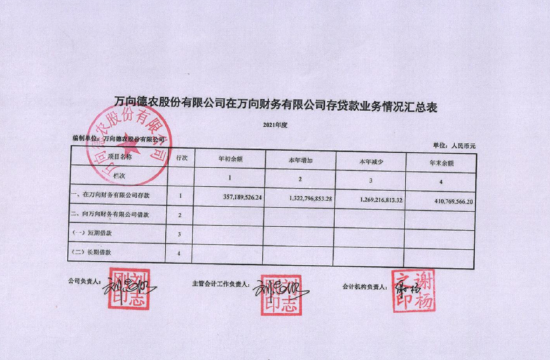

万向系旗下另一上市公司之一万向德农,2021年货币资金余额为4.13亿元,而将4.11亿元存入集团财务公司,几乎大部分都在财务公司存放。

来源:万向德农年报

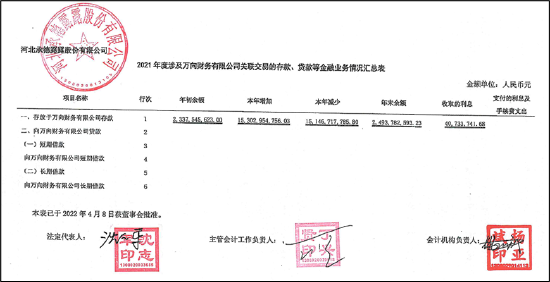

来源:万向德农年报承德露露也属于万向系控股上市公司之一,2021年承德露露将24.94亿元存入集团财务公司,而同期货币资金为26.07亿元,财务公司存款占比为96%。值得一提的是,承德露露从财务公司贷款金额为0。

万向系控股地产公司顺发恒业,2021年存入集团财务公司的存款为45.74亿元,而同期货币资金余额为53.77亿元,占比为85%。值得一提的是,顺发恒业向财务贷款余额为0,期间贷款发生额仅为3700万元,而同期存款发生额超250亿元。

以上数据我们可以发些,万向集团从上市公司获取资金巨大为132亿元,但是上市公司从财务公司获取的贷款资金极少,甚至有的为0。然而,万向财务公司的贷款却超200亿元。

根据公开资料显示,截止2021年年末,万向财务公司的吸收存款为199.14亿元,而发放贷款余额为205.81亿元。

这不禁让人疑惑,上市公司的资金究竟流向何处?值得一提的是,由于万向系从上市公司获得较大资金,也引起监管或投资者有关资金占用质疑。那我们又将如何看待呢?

被质疑大股东资金占用?三大疑点不解

在我们全面复盘时发现,万向系以财务公司获取上市公司资金确实有些疑惑令人不解。

其一,不同上市公司的存款利率区间为何不同,价格是否公允?

我们发现,万向钱潮向财务公司的存款利率范围为0.35%至3.4%;而承德露露的年利率则为0.35%至1.5%;而顺发恒业的存款利率区间为0.35%-2.25%。如此不同,是否公允。

来源:万向钱潮

来源:万向钱潮 来源:承德露露

来源:承德露露 来源:顺发恒业

来源:顺发恒业其二,财务公司的资金收益率是否匹配市场水平?

我们以承德露露为例,同养元饮品进行比对,后者资金主要用力理财并未设置财务公司架构。我们发现,承德露露2021年从财务公司获得的利息收入为4073.37万元,沉淀资金期末余额为24.94亿元。由于我们无法查询其日存款余额,因此我们统一采取期间收益与期末余额之比进行收益率大致匡算比较。据以上方法匡算,承德露露的收益率大致为1.64%。而对比养元饮品其大部分资金主要投资理财在交易性金融资产上沉淀,2021年期末交易性金融资产为105.52亿元,而理财收益及投资收益累加为3.2亿元,收益与期末沉淀资金余额之比3.03%。

来源:公告

来源:公告显然,养元饮品的资金收益率显著大于承德露露的。值得一提的是,承德露露称在万向财务公司存款期限分为 3 个月定期存款和 6 个月定期存款,其利率分别为 1.54%和 1.82%,均高于人民银行定期存款基准利率和四大国有银行同期定期存款利率,其中人民银行同期定期存款基准利率分别为 1.10%和 1.30%,四大国有银行同期定期存款利率分别为 1.35%和 1.55%。

其三,为何一边低息存款一边高成本贷款,有没有侵犯小股东利益?

以万向钱潮为例,其大部分资金存入集团财务公司,2021年末财务公司存款期末余额为57.93亿元。如此巨额的资金公司获得的利息1.2亿元,资金收益率大致在2%左右。

来源:万向钱潮

来源:万向钱潮然而,我们发现,万向钱潮一边向财务公司存钱,一边又外部举债。2021年其短期借款为14.71亿元,长期借款为9.01亿元,两者之和超23亿元。我们根据利息费用与借款资金大致估算其资金成本超过4%。值得一提的是,长期借款的资金成本在0-4.76%区间。一边低息存款一边高成本贷款,与此同时上市公司从财务公司获得贷款资金极少。换言之,上市公司似乎承担了外部较贵的融资成本而获取财务公司较低的资金收益,这究竟有没有背离商业逻辑?

此外,我们发现,万向德农向集团财务公司存款超4亿元,但是其存贷业务专项披露并未查询到利息收入。值得一提的是,公司合并利润报表的利息收入仅为453.9万元。那小股东利益究竟有没有被侵犯?

来源:公告

来源:公告值得一提的是,万向系旗下地产上市公顺发恒业就被投资者质疑其资金占用问题。投资者曾质疑其资金被占用流向恒大等公司,对此公司给予了否认。

来源:公开信息

来源:公开信息顺发恒业并未增加土储,而是将资金不断向财务公司输送,这是否是投资者的质疑其原因之一呢?2016年以来,顺发恒业并未新增土地储备,已有土地的开发也陷入停滞,营收收入由2017年的66.82亿元大幅下滑至2021年的2.72亿元。从土地储备来看,2015-2018年年末,公司计容建筑面积分别为57万平方米、51万平方米、51万平方米、50万平方米,而2019年并未增加土储,上半年末仍为7万平方米。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>