1.市场回顾

上周A股各大指数继续反弹,上证指数涨2.08%,沪深300涨2.21%,创业板指涨5.85%。

从中信一级行业指数来看,上周表现相对靠前的行业包括:电子(8.79%)、机械(7.36%)、汽车(7.19%);

表现靠后的行业包括:煤炭(-3.10%)、房地产(-2.23%)、建筑(-1.79%)。

2.海外宏观

美国十年期国债收益率继续围绕中性利率进行区间震荡。看空收益率的投资者认为美国经济很快将陷入衰退,以及包括美股在内的金融市场波动,将让联储在不久的将来转向宽松。看多收益率的人则继续表达其对于通胀造成紧缩加码的担忧。

鑫元基金认为:

收益率如果要下,一要看到通胀数据,至少是核心通胀数据的下行,毕竟通胀是本轮联储紧缩的根本驱动力。根据美联储理事Waller的最新讲话,总体通胀降至4%以下,核心通胀回到3%以内,可以被视为通胀可控的观察点。二是需要数据可以佐证美国经济进入了衰退。比如职位空缺率的下降,但是美国劳工统计局发布的4月职位空缺数量为1140万人,市场预期1130万人,4 月职位空缺数量依旧比失业人数多出约540万。亦或者失业率连续一个季度的恶化(例如:三个月移动平均值比前12个月的最低失业率上升0.5个百分点);但5月非农新增就业39万人,超过市场预期的32.5万人,5月失业率也仅为3.6%。

收益率如果要上,则离不开通胀继续恶化的证明。比如地缘冲突加剧导致能源和食品价格再次大幅上涨;疫情导致全球供应链的再次瘫痪。这些方面的证据,目前看来也不是那么的充足。

看多收益率的人希望乘胜追击,以扩大胜果结束今年的交易。看空者由于年初以来的市场波动,也亟需一个扭亏为盈,反败为胜的机会。但是即便金融市场是反馈未来预期,也是要根据具体数据对未来进行预期推演;贝弗里奇曲线的下移才刚刚开始,衰退也是需要时间证明的。

美联储也是根据实际数据才能做出进一步的判断,短期内围绕中性利率进行震荡会是大概率,美股也会维持震荡的格局。

3.国内宏观

国内统计局公布的PMI数据:5月份中国制造业采购经理指数为49.6%,比上月上升2.2个百分点,制造业总体景气水平有所改善。调查的21个行业中,指数位于扩张区间的行业由上月的9个增加至12个,制造业景气面呈现积极变化。

大型、中型和小型企业采购经理指数较上月均有上升,其中大型企业升至50%以上,表明随着疫情防控形势好转,大型企业较快回归正常运行。

5月份非制造业商务活动指数为47.8%,比上月上升5.9个百分点,非制造业业务活动预期指数上升至55.6%,结束连续两个月下降趋势。5月份综合PMI产出指数为48.4%,也比上月上升5.7个百分点。

数据显示5月份的各项数据虽仍处于临界点之下,但已显著高于4月,伴随着疫情的好转,经济发展会得到进一步的恢复和改善。从国务院到各中央部委,都在加快部署稳经济一揽子政策措施,加速政策细则的落地生效。各地方政府也在因地制宜地积极推出本省稳经济的具体政策措施,对政策实施提速增效。

4.策略建议

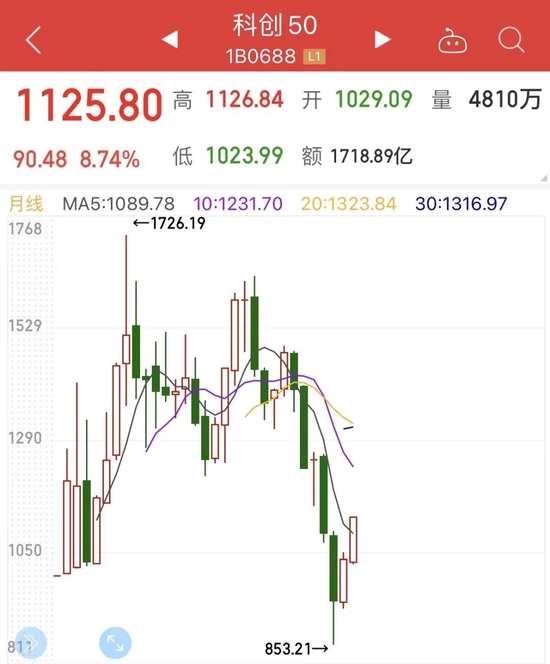

过去一个月的市场反弹,期间表现更好的是成长股的反弹。成长股的上涨受益于技术上的超跌、国内货币宽松以及细分子行业业绩预期的持续改善。后续是否持续,较大程度上取决于趋势的延续性和行业未来景气预期的进一步向好。

稳增长对应的经济复苏行业,则表现得相对逊色。一方面是前期相对跌幅不大;另一方面,复苏行业更看重数据的恢复,从量变到质变,不仅需要政策的支持,更需要时间的累积。

国内大大小小的经济单元,靠着坚韧和努力,正加快从疫情中恢复,汇率贬值趋势的改变也有助于出口重拾升势。经济整体性复苏的曙光已经不远了,耐心持有受益于经济复苏的行业和龙头公司,等待市场上涨的来临。

免责声明

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。

在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。