一周市场回顾

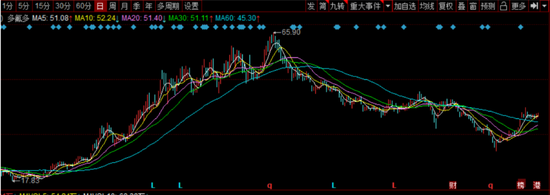

上周沪深300指数上涨2.21%,上证综指上涨2.08%,深证成指上涨3.88%,创业板指上涨5.85%;分行业来看,上周涨幅前三为:

电力设备板块(+7.58%)涨幅第一,主因光伏、新能源电池等细分行业复苏进程较快;

汽车板块(+7.27%)涨幅第二,主因行业复苏进程较快,确定性高;

电子板块(+5.88%)涨幅第三,主因行业复苏进程较快,行业确定性较强。

跌幅前三为:

煤炭板块(-3.32%)跌幅第一,主因“稳增长”板块在疫情后逐步走弱;

房地产板块(-2.38%)跌幅第二,主因“稳增长”板块在疫情后时期逐步走弱;

建筑装饰板块(-1.61%)跌幅第三,主因“稳增长”板块在疫情后逐步走弱。

数据来源:wind

中欧观点

科创及新能源成长领域上周领跑全部A股,北上资金也伴随外资月末持仓调整而大幅实现净流入。上海的超预期快速解封,以及刺激政策的逐步发酵酝酿了市场的上涨情绪。相较过往市场大幅下跌后出现的上涨,由于今年以来市场具有鲜明的宏观驱动特征,从基本面出发研判将更具备前瞻性。从中期来看,经济的复苏存在基本面改善的先后顺序,可以考虑通过行业的资金落实情况、刺激政策力度和终端需求强度对行业进行排序和轮动配置。

配置建议

市场反复震荡的过程或将是提前配置下半年行情的好时机。由于刺激政策落地的最具确定性的抓手往往来自投资端,因为其对中国经济的提振作用最为明显。从上述的行业排序角度,可持续优先关注中期具备高成长性和高确定性的新基建领域,尤其是其中的能源基建、绿电和数字基建。随后建议关注传统基建、建材、房地产等领域。在经济拐点出现后,建议关注偏后周期的汽车、家电、白酒和消费电子等领域。

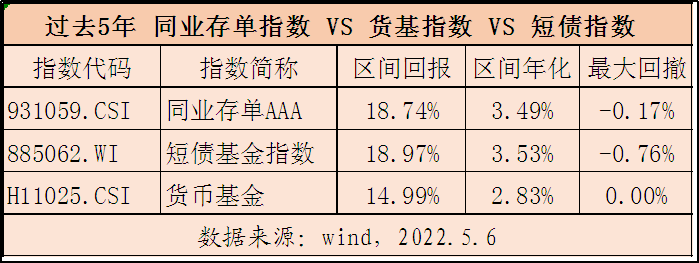

对于债券市场,上周上海正式解封,长端利率矫正此前对疫情的悲观预期,然而,即使疫情冲击过去,地产周期下行,居民资产负债表受损等问题仍然有待解决,经济下行压力不容忽视。整体上长端利率仍有波段机会,但资金面随着疫情扰动散去,将逐渐靠近历史均值,杠杆水平应考虑逐渐降低,不宜过度下沉信用资质博取票息。

风险提示:基金有风险,投资需谨慎。本报告属于中欧基金管理有限公司所有,未经同意请勿引用或转载,其中的观点和预测仅代表当时观点,今后可能发生改变。