公募基金经理“奔私”大潮与市场的周期有关,部分基金经理会选择在市场底部震荡时加盟私募机构,以谋求更好发展。

基金行业再度掀起“公奔私”大潮。

近日,华商基金密集发布一系列公告,基金经理梁皓在管的7只基金均增聘基金经理,其中华商卓越成长一年持有A/C是一只今年3月1日才成立的新基金。

华南某基金公司人士表示,一般来说,基金经理即将卸任或离职,他旗下的多只产品可能会密集增聘基金经理。

公开资料显示,截至2022年一季度末,梁皓管理规模58.08亿元,任职期间回报最好的是华商万众创新混合,取得了146.31%的基金回报。

事实上,今年以来,基金经理“公奔私”现象持续升温,崔莹、董承非、葛晨、周应波、林森等明星基金经理接连宣布离职,随后无一例外都转身投奔了私募。

根据Wind数据,截至6月1日,2022年已有112名基金经理离职,涉及73家公募基金,较去年同期离任人数增加了近20%。

百嘉基金董事、副总经理王群航表示,基金经理“公转私”现象一直存在,通常来说,经历过一轮大牛市后,绩优的基金经理往往会收获财富和市场知名度,这更有利于随后在私募发行新产品募集资金。

不过对于基金经理“奔私”愈发密集的现象,证监会在发布的《关于实施〈公开募集证券投资基金管理人监督管理办法〉有关问题的规定》中明确指出,公募基金管理人应当建立员工离职静默期制度,对知悉基金投资交易等非公开信息的岗位人员设置一定期限的离职静默期,基金经理等主要投研人员在离职后1年内不得从事非公募基金投资管理等工作。

基金业内人士也认为,规定的出台是为了维持公募基金经理团队的稳定性,促进公募基金高质量发展。

产品成立不到三月增聘基金经理

5月19日至21日期间,华商基金发布一系列公告,宣布旗下基金经理梁皓管理的7只产品增聘新任基金经理。

具体来看,华商万众创新混合、华商均衡成长混合增聘童立进行管理;华商双擎领航混合、华商卓越成长一年持有混合增聘高兵共同管理;华商鑫安灵活混合、华商远见价值混合、华商创新成长混合发起式分别聘请陈恒、李双全、吴昊共同管理。公告显示,以上7只基金梁皓仍会参与共同管理。

公开信息显示,梁皓于2012年5月加入华商基金,先后担任过行业研究员和基金经理助理,2017年7月正式以基金经理的身份管理基金,目前梁皓管理了7只基金,规模超过58亿元。

截至目前,梁皓在华商基金担任基金经理超过4年,其中华商万众创新混合是其管理规模最大的一只基金,规模接近19亿元,也是其任职时间最长的一只基金,任期内回报率为146.31%。

此外,梁皓管理的华商创新成长混合发起式和华商鑫安灵活混合两只基金收益表现也较为突出,任期内回报率分别为141.5%和131.64%。

2020年-2021年,梁皓先后担任3只基金的基金经理,收益却都表现不理想,其中华商双擎领航混合和华商远见价值混合均已回撤超过三成,华商均衡成长混合也已回撤超过一成。

今年3月,梁皓开始担任华商卓越成长一年持有混合的基金经理,截至目前任职天数仅93天,任职回报率为0.29%。

21世纪经济报道记者采访过的基金人士中,比如平安基金养老投资总监高莺认为,主动管理型的基金是以人为本,核心灵魂是基金经理,而基金公司的投研平台、考核制度等机制只是加分项或者是减分项。但是总体来看,她认为主动管理型基金中基金经理更重要。

因此,基金经理离任对所管理的产品投资风格、投资逻辑等都会产生很大影响,而基金经理们的出走也会使得基民的持基体验不佳。

年内已有112名基金经理离职

今年以来,基金经理“公奔私”现象持续升温,其中不乏明星基金经理。

21世纪经济报道记者统计年内公募基金公司基金经理平均任职年限、离职数量、离任后去向等数据发现,基金经理大多“年轻”,平均任职年限仅为4年;离职较为频繁,且离职后大多投奔私募。

Wind数据显示,截至6月1日,2022年全市场基金经理的平均任职年限仅为4年,在同一家公司任职2年内和任职4年以上的人数比例最高。这说明基金经理的就职稳定性处于两个极端,要么工作两年就跳槽,要么稳稳当当最少待满四年。

从基金经理离职数量来看,年内已有112名基金经理离职,涉及73家公募基金。其中工银瑞信基金、金鹰基金的基金经理离职4名;申万菱信基金、中邮创业基金、汇添富基金和天治基金4家的离职基金经理数量也达到了3名。

据21世纪经济报道记者统计,离职后的基金经理大多选择加入私募机构。

今年1月,华安基金原明星基金经理崔莹离职,随后与基金业内多位同行共同创立上海勤辰私募基金管理合伙企业。随后,在兴证全球基金工作接近10年的董承非正式“奔私”,加盟老同事杜昌勇、王晓明的睿郡资产。

2月,被冠以“医药捕手”之称的博时基金葛晨宣布离职并加入平台型千亿私募高毅资产。3月,中欧基金公司管理600亿元资金规模明星基金经理周应波公告离职,后创立了上海运舟私募基金管理有限公司。

5月,前易方达顶流“固收+”基金经理林森宣布因个人原因离职,引发市场关注,随后其加入崔莹创立的上海勤辰。

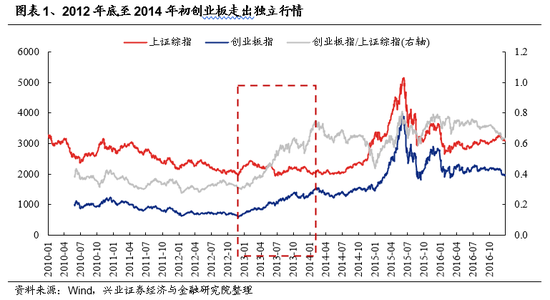

市场人士认为,公募基金经理“奔私”大潮与市场的周期有关,部分基金经理会选择在市场底部震荡时加盟私募机构,以谋求更好发展。

“公奔私”热潮背后

基金经理“公奔私”现象一直存在,且每次市场大涨之后都会迎来新一轮的热潮。

2007年-2008年,A股进入一波牛市,肖华、赵军等知名公募基金经理转投私募怀抱。2014-2015年,市场又经历一轮大幅度上涨,胡建平、王茹远等明星基金经理纷纷奔向私募。2017年以来,市场表现良好,一批基金经理在收获财富和名声之后也选择前往私募发展。

这些转投私募的基金经理一般来说业绩都不会太差,他们的投研和风控能力也受到市场的广泛认可,高净值客户更是偏爱这部分“奔私”群体。

另一方面,私募行业灵活的合伙人制度、高额的业绩分配诱惑、相比公募公司更大的话语权都吸引着基金经理前往。

今年4月26日,证监会发布了《关于加快推进公募基金行业高质量发展的意见》,其中提到要强化长效激励约束机制。

具体要求包括督促基金管理人建立健全覆盖经营管理层和基金经理等核心员工的长期考核机制,将合规风控水平、三年以上长期投资业绩、投资者实际盈利等纳入绩效考核范畴,弱化规模排名、短期业绩、收入利润等指标的考核比重。督促基金管理人严格执行薪酬递延制度,严禁短期激励和过度激励行为,支持基金管理公司探索实施多样化长期激励约束机制,实现员工与公司长期发展、持有人长期利益的一致性等。

针对基金经理离职转而“奔私”的现象,监管层也明确指出离职后“静默期”由三个月延长至一年。

5月20日,证监会发布《公开募集证券投资基金管理人监督管理办法》及其配套规则,规定基金经理等主要投研人员在离职后1年内不得从事非公募基金投资管理等工作。据悉,该《办法》自6月20日开始施行。