2021年,由于基金公司业绩表现良好,“含基量”成为券商股估值的核心要素。在券商股持续调整中,此前市场关注的“含基量”指标是否大打折扣?

在财富管理大时代,持有公募牌照仍然是券商股的重要看点。近期,不少券商通过多种方式提升“含基量”。随着公募基金进一步发展壮大,相关券商的投资机会将愈发清晰。

公募牌照立功

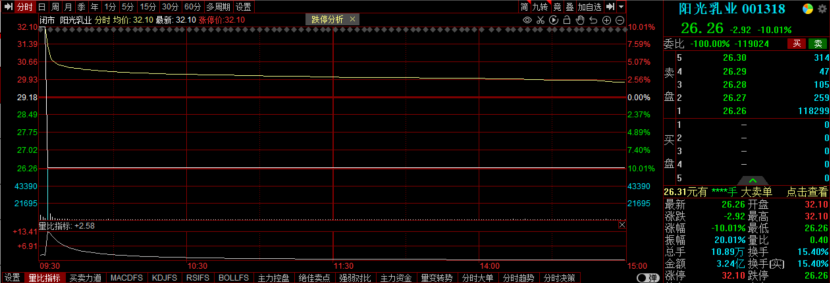

去年下半年,券商股出现几波上涨行情。Wind数据显示,去年9月10日,中证申万证券行业指数达到2021年的最高点7303.21点。去年12月初,中证申万证券行业指数也有一波不错的行情。券商股素有“牛市旗手”之称,对比前几轮行情,近年来券商股上涨原因正悄然发生改变。

观察去年股价表现较好的券商股,多数是“含基量”较高标的,比如广发证券去年下半年股价涨幅达67.50%,公司“一参一控”易方达基金、广发基金两家头部基金公司,截至今年一季度末,易方达基金、广发基金非货管理规模分别位居行业第一、第三。去年,易方达基金、广发基金净利润分别为45.35亿元、26.07亿元。广发证券在2021年年报中表示,公司综合金融服务能力领先,母公司与子公司共同发展,各子公司在所处行业中的排名均稳居前列。

东方证券去年下半年股价涨幅为50.67%,其“含基量”同样不俗:全资控股东方红资管,同时是汇添富基金第一大股东,还参股长城基金。去年东方红资管净利润为14.38亿元,汇添富基金净利润为32.63亿元,长城基金净利润为1.65亿元。

东方证券在2021年年报中表示,经过多年深耕,公司已在证券投资、固定收益、资产管理、基金管理、期货经纪等领域建立起品牌效应和竞争优势。东方红品牌享誉市场,汇添富基金形成了行业领先的运作模式。

此外,兴业证券、长城证券、招商证券等券商控股或参股了兴证全球基金、景顺长城基金、招商基金、博时基金等头部基金公司,也因“含基量”高而受到市场关注。

无法独善其身

今年以来,市场连续调整,“含基量”较高的券商无法独善其身。

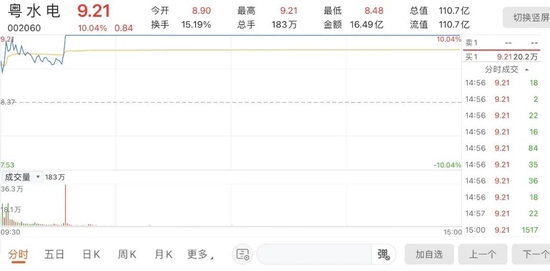

以中证申万证券行业指数为例,截至6月2日,在指数成分股中,今年以来仅有一只个股实现上涨,其它个股最大跌幅达36.84%。在千亿元以上市值的公司中,今年以来累计跌幅最大的达到近37%,更有不少原来的券商巨头,市值萎缩至千亿元以下。

广发证券、东方证券、兴业证券、招商证券等具有公募基金牌照“加持”的券商股,未能体现出明显抗跌能力。例如,今年以来,兴业证券累计下跌36.84%,东方证券累计下跌35.86%。

“影响券商股价格的因素有很多,‘含基量’只是其中之一。去年,在公募基金快速发展的潮流中,这一因素被市场放大。影响券商股价格的因素几乎相同,即财富管理、市场上涨、交投活跃等,‘含基量’成为当时的简化指标。今年以来,上述因素都发生了变化。”国元证券相关人士表示。

确实如此,如果从公募基金公司角度观察,在新基金发行遇冷、投资者赚钱效应减弱的大背景下,公募牌照的价值面临“重估”。“‘含基量’支撑的券商股价格会面临分化,预计今年公募机构的利润水平将有不小变化,估值自然会随之变化。”一家公募机构的研究员告诉中国证券报记者。

券商持续提高“含基量”

随着居民财富增长,公募基金行业驶入发展快车道。目前公募基金资产净值规模超过25万亿元,公募基金牌照炙手可热。多数券商会采用长期的确定性来抵御短期的波动,选择持续提高“含基量”。

国泰君安证券此前公告,收到中国证监会出具的《关于核准华安基金管理有限公司变更股权的批复》,核准上国投资管将其持有的华安基金15%股权转让给国泰君安证券,交易完成后,国泰君安证券持有华安基金的股权比例将由28%升至43%。

国泰君安证券表示,将以增持华安基金股权为契机,积极完善财富管理和资产管理服务链条,主动对接客户分层分类的财富管理需求,打造具有特色的资产管理业务体系。

除增加对参股、控股公募基金公司的持股比例外,还有不少券商选择以自身为主体申请公募牌照或者设立资管子公司,并为资管子公司申请公募牌照。

东北证券表示,今年以来,券商进军公募的步伐加快,通过增持、控股或申请牌照的方式,发力布局公募基金市场,财富管理转型初见成效。

信达证券认为,在全面注册制和财富管理大发展背景下,投行能力卓越和财富管理业务突出的券商有望获得价值重估机会。东北证券也看好资管、大财富管理业绩弹性较大的券商。