出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

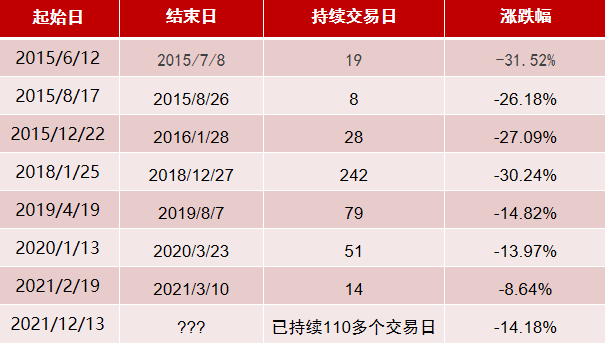

从2021年初的高点至今,新城控股的股价已跌去近一半。对于新城控股股价最为关心的,除了王晓松和一众大、小投资者外,还有名列公司2019年那份股权激励名单中的被激励人员。

始于危难之际的股权激励方案,在过去2年多时间里,也经历了颇多尴尬。为了挽回人心,王晓松除了调低行权价格、回购股票提升信心外,能做的也相对有限。

销售腰斩几无拿地 穆迪下调评级

自去年下半年以来,地产行业剧烈调整有目共睹,包括新城控股在内的所有房企均面临着销售回款、融资回款的两大难题。新城控股在2021年实现合同销售金额2337.8亿元,同比减少6.8%,平均销售价格9928元/平,同比下滑7.1%。其中下半年销售额仅为1161.2亿元,同比下滑约13%。

随着今年以来市场情绪持续冷淡,有不少房企遇到了流动性难题。1-4月,新城控股累计实现合同销售金额约400.88亿元,同比下降43.07%。其中,4月实现合同销售金额同比下降幅度进一步升至56.53%,由于受疫情影响严重,5月的销售数据不容乐观。

因此,此前穆迪也将新城发展的家族评级(CFR)从“Ba1”下调至“Ba2”,其高级无抵押评级从“Ba2”下调至“Ba3”,以及将新城环球的债券评级从“Ba2”下调至“Ba3”。与此同时,穆迪已将上述所有评级列入进一步下调观察名单中,评级展望从负面调整为评级列入观察名单。

截至2021年底,新城控股有466亿元的无限制现金,而今年Q1或低于400亿。但相当部分现金必须保留在项目层面,无法在需要时立即调动。

此外,近日中指研究院发布了今年1-5月全国房地产企业拿地TOP100排行榜。2022年1-5月,TOP100企业拿地总额4681亿元,拿地规模同比下降64.7%,降幅比上月扩大8.8个百分点。而龙头房企新城控股未能进前100,而TOP100的门槛恰恰是与新城控股同样出自福建的旭辉集团,旭辉1-5月仅拿地14亿元。

鉴于新城控股在销售及新增土储方面明显转弱的表现,以及当前购房意愿冷淡的大环境,穆迪下调新城控股的评级在意料之中。

5月底拟融资就近百亿 吾悦广场已抵押30%

在政策转为支持后,为了应对短期债务压力,新城控股在5月底接连出手,拟融资规模超百亿。

5月30日,据上交所披露,新城控股2022年面向专业投资者公开发行公司债券已向上交所提交注册。债券类别为小公募,拟发行金额61.72亿元。

此外,新城发展子公司新城环球也5月30日发行了一笔1年期、1亿美元的7.95%优先绿色票据,折合人民币约6.7亿元。

同样在5月30日,新城控股完成2022年度第一期中期票据发行,实际发行总额10亿元,发行利率6.50%,期限2+1年。

5月31日,上交所公司债券项目信息平台显示,华西-新城吾悦绿色建筑资产支持专项计划项目状态更新为“已受理”。据悉,该债券品种为ABS,抵押品为吾悦广场,拟发行金额达13.16亿元。

集中大规模融资,表明新城控股非常渴望流动性。实际上,新城今年已有近10座吾悦广场完成了融资方案的落地。在当前115座吾悦广场中已经进行抵押融资的已经占比达30%。按照新城控股财务负责人管有冬所说的,目前吾悦广场可进行融资的资产价值600亿元,按照40-50%的抵押率,新城控股还能通过抵押吾悦广场融资两百多亿。

如果销售继续萎靡,留给新城控股可供抵押的吾悦广场可不多了。但也就是在这种情况下,王晓松还是想花不超过2个亿来提振一下股价,而这背后是他在2019年推出的那份尴尬的股权激励计划。

放弃激励、业绩不达标 多次回购注销

之所以说这是一份尴尬的股权激励,主要是由于其一波三折的激励路程。

2019年,新城控股面临前董事长的黑天鹅事件,整个公司和管理层出现了震动和信心不足的情况,接手公司的王晓松便试图通过股权激励来稳住人心。

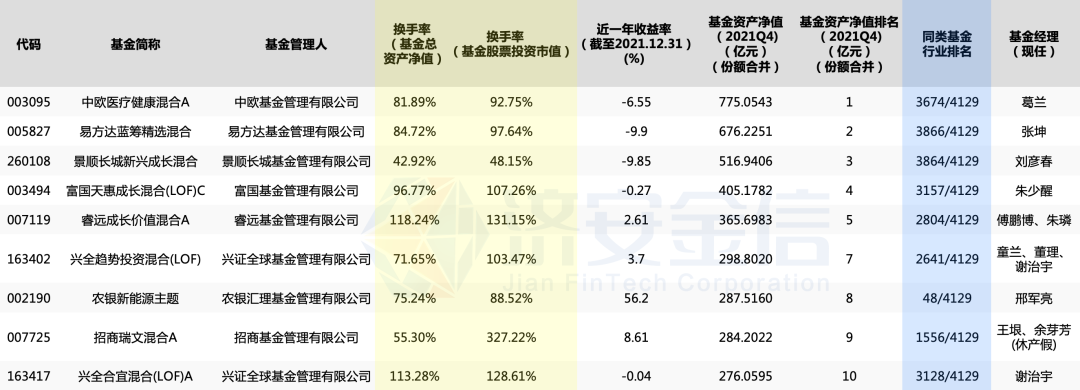

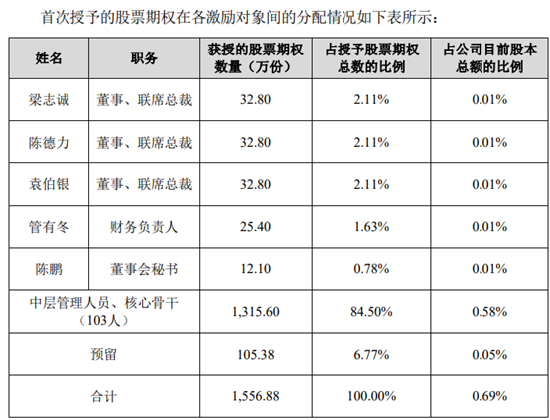

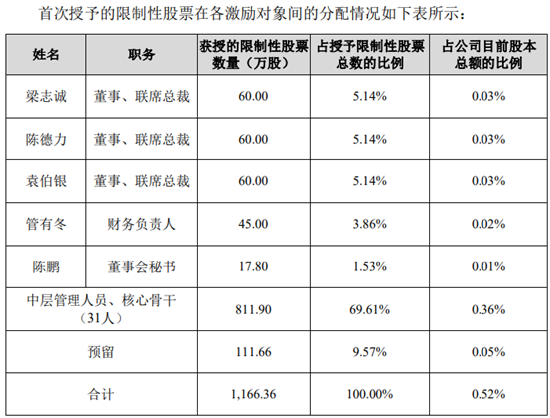

计划原本拟向激励对象授予权益总计2723.24万份,其中的期权1556.88万份,行权价格为27.4元/股;限制性股票1166.36万份,授予价格为13.7元/股。其中92.03%为首次授予,7.97%为预留部分。

这次激励计划的对象共计108人,主要为当时的董监高、中层及核心骨干,激励范围小但力度并不算小。且高管以成本更低的限制性股票为主,中层骨干以成本更高的期权为主。

(资料来源:公司公告)

(资料来源:公司公告) (资料来源:公司公告)

(资料来源:公司公告)可以说王晓松对高层元老是“格外照顾”的,但同时也为股权激励设置了业绩目标。2019、2020、2021年扣非归母净利润同比2018年增长不低于20%、70%、120%。而过去三年的实际实现的增长率分别为31.4%、71.8%、34.86%。

新城控股在2021年的业绩出现大幅不及预期的情况,这将直接影响激励对象在第三个行权期的行权,而这只是这份激励计划的波折之一。

(1)2019年12月,新城完成了首次授予的股票期权及限制性股票的登记手续,股票期权登记数量为1417.20万份,限制性股票登记数量为1036.90万股。

(2)2020年9月,包括老将陈德力、袁伯银在内的一众核心人员的离开,新城对已离职激励对象已获授但尚未行权的181.10万份股票期权予以注销,对已获授的98.70万股限制性股票进行回购注销。注销的合计278.9万份,占登记总分数的11.36%。

(3)2020年12月,新城控股又对3名离职的激励对象已获授但尚未行权的共计27.56万份股票期权予以注销。占登记总分数的1.124%

(4)与此同时,为了更好的留住激励对象,新城控股同意将首次授予的股票期权第一个行权期行权价格从27.4元调降为25.70元/股。

(5)2021年9月,新城对期间又有9名离职核心员工,将相应已获授但尚未行权的49.38万份股票期权予以注销,将已获授的10.68万股限制性股票进行回购注销。

(6)2021年12月,将首次授予股票期权第二个行权期行权价格再度从24.74元调降为23.65元/股。

(7)2022年3月29日,随着公司2021年业绩未能达成目标,且公司股价持续低迷,截止发稿,新城城控股的股价仅有24.6元。

而此时,因未达到《激励计划》规定的公司层面的业绩考核要求以及部分激励对象于批量行权时自愿放弃行权,新城计划对激励对象已获授但尚未行权的共计371.82万份股票期权予以注销,对已获授的共计305.07万股限制性股票进行回购注销,合计占首次激励计划的27.62%。

从元老到核心骨干的接连出走,到期权行权价一再下调,再到2021年业绩元没有达到激励的目标,此外预计今年的业绩仍将不理想或影响股价表现的情况下,王晓松当初推出的股权激励计划至少缩水了40%。

目前第一期、第二期的期权及限制性激励的股票陆续接触限售,相较于27.4元、25.7元的行权价格,核心人员的激励似乎激励了个“寂寞”,而第三期又因未达到业绩目标注销了。而王晓松重点照顾高层的限制性股票激励成本虽仅有13.7元/股,但距离当前的股价而言溢价空间也有限,加上当前惨淡的大环境,股价走势依然预期较差。

或许是基于以上种种原因,新城控股在5月24日的股东大会上通过了在二级市场上回购股份的方案。但本次回购的总金额不低于1亿元(含),且不超过人民币2亿元(含),试图给投资者、高管以信心,但由于数额太小,起作用或只能是“聊胜于无”。

如此小数额的回购,与此前的股权激励一样略显尴尬,但这也或许在侧面反应新城控股目前的资金也并不宽裕。对于王晓松和新城控股来说,当前最重要的就是抓去化、推销售、要回款。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>