在基金公司这个治理框架下,独立董事定位比较尴尬,也很难找到维护基民利益的动力源泉。

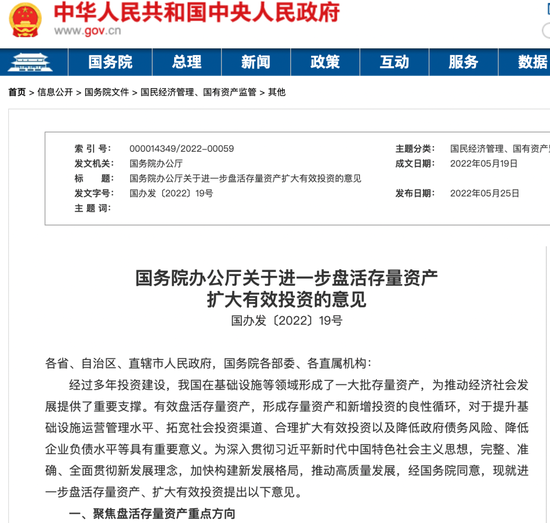

5月20日,证监会发布《公募证券投资基金管理人监督管理办法》(下称《办法》),其中为保护基金份额持有人及相关当事人合法权益,支持独立董事发挥专业作用。笔者认为,要保护好基民利益,仍需进一步完善相关治理架构。

公募基金管理人包括基金管理公司或其他取得公募基金管理业务资格的资管机构,其中基金管理公司是最主要的公募管理人,基金管理公司的投资行为,牵涉到广大基金份额持有人利益。按《办法》,基金管理公司应当建立股东(大)会、董事会、监事(会)、经理层等公司治理结构;另外应当建立健全独立董事制度,独立董事应坚持基金份额持有人利益优先原则,勤勉尽责,依法对基金财产和公司运作的重大事项作出独立客观、公正专业的判断。

公司治理,是为处理股东与管理者关系而设计的权利配置与制衡的一种制度安排,目的是在尽可能降低代理成本前提下使公司管理者积极服务于所有者权益最大化。目前上市公司必须设立独立董事,独立董事要独立于大股东、董监高等,其主要职责是维护公司整体利益,尤其要关注中小股东的合法权益。在上市公司这个框架下,独立董事、大股东、董监高、中小股东都属于公司法人实体架构下的有效组成部分,他们分饰不同角色。

而在基金管理公司这个治理框架下,有大小股东、董监高,但需明确指出的是,基金份额持有者并不属于基金公司的中小股东,而只是基金公司框架下的编外主体,那么基金公司设立独立董事,又如何能有效维护基金份额持有人利益?

《办法》规定,基金管理公司的董事会审议下列事项,应当经2/3 以上独立董事通过:一是公司和公募基金投资运作中的重大关联交易;二是公司和公募基金审计事务,聘请或者更换会计师事务所;三是公司管理的公募基金的中期报告和年度报告;四是其他事项。这些规定有利于防止公募基金向基金公司直接输送利益等不当行为。

然而,要保护基金份额持有人的利益,最为关键的是要防止基金公司将公募基金买入缺乏价值的证券、或为私募基金、庄家抬轿等,但在基金公司这个治理框架下,独立董事根本就鞭长莫及,难以插手公募基金的投资配置及其合规监督。

一般上市公司独立董事以维护中小股东的合法权益为己任,而基金公司独立董事却要维护基金份额持有人利益,但基金份额持有人并非基金公司的中小股东;也就是说,除非基金公司治理制度与上市公司治理制度两者制度彻底割裂分离,各有千秋,否则基金公司若仍脱胎于目前上市公司治理模式,基金公司独立董事或很难摆正自己的定位,到底是维护基金公司中小股东利益,还是维护基民利益,两者有时甚至可能存在矛盾,尤其一旦基金公司在交易所公开发行上市,引入大量中小股东,此时基金公司独立董事如何自处就可能更迷糊。

在基金公司这个治理框架下,独立董事定位比较尴尬,也很难找到维护基民利益的动力源泉,笔者认为,对此应该另起炉灶、另搭平台。

《基金法》第49条规定“基金份额持有人大会可以设立日常机构”,行使“召集基金份额持有人大会,提请更换基金管理人、提请调整基金管理人报酬标准”等权利,由基金份额持有人大会选举产生的人员组成,但这并非强制性规定,现实中几乎难以见到日常机构,由此就缺少一个主要的对基金公司的约束平台。

笔者建议,一定规模以上的基金必须强制设立日常机构,其中既包括基金份额持有人大会选举产生人员,也包括由证券投资基金业协会推荐的独立董事,独立董事暂时有这个平台就有了栖身之所、有了用武之地,独立董事与基金公司股东、董监高等没有关联性,其职责既包括维护全体基民利益,也包括防止较大基金份额持有人与基金管理人相互勾结、损害中小基民利益。