4月27日以来,A股总体上以震荡反弹为主要格局。截止5月23日,科创50和创业板指分别反弹23.1%和14.2%,上证综指、深证成指和wind全A分别反弹10%、13.8%和13.6%,沪深300反弹8.6%。中信行业指数中,汽车上涨30.6%,电力设备及新能源上涨27.9%,国防军工上涨26.6%,有色金属上涨25.6%,基础化工上涨23%。上周以来,市场对A股未来走势又产生了分歧,一部分声音认为很多个股已经反弹50%左右,A股反弹基本结束了。

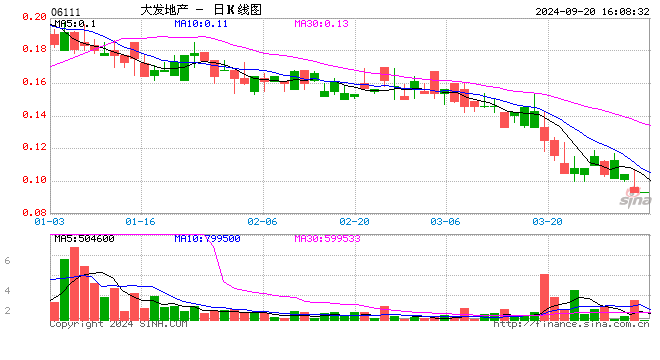

究竟应该怎样看待A股未来的走势?我们认为,尽管近期市场有所反弹,但其性质主要是超跌反弹,背景是去年四季度以来A股连续大幅度下跌,其中科创50从去年8月的高点下跌48%,创业板指从去年7月份高点下跌40.7%,沪深300则从去年2月份高点下跌了36.6%,股价腰斩或更甚的股票数不胜数。因此,尽管市场短期有所反弹,但绝大多数个股价格依然在历史底部区间。截止5月23日,年初以来中信30个行业指数中,仅有煤炭股有25%的收益,其他所有行业指数收益依然为负,TMT、军工等指数依然是显著回调的状态。

部分投资者之所以感觉反弹即将结束,深层背景很可能是担心4、5月份和上半年经济形势不好,上市公司盈利有可能向下修正。客观讲,未来国内外最大的不确定性主要是国内疫情扩散,由于各地疫情管控对正常的经济社会秩序造成了巨大的冲击,企业生产经营、产业链、物流、出口等何时恢复正常秩序目前尚无法预测,因此今年多数上市公司的业绩很可能都面临考验。

但是我们依然强调,当前中国经济和市场已经处在最糟糕的时候,此时最需要的是坚守的信心和耐心。

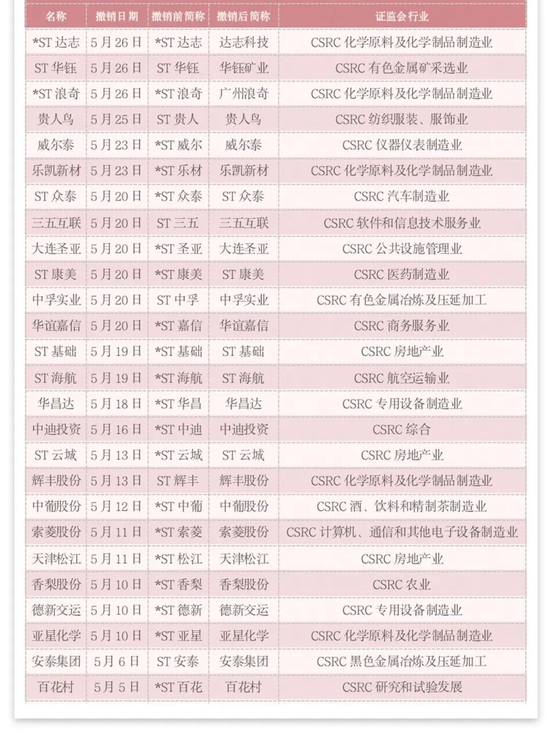

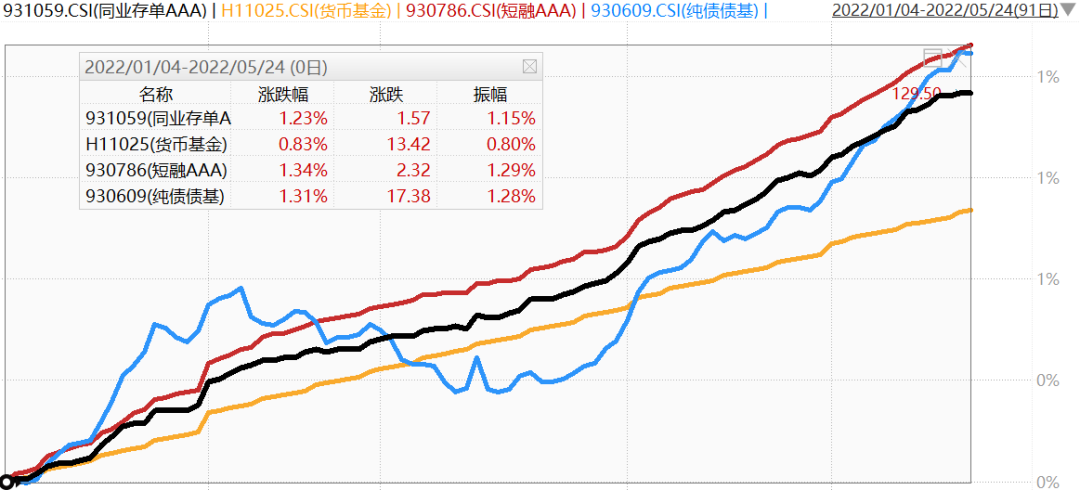

应当注意到,当前经济和就业的严峻形势引起了中央领导的高度重视,许多地方政府都推出了房地产相关的稳增长政策,对房地产的扶持力度和政策都是远超前几年想象的。国务院领导近期多次强调,要高效统筹疫情管控和经济社会发展,加快落实中央经济工作会议和政府工作报告的政策部署,要求各地和各部门加快出台稳增长相关的政策措施。5月23日,国务院常务会议在财政、金融、产业链供应链、消费和投资等六个方面出台了33项稳增长措施,包括扩大全额留抵退税、缓交养老等社保费用、银行延期还本付息、新开工一批大型水利交通工程和老旧小区改造及能源项目等等,特别是减征乘用车购置税600亿元,引起了市场高度关注。再考虑到上周央行在降低房贷利率后又降低了5年期LPR利率,以上政策都在不同程度上都超出了市场预期。虽然4、5月份的经济数据不尽如人意,但央行的货币宽松切实为资本市场创造了超额流动性,有利于稳定和提升成长股等相关板块的估值,提升投资者的信心。

从外部环境看,近期美国NASDAQ从去年11月份的高点已经下跌了近32%,SP500则从今年1月份的高点下跌了近21%,从短期即周K线的角度来看可能有震荡筑底的苗头。目前市场普遍预期,联储在6月15日和7月27日的议息会议上各加息0.5个百分点。我们重申,国际金融市场对美国加息和货币收缩已经有比较充分的预期,相关资产的价格对此已经有比较充分的反应,美股未来的走势可能会逐渐取决于美国经济滞胀的格局。从中期的角度即月K线的角度看,美股的调整时间应该还远未结束;但短期美股的调整可能不会带动A股继续震荡下跌,因为美股仍在高位区间,而A股则相反。

A股当前估值整体已经在历史底部区间,大类指数中,中证红利指数和上证180金融指数当前股价所隐含的风险补偿高达14%左右,恒生指数、上证180、MSCIA50和上证50当前股价所隐含的风险补偿也接近8%左右,沪深300、上证综指和中证800当前股价所隐含的风险补偿高达6%左右,基本上都在历史分位数的90以上%甚至100%的高位,而中证500当前股价所隐含的股债收益差早已向下突破-2倍的标准差。

总体上,我们感觉虽然短线反弹可能告一段落,但中期角度看 A股绝大部分风险基本释放,继续下跌的空间不大。考虑到短期反弹有获利回吐的压力,未来疫情对经济的冲击还有很大的不确定性,今年政治生态又相对比较复杂,短期经济回升有难度,外部环境也日趋严峻,我们认为,未来一到两个月A股总体还是以震荡筑底反弹为主要格局,短期内对反弹高度不宜期望过高。

宏观上,未来重点关注以下因素:

一是未来几个月(特别是6、7月份)的信贷和社融数据是否有所改善;

二是疫情扩散及管控对经济的冲击;

三是7月份的政治局会议对下半年宏观调控的定调,关注汽车购置税减税等稳增长相关的政策落地的进展;

微观上,进入7月份重点关注上市公司半年报业绩分化的风险。

对A股当前的点位和估值,投资者不必过度悲观,而应该从战略上对基本面扎实、长期景气度向上、低估值、高股息的公司逢低布局。结构上,继续逢低关注稳增长相关的基建产业链和地产产业链,包括建筑建材、煤炭、钢铁和银行等方向;从中长期、战略和国家安全的角度重点关注科技、军工、新材料等板块以及新能源产业链;继续重点关注农业农药、化肥及医药股等。

另外,目前市场对油价和国际金属价格分歧较大,我们认为未来一个较长的时期重,国际能源价格和金属价格大概率居高难下,再供给收缩和新需求的双逻辑驱动下,化工、金属等传统概念的周期股未来有望逐步成为低估值、高股息的价值股,可考虑逢低重点关注。

免责声明

本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接收者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资需谨慎。