雪涛宏观笔记

*本期问答系列内容基于4月底发放回收的456份《疫情期间企业生产经营情况问卷调查》

问:哪些区域和行业受此轮长三角疫情的影响最大?

答:整个长三角企业的生产经营活动都受到波及。

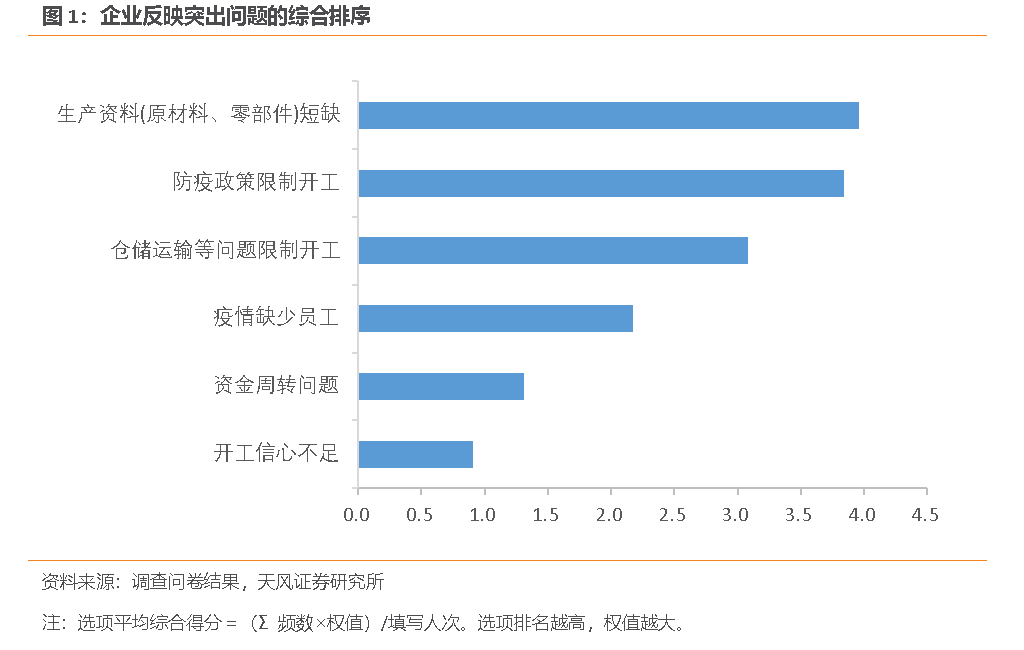

除上海以外,江苏南通、江苏苏州、浙江温州、安徽滁州等地的生产和运输受疫情影响较大,其中江苏南通、苏州和安徽滁州反映运输受影响的企业比重甚至超过了上海。企业反馈的问题集中在生产和运输两个方面,生产资料短缺、仓储运输受阻、疫情缺少员工是核心问题。

受疫情影响较大的行业主要有通信设备、汽车、化工、机械设备、医药、半导体和电子。

其中汽车主要有整车(燃油和新能源)和线束、汽车电子、底盘等零部件;医药主要有医疗器械领域的设备及耗材;半导体和电子主要有测试设备、芯片、传感器、粘合剂、LED等;通信设备主要有服务器和加密通讯设备,化工主要有工业化学产品和橡胶塑料;机械主要有机床、流水线设备、机器人配套等产品。

另外,根据《上海统计年鉴》和《国家统计年鉴》中的工业产量数据,上海生产的发电设备、汽车、乙烯、集成电路产量占全国超过10%,这些产品生产受阻可能给下游企业带来较大影响。

问:上述行业中哪些能在长三角之外找到替代产能?

答:产业链的反脆弱性越强,恢复生产的韧性也越高。

高度分工、集中布局的供应链效率更高,但也更脆弱,反之扁平分散、各环节有替代的供应链,在抵御冲击时更加具有反脆弱性。

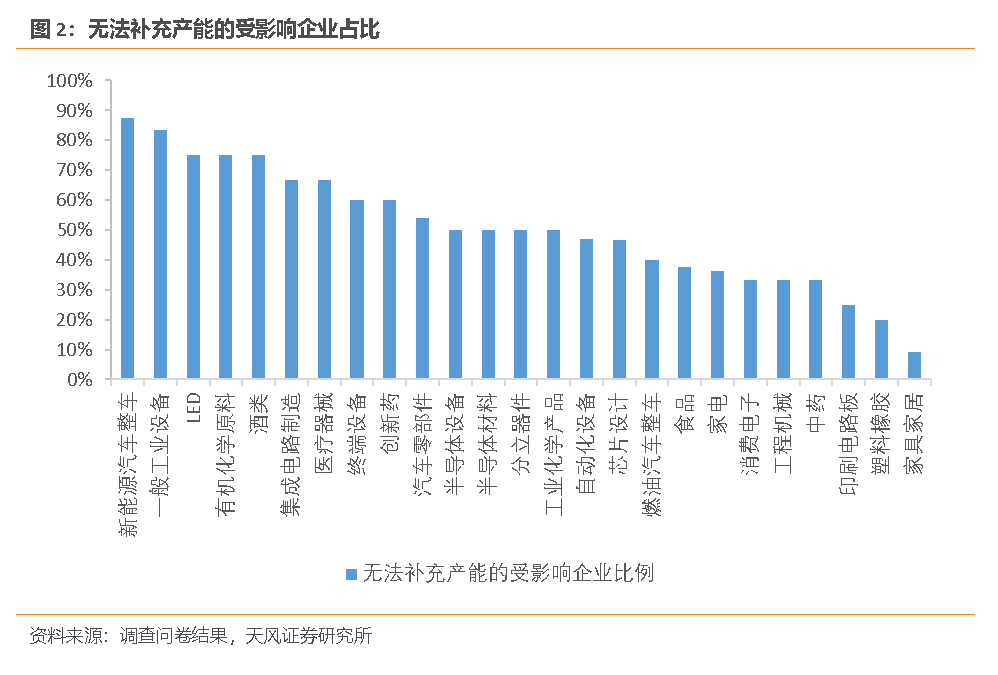

供应链相对分散、长三角之外有产能替代和备份的行业主要有:消费品类的家具家居、中药、家电、食品,化工类的塑料橡胶、工业化学产品,机械类的工程机械、自动化设备,电子类的印刷电路板、芯片、分立器件、半导体材料、半导体设备。

与之相对的是,一些行业和产品较难在长三角以外找到有效的产能替代和补充,代表性的产品有:汽车类的新能源汽车、汽车零部件,机械设备类的机床,电子类的LED、集成电路,医药类的医疗器械、创新药,以及有机化学原料等。

问:疫情冲击下的涨价压力主要集中在哪些行业和产品?

答:供需错配下,部分行业和产品浮现涨价压力。

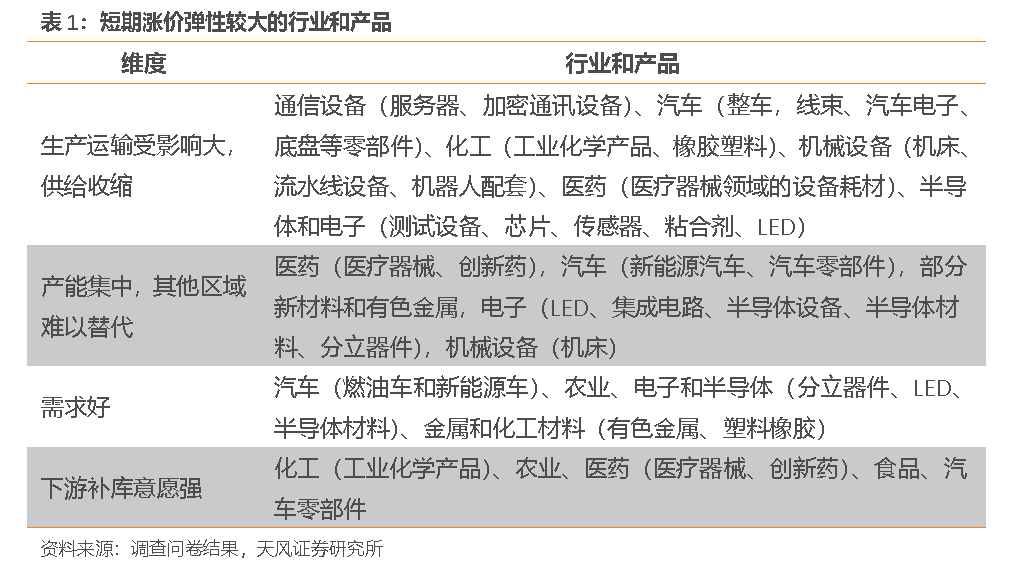

短期涨价空间和四个维度相关:一是生产和运输受影响程度;二是产能集中度;三是需求情况;四是下游库存和补库意愿。

短期涨价空间较大的产品主要有:(1)汽车(燃油和新能源整车、汽车零部件);(2)农业、食品;(3)电子和半导体(分立器件、LED、半导体材料);(4)上游工业品(有色金属、塑料橡胶、工业化学产品、新材料);(5)医疗器械。除上述行业外,轻工和公用事业有较多企业表示今年已经完成提价且有进一步提价计划。

长期涨价潜力和企业资本开支计划有关,上述存在供需缺口的行业中,未来扩产意愿较低、具有长期涨价潜力的行业主要有:工业化学产品(例如助焊剂、PTFE密封)、新材料、塑料橡胶,也包括食品和包装印刷。

问:中国供应链在疫情之后可能发生什么变化?

答:疫情带来的订单转移和供应链重构已经开始。

订单方面,在开展海外业务的企业中,家电、通讯设备、化工、医药、汽车、电子等行业面临较大的海外撤单压力,家电、机械设备、医药、汽车、印刷电路板等行业对未来海外订单的预期较为悲观。海外订单下滑的主要原因是份额转移至其他国家,其次是海外需求下降。

电子(含半导体)、医药、通信设备等高附加值行业对生产稳定性的要求较高,订单转移的主要原因是国内生产稳定性较差。化工、轻工等行业对成本比较敏感,订单转移的主要原因是国内生产成本较高。

产能方面,半导体(半导体设备、半导体材料、芯片)、非金属新材料、工业化学产品等行业表现出较高的产能转移倾向。40%的半导体企业考虑转移长三角产能,对安全性和稳定性的要求是这些企业供应链重构的主要考虑。其中民营和外资背景、产地位于上海和江苏、生产受影响较大、撤单压力较大的半导体企业,更倾向于将产能转移到海外,首选东南亚、日韩和中国台湾作为中国大陆外的转移地。非金属新材料和工业化学产品这两个行业,考虑产能转移的主要原因是成本优势。

安全和成本是疫情后供应链重构的核心因素。对于中国而言,成本因素驱动的低端产业转移是机遇;安全因素驱动的高端产业转移是风险。

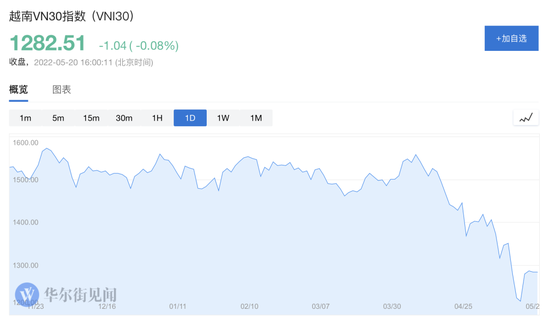

前者的代表性行业主要有纺织服装、家具家居,近年来这些产业已开始转向越南,但越南需要从中国大量进口电子元件、机械设备、纺织服装和鞋类的原辅料等,提高了中国在价值链中的分工地位。

后者的代表性行业主要是电子元件、电子设备、通讯设备和部分复杂的机械电气类产品,如果这些产业出于安全性的考虑在日韩或东南亚建立备份产业链,或将对中国的产业升级产生负面影响。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>