高质量成长机会如何捕捉?如何为投资者创造较好的成长投资体验?鑫元基金副总经理、基金经理罗杰日前在接受中国证券报记者采访时表示,高质量成长机会的抓取,一方面,在成长一侧,需要紧跟高景气度行业板块、挖掘并持有优秀个股公司;另一方面,还需要通过组合之道,控制回撤、平滑波动。两者兼顾,就能为投资者带来良好的收益和持有体验。

布局专精特新蓝海

据悉,鑫元基金将于5月24日发行的专精特新主题基金——鑫元专精特新企业精选主题混合基金由罗杰亲自掌舵。他表示,共同富裕已经成为当下的时代主题,而工业化正是实现共同富裕的基本途径,发展专精特新中小企业是我国实现高质量工业化目标的重要途径。与此同时,发展专精特新中小企业已上升至国家战略高度。具体到资本市场,北交所鸣锣开市,意在孵化专精特新,扶持中小微企业,打造服务创新型中小企业的主战场。

罗杰认为,专精特新是一个“宽基市场”。“专精特新领域包罗万象,行业复杂多样、赛道够宽够深。”罗杰表示。

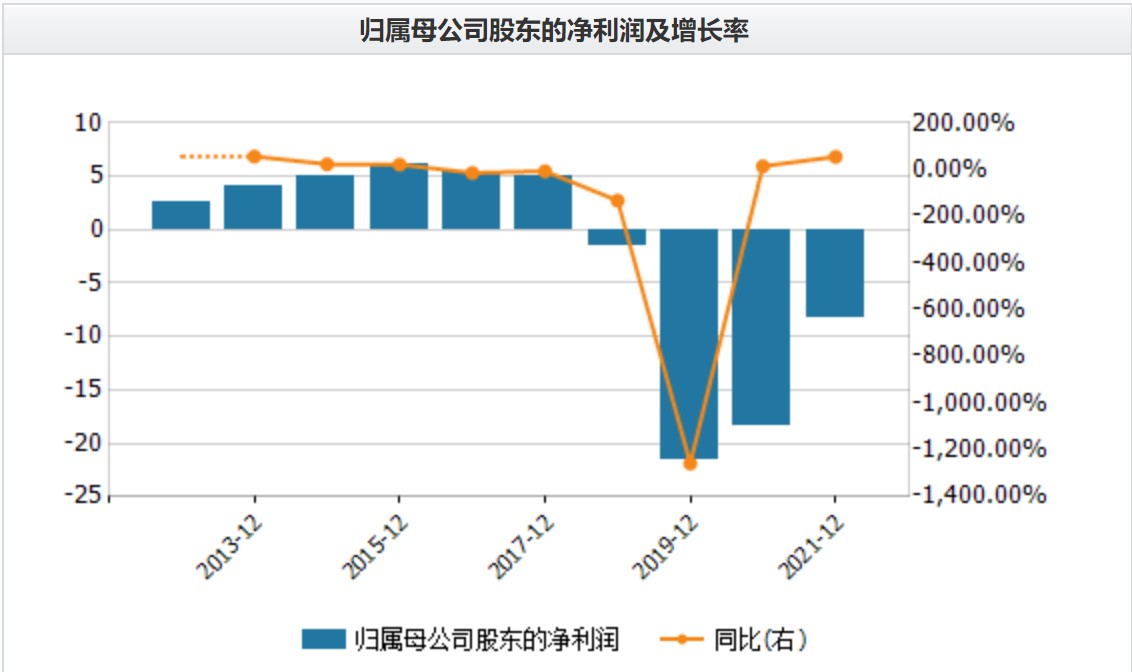

当然,高成长一定是专精特新行业的“底色”。资料显示,专精特新“小巨人”集中分布在先进制造、电子科技、新材料、医药生物等高景气、高成长领域。从财务数据来看,专精特新行业的高成长特性显著。数据显示,近三年以来,专精特新企业的营收增速与归母净利润增速较高;专精特新企业具有强劲的ROE和毛利率;专精特新企业研发支出总额占营业收入比例中位数逐年增加。

“淘金”高成长企业

在高成长的专精特新领域“淘金”,是不是必然要承受高回撤?罗杰的答案是否定的。

“高成长行业本身的景气度处于上升周期。企业在高景气度行业中,自身又具有相应的核心竞争力,这样的企业才是高成长企业。我们选择高成长企业首要考虑两个因素:行业的景气度怎么样;自身的核心竞争力是什么。”罗杰如此界定高成长机会。

紧跟高景气度行业板块、挖掘并持有优秀个股,是罗杰投资专精特新机会的制胜法宝之一。具体来说,罗杰从产业结构和产业定位出发,结合产业周期,研判具体行业所处的景气周期和发展方向,将不同板块划分为主题投资期、产业爆发期、稳定成长期和平稳投资期四个阶段。通过分析比较,选出每个阶段的最优行业。在主题投资阶段,一般选择弹性较大的上游企业;在爆发期,选择行业各景气环节的优秀企业;在稳定成长阶段,选择市占率较高,具备一定壁垒的龙头企业。在专精特新公司的研究上,行业间的比较研究、国内外的产业之间对比研究、行业内上下游的验证研究,构成了罗杰的研究投资“三部曲”。

在罗杰的研究和投资中,抓住高景气赛道、选择优秀公司为回撤控制、平滑波动奠定了基础,与此同时,组合之道同样是重要的稳定器。“第一,高景气行业也有小周期波动,可以利用小周期扰动带来的行业错位,合理配置,实现对冲;第二,在景气赛道的产业链中,会有不同环节的景气度变化,可以通过个股在产业链环节上的周期性错位,形成较好的对冲,控制回撤;第三,在投资交易上,分散个股配置,分散风险,分段止盈,降低成本,控制回撤。”罗杰表示。

对后市保持乐观

对于后市投资机会,罗杰表示,无论从基本面还是从微观政策方面看,都对下半年的市场保持乐观。

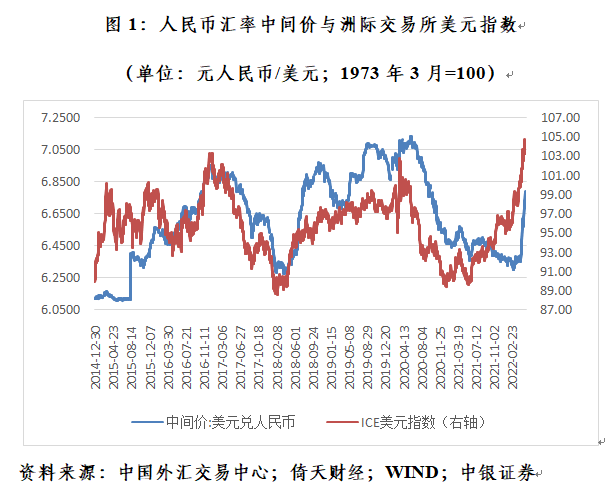

“我们认为影响A股市场的主要因素大致有四个方面:一是海外市场通胀,二是美联储货币紧缩,三是国内经济增速,四是疫情。第一,随着油价的下行,以及美国核心CPI环比增速受到抑制,通胀的影响有望在未来逐渐消退。预期在今年年中,美国的通胀增速或达到峰值,随后会出现下行拐点,这样整个外围市场的货币紧缩政策节奏随即将放缓。第二,成长股的部分压制因素主要来自于海外市场的金融紧缩政策,预计今年下半年海外市场特别是美联储,金融紧缩政策有望逐渐放缓,从而缓解对成长股的压制。第三,国内稳增长政策效果将逐渐显现,实质性效果大概要到今年下半年才会显现,整个经济增速的下行趋势也有望得到扭转,对于建仓而言相对比较有利。第四,随着管控措施的落实和时间的推移,疫情的影响终将过去,经济会逐渐复苏。”罗杰条分缕析。

据罗杰介绍,鑫元专精特新混合基金将根据宏观经济变化、市场趋势环境、市场风险偏好,进行分阶段建仓。“当货币调控预期开始放松,稳增长效果显现,企业盈利出现复苏迹象时,开始建仓。控制好各阶段建仓的节奏,在建仓的初期尽可能累积安全垫,随后再根据市场的趋势,相机而行。”