来源:戴康的策略世界

戴康 曹柳龙

报告摘要

● 本周从“全球衰退交易”转向“美国衰退交易”。本周LPR下调15BP,强化了中国“宽信用”的政策预期,进一步缓和了“中国衰退交易”。美元、美债利率回落显示市场交易“美国衰退”的预期继续升温,美国零售商业绩暴雷,叠加市场担忧美联储无法实现“经济软着陆”。近期美债利率回落能够改善A股大盘成长股分母端的逻辑,但我们判断海外“滞涨+收紧”的大环境未变,“衰退交易”在6月会重回“紧缩交易”。

●“稳增长”T2阶段尾声:价值先行,其次关注小盘成长股。市场处于T2阶段尾声,价值先行。“成长风格反弹的两个条件”已触发——(1)美债利率能否有阶段性喘息?(自5月9日十年期美债利率高点回落40BP)。(2)成长赛道的景气预期能否扭转修缮?(复工复产疫后修复/新兴产业链上游价格回落改善成长赛道的景气预期)。小盘成长股(500亿市值以下)隐含的风险补偿更高,我们在5.20《战略看多小盘成长股,如何优选?》中提示:小盘成长股价的两大核心决定因素已经满足。

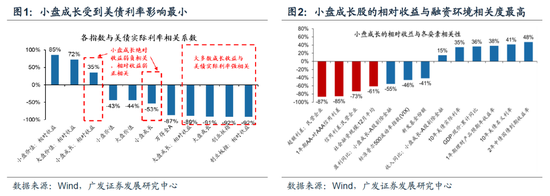

● “大盘价值股迎来绝对收益之旅、战略看多小盘成长股”并不冲突。(1)价值先行:“宏观杠杆率会有所上升”信号明确,我们认为发力点在地产基建特别国债及传统国企低碳转型加杠杆。(2)战略看多小盘成长股:美债利率上行对A股价值股、小盘成长股的负面影响相对有限。小盘成长股的决定性因素是国内信用环境。民营企业的信用环境将得到改善,小盘成长股经历了4月下旬的小型流动性冲击后有所出清,估值已见底。

●“稳增长”再加杠杆:地产+低碳转型+民企纾困。(1)大盘价值股:近期地产“稳增长”政策密集落地;(2)国企传统产能“低碳转型”再加杠杆,总计能释放约15万亿新增信贷空间;(3)小盘成长股:光伏/储能/硅料硅片等,经营状况较好,能够“再加杠杆”。

●积极优选小盘成长股。我们在5.17《小盘成长股的四条线索》中提示小盘成长股投资线索—(1)美债利率阶段性下行受益(医药/新基建/新材料)。(2)复工复产疫后供需结构修复(半导体/医药/新能源汽车)。(3)新能源消费链“稳增长”加码/关税到期潜在受益(光伏组件/互联网传媒)。(4)新兴产业链上游材料价格阶段性回落受益(风电/新能源汽车)。

●A股不卑不亢,价值先行,战略看多小盘成长股。我们判断市场将从泥沙俱下转向具备较为丰富的结构性机会(参见5.15《不卑不亢,价值先行》)建议首要关注价值股,其次关注受益于民营企业信用环境改善,受美联储紧缩影响有限且交易结构不拥挤、前期超跌的小盘成长股。行业配置:1. “旧式”稳增长发力(地产/消费建材/家电/银行);2. “供需缺口”通胀受益资源/材料(煤炭/铜/钾肥);3. 受益于民营信用环境逐步改善且赔率更吸引的小盘成长股(光伏电池组件/半导体设备)。

●风险提示:疫情控制反复、全球经济下行超预期,海外不确定性。

报告正文

1

核心观点速递

(一)本周从“全球衰退交易”转向“美国衰退交易”。我们在5.15《不卑不亢,价值先行》指出:近期大宗商品价格的大幅下跌反映市场在交易全球经济衰退的预期,但我们判断:伴随着中国防疫形势好转,中国政策经济最悲观时刻已过。本周人民币汇率升值、大宗商品价格反弹基本验证我们的判断。同时,本周LPR下调15BP,印证了央行关于“宏观杠杆率会有所上升”的表态,强化了“宽信用”的政策预期,进一步缓和了“中国衰退交易”。

另一方面,本周美元、美债利率回落显示市场交易“美国衰退”的预期继续升温,美国零售商业绩暴雷,叠加市场担忧美联储无法实现“经济软着陆”。我们判断“衰退交易”在6月会重回“紧缩交易”,海外“滞胀+收紧”的大环境未变,目前还未见美元指数和美债利率形成下行趋势的信号:(1)6月美联储仍将加息50BP,与欧央行基准利率的差异进一步走阔将支撑美元指数高位;(2)1990年以来4次美联储加息周期中,仅有2000年1月美债利率较早在加息中期就出现回落,主要因2000年Q1美国实际GDP增速回落到潜在增长率下方,但是彭博一致预期显示美国22年Q2-Q3实际GDP增速仍有韧性,支撑美联储坚决紧。我们判断:美债利率中期仍将是上行趋势,近期美债利率阶段性回落能够改善大盘成长股分母端的逻辑,但中期来看,我们建议关注受美联储紧缩影响有限的价值股和小盘成长股。

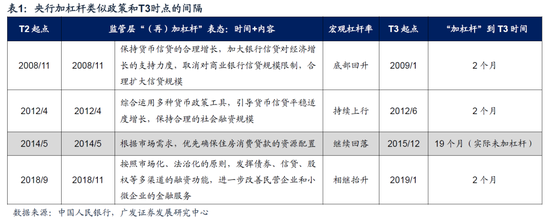

(二)“稳增长”T2阶段尾声:A股价值先行,其次关注小盘成长股。通常监管层“加杠杆”表述之后2个月,T3(社融向上拐点)出现,当前市场处于T2阶段尾声,价值先行——我们在1.16《稳增长回调,增持良机》和2.10《稳增长右侧,价值成长如何选择》中指出“稳增长”政策存在T0-T5六个阶段。监管层“加杠杆”表述基本位于T2初期,但本轮“加杠杆”表述有所滞后。历史数据显示,监管层“加杠杆”表述之后2个月,T3(社融向上拐点)出现。我们在4.18《“慎思笃行”下的风格研判:误区与本质》中指出的“成长风格反弹的两个条件”已触发——(1)美债利率能否有阶段性喘息?(自5月9日十年期美债利率高点回落40BP)。(2)成长赛道的景气预期能否扭转修缮?(复工复产疫后修复/新兴产业链上游价格回落改善成长赛道的景气预期)。除了成长风格的阶段性反弹,我们对于A股小盘成长股(500亿市值以下)战略性看好,相较受市场高度关注且交易结构较为拥挤的大盘成长股,小盘成长股股价隐含的风险补偿显著更高,我们在5.20《战略看多小盘成长股,如何优选?》中提示:小盘成长股价的两大核心决定因素已经满足——(1)民企信用环境正在改善:央行对杠杆率的积极表述罕见、房贷利率下限下调、民企债券专项支持计划出台、“示范房企”债券发行、刘鹤表态支持民营经济持续健康发展;(2)截至4.26,“否极泰来”方法论指向小盘成长股的赔率处于非常便宜的位置。

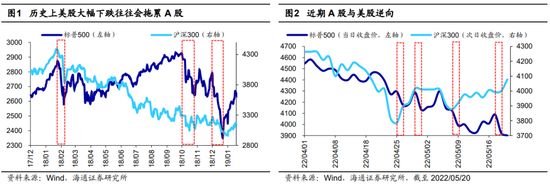

(三)“不卑不亢、大盘价值股迎来绝对收益之旅、战略看多小盘成长股”并不冲突。我们在5.15《不卑不亢,价值先行》提示:A股从前五个月的泥沙俱下(“慎思笃行”)转向具备较丰富结构性机会(“不卑不亢”)——中国政策经济预期最悲观的阶段已经过去,A股的核心矛盾转变为“美联储坚决紧,国内信用底已过”,A股估值比较便宜(尚未极度便宜),但由于美联储仍将鹰派,“复合政策底”尚未形成,因此A股“不卑不亢”,具备较丰富结构性机会。我们在5.18《小盘成长股的四条线索》和5.20《战略看多小盘成长股,如何优选?》建议:“积极优选”A股小盘成长股——自21年3月至今,我们对小盘股的观点经历了3个阶段:21年3月“市值下沉”→21年12月“小盘股面临估值陷阱”→今年5月强调小盘成长的决定性要素有明显改善,建议积极优选布局。“不卑不亢、大盘价值股迎来绝对收益之旅、战略看多小盘成长股”并不冲突——A股“不卑不亢”首要关注价值股,其次关注受美联储紧缩影响有限且交易结构不拥挤、前期超跌小盘成长股(500亿市值以下)。(1)价值先行:“宏观杠杆率会有所上升”信号明确,我们认为发力点在地产基建特别国债及传统国企低碳转型加杠杆。(2)战略看多小盘成长股:美债利率上行对A股价值股、小盘成长股的负面影响相对有限(下图1)。小盘成长股的决定性因素是国内信用环境(下图2)。我们认为民营企业的信用环境将得到改善,而小盘成长股经历了4月下旬的小型流动性冲击后有所出清,估值已经见底。

(四)稳增长”再加杠杆:地产+低碳转型+民企纾困。“稳增长”政策进入“加杠杆”新阶段:5月中旬,央行在4月金融统计数据答记者问上提出“宏观杠杆率会有所上升”,“稳增长”政策将进入“加杠杆”新阶段。历史上,监管层提出“(再)加杠杆”后,宏观杠杆率一般都会明显抬升。

“再加杠杆”方向一(大盘价值股):地产“稳增长”政策密集落地——近期地产“稳增长”政策密集落地(下表2),我们在2.1《地产链稳增长,22年如何布局?》中提示:地产“稳增长”政策密集落地期,地产股能够持续获得绝对和超额收益。我们判断:在地产“稳增长”政策转向收紧之前,地产股行情仍可持续。

“再加杠杆”方向二:国企传统产能“低碳转型”——我们在2.8《“双碳”新思路:传统产能再加杠杆》中提示:16-17年“供给侧改革”以及18年以来的“供给收缩常态化”政策下,国企传统周期行业的盈利能力改善、杠杆率回落、自由现金流占比高位,有能力/意愿进行低碳转型“再加杠杆”。我们测算:国企传统周期行业“再加杠杆”总计能释放约15万亿新增信贷空间。我们筛选的“低碳转型50”和“国改&低碳30”指数,从20年末以来持续获得显著超额收益。

“再加杠杆”方向三(500亿市值以下小盘成长股):“优势方向”+“困境反转”——我们在5.5《盈利寻底,利润率再向上游聚拢》中指出:过度资本开支导致科技成长周转率下行,拖累盈利能力。我们将科技行业分为两类:(1)优势方向:经营状况较好,能够“再加杠杆”,如光伏(辅材)/储能/硅料硅片/智能汽车/人工智能等;(2)困境反转:继续加杠杆空间比较小,政策“抒困”有望改善经营环境,如新能源车/风电/正负极材料等。

(五)积极优选小盘成长股:美债利率阶段回落+疫后复工复产+纾困政策受益+上游价格回落。我们在5.17《小盘成长股的四条线索》中提示:成长反弹的两个条件阶段性触发,将会带来4条小盘成长股的投资线索。

线索一:美债利率阶段性下行受益(医药/新基建/新材料)——(1)若美债利率延续回落趋势,医药生物/新基建/新材料领域或最为受益,从历史上看其对于利率回落最为敏感;(2)美债利率若重回上行趋势,新基建/高端制造/养老领域或受损最小。从历史上其对于美债利率上行的敏感性最低。

线索二:复工复产疫后供需结构修复(半导体/医药/新能源汽车)——(1)政策驱动先行:复工复产“白名单”保障部分重点产业先行复工:半导体/医药/新能源汽车;(2)供需梗阻缓解:复产复工之下,上海经营占比高的产业受益更为直接:半导体(制造/设计/设备)、医药(CXO/To-C医疗服务)、新能源汽车(整车/零部件)、新能源(风电/光伏电池组件);(3)出口梗阻缓解:出口占比高的产业有望受益:半导体(集成电路)、新能源汽车(整车)、消费电子及零部件等。

线索三:新能源消费链“稳增长”加码/关税到期潜在受益(光伏组件/互联网传媒)——(1)平台经济迎来“困境反转”,互联网传媒释放正面预期;(2)纾困政策有望精准发力,金属新材料、航空航天等高库存凸显供需矛盾;(3)“十四五”产业规划陆续出炉(现代能源体系确立+首发生物经济五年规划),能源安全、生物经济路径愈加清晰;(4)301关税即将到期(两项行动将分别于今年7月6日和8月23日到期),若关税取消,将加速光伏组件出海渗透。

线索四:新兴产业链上游材料价格阶段性回落受益(风电/新能源汽车)——(1)钢铁价格回落下的风电产业有望迎来成本缓解,钢铁价格走势与风电行业收益呈现显著相关性;(2)有色金属价格近期边际回落,新能源汽车有望迎来成本端改善。

(六)A股不卑不亢,价值先行,战略看多小盘成长股。我们认为中国政策经济最悲观的时刻已过(参见5.8《大盘价值股迎来绝对收益之旅》),A股市场的核心矛盾已经从“美联储坚决紧,中国是高质量有底线的松”转为“美联储坚决紧,中国信用底已见”,因此我们判断市场将从21.12-22.4的泥沙俱下转向具备较为丰富的结构性机会(参见5.15《不卑不亢,价值先行》),当前国内政策经济环境逐步改善美联储仍将坚决紧的组合下我们建议首要关注价值股,其次关注受益于民营企业信用环境改善,受美联储紧缩影响有限且交易结构不拥挤、前期超跌的小盘成长股。我们在本文中阐述了“不卑不亢、大盘价值股迎来绝对收益之旅、战略看多小盘成长股”并不冲突。建议配置:1. “旧式”稳增长发力(地产/消费建材/家电/银行);2. “供需缺口”通胀受益资源/材料(煤炭/铜/钾肥);3. 受益于民营信用环境逐步改善且交易结构健康赔率更吸引的小盘成长股(光伏电池组件/半导体设备)。

2

本周重要变化

(一)中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2022年05月21日,30个大中城市房地产成交面积累计同比下降42.25%,30个大中城市房地产成交面积月环比上升4.50%,月同比下降50.85%,周环比下降0.11%。国家统计局数据,1-4月房地产新开工面积3.97亿平方米,累计同比下跌26.30%,相比1-3月增速下跌8.80%;4月单月新开工面积0.99亿平方米,同比下跌44.19%;1-4月全国房地产开发投资39154.31亿元,同比名义下降2.70%,相比1-3月增速下降3.40%,4月单月新增投资同比名义下降10.06%;1-4月全国商品房销售面积3.98亿平方米,累计同比下跌20.90%,相比1-3月增速下降7.10%,4月单月新增销售面积同比下降39.00%。

汽车:乘联会数据,5月第2周乘用车零售销量同比下跌22%,相比上周的-21%跌幅扩大。中国汽车工业协会数据,4月商用车销量118.09万辆,同比下降47.60%;乘用车销量96.51万辆,同比下降43.37%。

港口:4月沿海港口集装箱吞吐量为2081万标准箱,低于3月的2098万,同比下降0.19%。

2.中游制造

钢铁:螺纹钢价格指数本周跌2.12%至4851.82元/吨,冷轧价格指数跌1.12%至5400.15元/吨。截止5月20日,螺纹钢期货收盘价为4638元/吨,比上周下跌0.69%。钢铁网数据显示,5月上旬重点钢企粗钢日均产量216.20万吨,较4月下旬下跌5.73%。4月粗钢产量9277.50万吨,同比下跌5.20%;累计产量33614.60万吨,同比下跌10.30%。

水泥:本周全国水泥市场价格环比继续走低,跌幅为1.7%。全国高标42.5水泥均价为484.17元。其中华东地区均价微降至485.71元,中南地区微降至474.17元,华北地区微降至530元。

发电量:4月发电量同比下降4.3%,较3月下降4.5%。

3.上游资源

煤炭与铁矿石:本周铁矿石库存减少,煤炭价格涨跌互现,煤炭库存减少。太原古交车板含税价本周跌15.85%至2920元/吨,秦皇岛山西优混平仓5500价格本周涨0.56%至1205.00元/吨;库存方面,秦皇岛煤炭库存本周减少3.28%至472万吨,港口铁矿石库存减少3.12%至13558.37万吨。

国际大宗:WTI本周涨1.85%至110.38美元,Brent涨1.52%至112.91美元,LME金属价格指数涨4.04%至4559.5,大宗商品CRB指数本周涨1.34%至312.73,BDI指数本周涨7.73%至3344。

(二)股市特征

股市涨跌幅:上证综指本周上涨2.02%,行业涨幅前三为电气设备(7.26%)、有色金属(6.91%)和汽车(4.42%);涨幅后三为房地产(0.57%)、采掘(0.00%)和医药生物(-2.01%)。

动态估值:A股总体PE(TTM)从上周16.40倍上升到本周16.76倍,PB(LF)从上周1.59倍上升到本周1.62倍;A股整体剔除金融服务业PE(TTM)从上周25.56倍上升到本周26.34倍,PB(LF)从上周2.22倍上升到本周2.28倍;创业板PE(TTM)从上周58.38倍上升到本周59.83倍,PB(LF)从上周3.92倍上升到本周4.03倍;科创板PE(TTM)从上周的39.30倍上升到本周40.70倍,PB(LF)从上周的4.16倍上升到本周4.31倍;A股总体总市值较上周上升2.23%;A股总体剔除金融服务业总市值较上周上升2.66%;必需消费相对于周期类上市公司的相对PB从上周2.18下降到上周2.10;创业板相对于沪深300的相对PE(TTM)从上周4.93上升到本周4.96;创业板相对于沪深300的相对PB(LF)从上周2.89上升到本周2.92;股权风险溢价从上周1.08%下降到本周1.01%,股市收益率从上周3.90%下降到本周3.80%。

融资融券余额:截至05月19日周四,融资融券余额15260.92亿,较上周下降0.062%。

大小非减持:本周A股整体大小非净减持34.02亿,本周减持最多的行业是房地产(-10.33亿)、电气设备(-5.93亿)、有色金属(-4.46亿),本周增持最多的行业是建筑装饰(1.64亿)、纺织服装(0.13亿)、计算机(0.09亿)。

限售股解禁:本周限售股解禁1094.41亿元,预计下周解禁657.50亿元。

北上资金:本周陆股通北上资金净流入152.18亿元,上周净流出73.22亿元。

AH溢价指数:本周A/H股溢价指数下跌至139.34,上周A/H股溢价指数为141.32。

(三)流动性

截至5月21日,央行本周共有6笔逆回购到期,总额为600亿元;5笔逆回购,总额为500亿元;发行1笔MLF(回笼),共计1000亿元;1笔MLF(投放),共计1000亿元;公开市场操作净回笼(含国库现金)共计100亿元。

截至2022年05月20日,R007本周上涨5.47BP至1.6860%,SHIBOR隔夜利率上涨1.20BP至1.3220%;期限利差本周上涨3.2BP至0.8335%;信用利差下跌2.01BP至0.6740%。

(四)海外

美国:上周一公布美国5月纽约PMI-11.6,低于前值24.6和预期17.0;上周二公布美国4月季调后核心零售总额环比0.90%,低于前值1.41%;上周二公布美国4月季调后零售和食品服务销售同比8.19%,高于前值7.34%;上周二公布美国4月工业总体产出指数环比1.08%,高于前值0.86%;上周三公布美国4月新屋开工私人住宅154.6千套,高于前值143.1千套;上周四公布美国5月季调后费城联储制造业指数2.6,低于前值17.6和预期16.7;上周四公布美国4月成屋销售年化环比-2.43%,高于前值-3.04%;

欧盟:上周一公布3月季调后欧盟贸易差额-28497.6百万欧元,高于-20457.4百万欧元;上周一公布3月季调后欧元区贸易差额-17564.4百万欧元,高于-11328.0百万欧元;上周三公布4月欧盟CPI同比8.1%,高于前值7.8%;上周三公布4月欧元区CPI同比7.4%,持平前值7.4%,低于预期7.7%;上周四公布3月季调后欧元区经常项目差额-1567百万欧元,低于前值15733百万欧元;

英国:上周二公布英国3月季调后失业率3.7%,低于前值3.8%和预期3.8%;上周三公布英国4月CPI同比9.0%,高于前值7.0%,低于预期9.1%;

日本:上周一公布日本4月企业商品价格指数同比9.98%,高于前值9.68%;上周三公布日本第一季度GDP同比初值0.2%,低于前值0.4%;上周五公布日本4月CPI同比2.5%,高于前值1.2%;

海外股市:标普500本周跌3.05%收于3901.36点;伦敦富时跌0.38%收于7389.98点;德国DAX跌0.33%收于13981.91点;日经225涨1.18%收于26739.03点;恒生涨4.11%收于20717.24点。

(五)宏观

4月工业增加值:4月份,全国规模以上工业增加值同比实际下降2.9%,增速比上月回落7.9个百分点。1-4月份,全国规模以上工业增加值同比实际增长4.0%,增速比1-3月份回落2.5个百分点;

4月固定资产投资:1-4月份,全国固定资产投资(不含农户)153544亿元,同比名义增长6.8%,增速比1-3月份回落2.5个百分点。1-4月份,民间固定资产投资86872亿元,同比名义增长5.3%,增速比1-3月份回落3.1个百分点;

4月社会消费品零售总额:4月份,社会消费品零售总额29483亿元,同比名义下降11.1%。1-4月份,社会消费品零售总额138142亿元,同比名义下降0.2%;

4月末外汇占款余额:4月末央行口径人民币外汇占款余额较上月减少176亿元至21.3318万亿元。

3

下周公布数据一览

下周看点:中国4月工业企业利润累计同比;美国4月季调后个人消费支出;美国4月核心PCE物价指数同比;欧元区5月制造业PMI初值;英国5月制造业PMI初值;日本5月制造业PMI初值。

5月23日周一:美国4月芝加哥联储全国活动指数;

5月24日周二:美国4月新房销售;美国5月季调后Markit制造业PMI;欧元区5月制造业PMI初值;英国5月制造业PMI初值;日本5月制造业PMI初值;

5月25日周三:美国4月季调后耐用品除运输外订单环比初值;美国4月季调后耐用品除国防外订单环比初值;

5月26日周四:美国第一季度预估GDP年化环比;美国4月成屋签约销售指数;美国5月季调后堪萨斯联储制造业指数;

5月27日周五:中国4月工业企业利润累计同比;中国4月服务贸易差额;美国4月季调后个人消费支出;美国4月核心PCE物价指数同比;美国4月季调后年化人均可支配收入;日本5月东京都区部CPI同比。

4

风险提示

疫情控制反复,全球经济下行超预期,海外不确定性。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>