上证指数前不久下探2866点之后,最近终于迎来了一波反弹,面对浮亏的账户有所回血,有人欢乐有人惆怅。阳光之下无新鲜事,那些久经风雨的投资大师们,都是如何应对弱市的?

应对思维一:第二层次思维

霍华德·马克斯是著名投资大师、美国橡树资本管理有限公司创始人,著有《投资最重要的事》、《周期》等名作。他在投资中特别推崇第二层次思维。

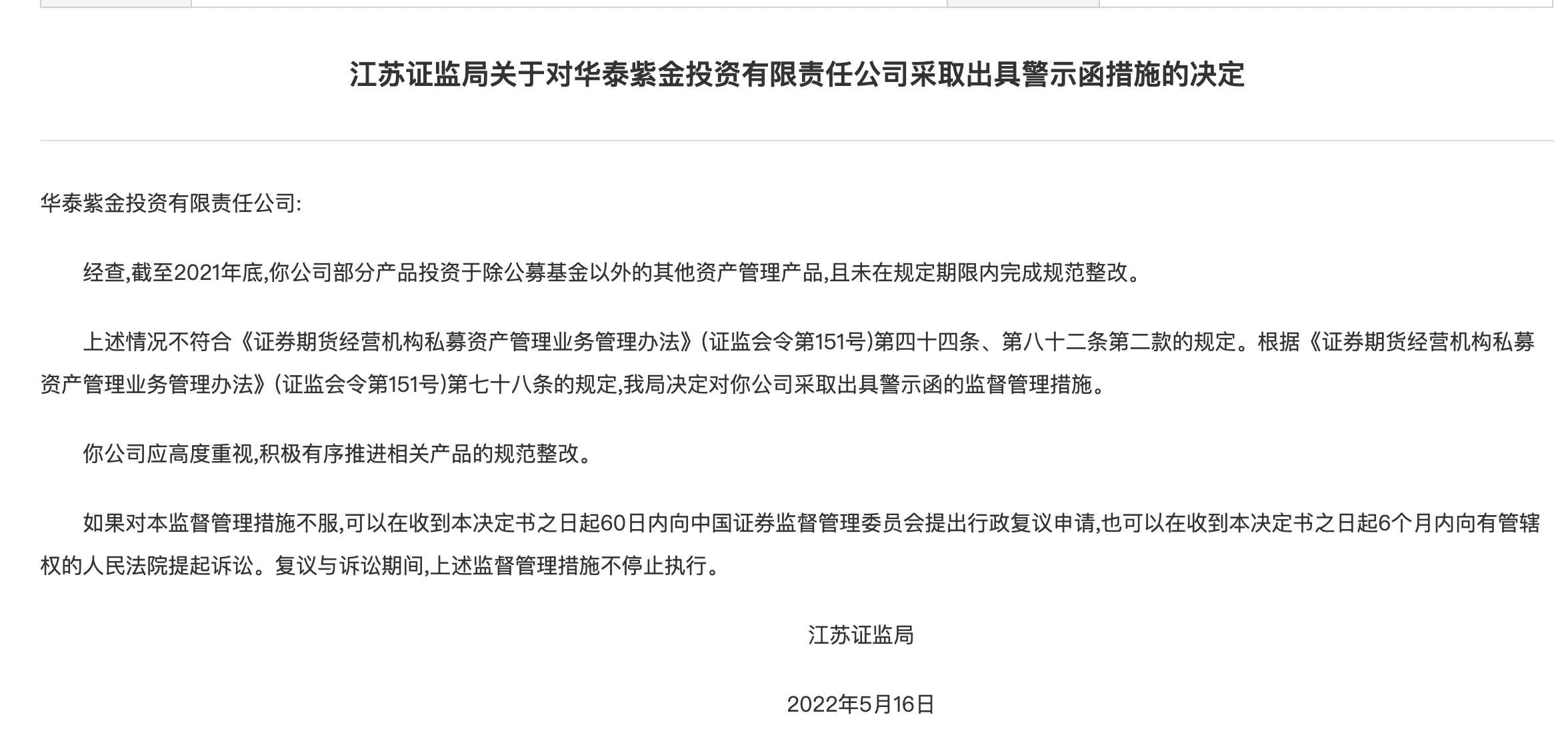

什么是第二层次思维?

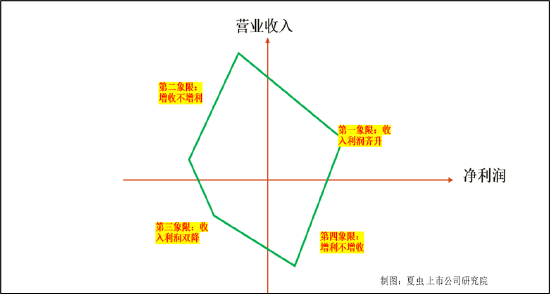

霍华德·马克斯认为,成功投资的关键在于逆势而行——不从众,投资最有趣的事情是它的矛盾性,最显而易见、人人赞同的事,往往被证明是错误的。只有当多数人看不到投资价值的时候,价格才会低于价值。

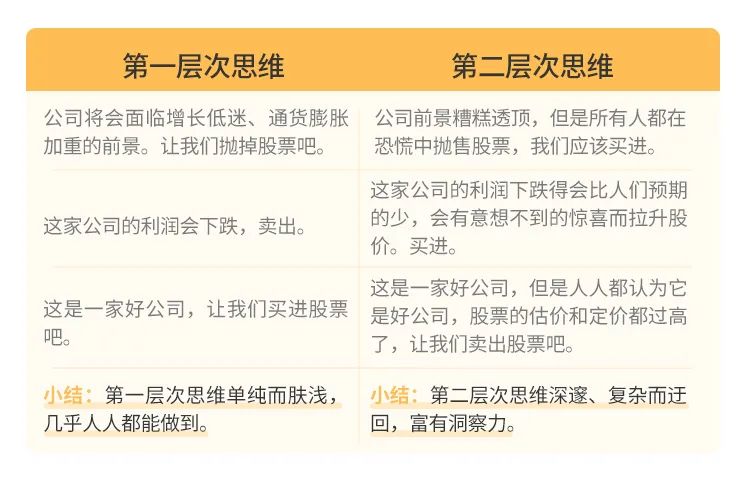

马克斯在2008年次贷危机时总结了熊市的三个阶段:

成功的关键不可能是群体的判断,趋势与群体共识是阻碍成功的因素。因此,大多数投资者是趋势跟踪者,而优秀的投资者恰恰相反,他们使用第二层次思维,一种不同于常人的更复杂、更具洞察力的思维方式。

投资金句:

✓

趋势和群体共识是阻碍成功的因素,由于市场的钟摆式摆动或市场的周期性,所以取得最终胜利的关键在于逆向投资。

✓

当发生危机时,要想赚钱:第一得有钱,第二得有种,敢投资这笔钱。当两者都具备,这就是成功的公式。

✓

万物皆有周期,周期永远胜在最后。树木不会长到天上,也很少有东西会归零。坚持以今天的事件推测未来是对投资活动最大的危害。

应对思维二:逆向投资

作为20世纪最著名的逆向投资者,约翰·邓普顿的投资方法被总结为,“在大萧条的低点买入,在疯狂非理性的高点抛出,并在这两者间游刃有余”。他经常把低进高出发挥到极致,在“最大悲观点”时进行逆势投资。

投资金句:

✓

街头溅血是买入的最佳时机。

✓

牛市在悲观中诞生,在怀疑中成长,在乐观中成熟,在兴奋中死亡。

✓

即使周围的人都在抛售,你也不用跟随,因为卖出的最好时机是在股市崩溃之前,而并非之后。

沃伦·巴菲特——

股神巴菲特对投资者来说家喻户晓,他也是善于低位买入的逆向投资高手。1987年10月19日,黑色星期一,美国股市崩盘。在股市暴跌后,巴菲特抄底了未来几十年让他赚得盆满钵满的好股可口可乐。2008年金融危机来袭,在市场充满恐慌情绪的至暗时刻,巴菲特又一次提前入场抄底,结果也是可想而知。

投资金句:

✓

当别人贪婪时我恐惧,当别人恐惧时我贪婪。

✓

好机会是那种尖叫着要你买入的。比如2008年,在你们一辈子的投资生涯之中,这种天上掉金子的大好机会,大概能遇到 6 次。

✓

好企业受制于市场逆转、股价不合理而下跌,大好的投资机会即将来临。

应对思维三:安全垫

股神巴菲特的老师本杰明·格雷厄姆有“华尔街教父”的美誉。格雷厄姆在投资生涯中起伏很大,在1929年的股市大崩盘中吃过大亏,痛定思痛,认为以超低价买入,提升安全垫才是更好的投资方法。格雷厄姆从1936年到1956年记录的投资收益率,年均不低于14.7%(资料来源:书籍《聪明的投资者》),在当时跻身于华尔街有史以来最佳的长期收益率之列。

投资金句:

✓

牛市是普通投资者亏损的主要原因。

✓

买股票是买一宗生意的一部分。

✓

市场总是在过度兴奋和过度悲观间摇摆,智慧的投资者是从过度悲观的人那里买来,卖给过度兴奋的人。

✓

上涨的股票风险增加而不是减少,下跌的股票风险减少而不是增加。

TIPS:

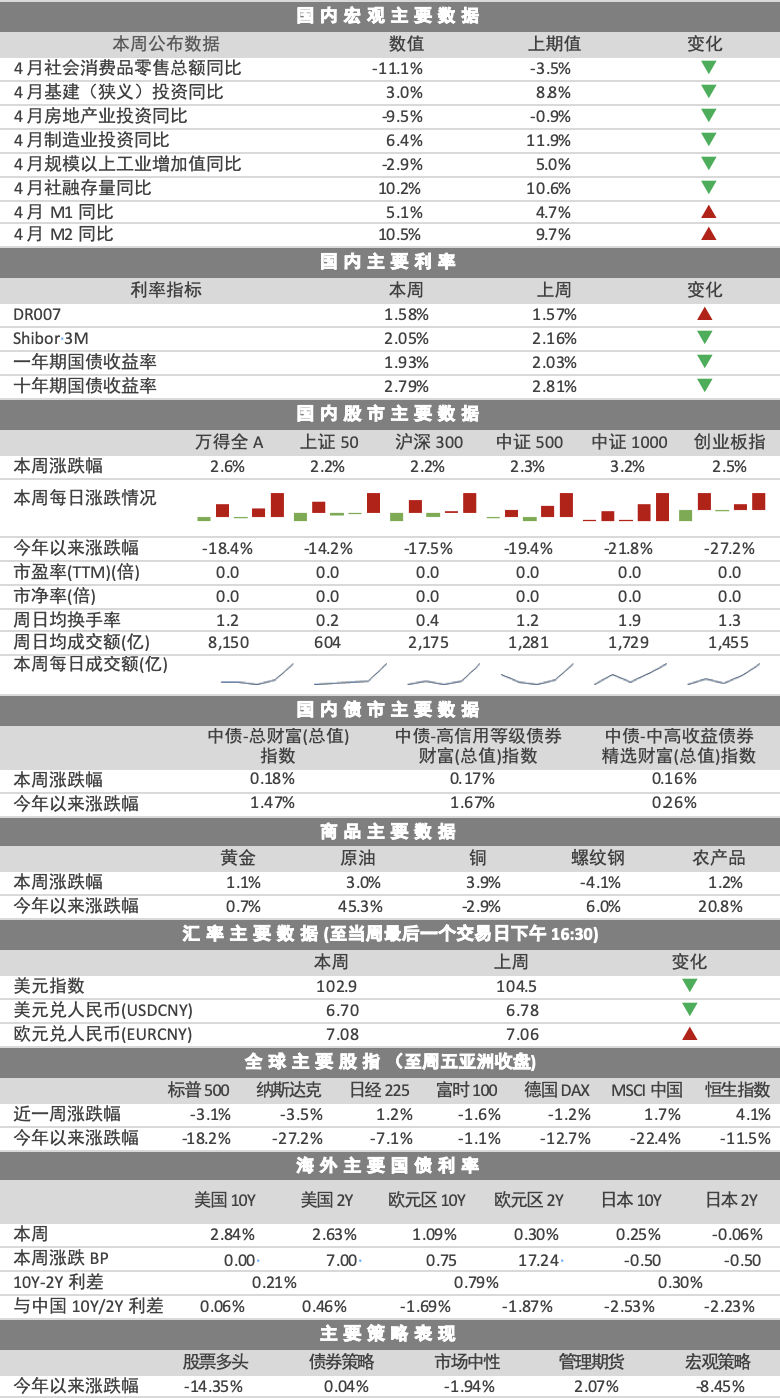

虽然今年上证指数又重回3000点附近,但由于上市公司业绩在不断增长,A股整体估值水平甚至比2018年的2800点更低。(数据来源:wind,截至2022/5/18,当前上证指数PE估值为12.01倍,而2018年上证指数2800点以上的PE均大于12.01倍。)持续回调过后,A股安全垫更高了。当价值显而易见时,权益投资更多考验的是心性。“低点布局长期持有”,朴素的道理更显真谛。