文 | 新浪财经 徐苑蕾

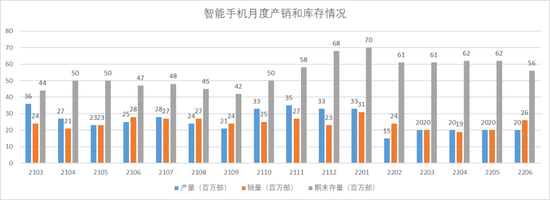

根据统计,截至发稿,除了上海、长春、沈阳、郑州4个城市外,全国22个集中供地重点城市已完成今年首轮供地。

不过,即便部分城市的土拍规则在去年第三轮放松的基础上再度放松,比如下调地价、下调竞买保证金比例或是未设地块的市场指导价,但房企拿地热情仍旧低迷,拿地投资力度并未较去年下半年出现明显回升。

尤其是民营房企在今年不少城市的首轮集中供地中纷纷隐身,并将土拍舞台留给了国央企开发商和城投公司独自唱戏。

2022首轮集中供地:国资兜底 民企隐形

国家统计局的数据显示,2022年前4个月,全国房地产开发投资共约3.92万亿元,同比下降2.7%。开发投资增速下降主要是因为房企拿地和新开工面积下降,其中房企土地购置面积为1766万平方米,同比下降46.5%。

房地产开发投资数据增速由正转负,在历史上是极为罕见的情况。上一次出现还是在2020年新冠疫情初次暴发之时,当年前4个月,各地房地产市场短暂停滞,全国房地产开发投资增速同比下降3.3%。

“这个数据确实说明房企有‘躺平’的情绪,投资拿地的预期并不好。”易居研究院智库中心研究总监严跃进表示。

对于开发商来说,加快去化回款、保卫资金链是如今第一目的。这也导致今年首轮集中供地延续了去年第三轮供地的态势,基本成为了国资的主战场,而过去活跃的民企绝大多数都销声匿迹了。以北广深为例,3个一线城市均上演了“政府搭台,国资唱戏”的相似戏码。

比如在广州,虽然部分地块的起拍价在去年首次出让的基础上下降了超20%,并且取消了“要求不低于50%的房源向无房者出售”的限售规则,但在17宗成功出让的土地中,仅有2宗被上海大华集团和广东兰园控股这两家民企斩获。而广州地铁则成为最大赢家,共斥资165亿元以底价包揽了4宗地块,金额约占土拍总金额的50%。

一位粤系房企投拓人士指出,广州这次出让的土地大部分都在核心区域,但17宗成交地块中仅有2宗溢价成交,而且溢价率只有1%,说明投资市场还是相对冷清的。

他还强调,广州土拍国企兜底的意图还是比较明显的。“广州地铁拿下的4宗地块均为政府定向出让的地块,在出让公告中就已经明确提出,竞买人须具有地铁线网建设、运营、管理经验等条件。”

至于北京,首轮土拍成功出让了17宗土地,共揽金480亿元,其中97%由国企贡献,民企拿地金额仅占3%。具体来看,绿城共参与了7宗地块竞争,最终获得3宗住宅用地;而另外的14宗地,除了旭辉拿下其中1宗外,其余清一色由国央企开发商纳入囊中。

此外,深圳首轮土拍供地8宗,均被国资或国资民企联合体包揽。其中,保利、华润置地、中海地产、招商蛇口等央企尤为积极,参拍数量均在5宗以上。

从机构统计数据也可以看到,今年前4月权益拿地金额TOP10企业,只有滨江集团和万科两家民企上榜,而其他均是国央企开发商和城投公司。

国资成为土地市场的主力军,主要还是得益于其较为健康的资金状况和相对较低的融资成本。另外,国资在城市布局上也比较谨慎,主要集中在一二线核心城市,使其遭受近期销售市场的冲击相对可控。

2021年下半年以来,包括恒大、阳光城、佳兆业等多家房企先后出现债务违约,民营房企融资难度提升,融资力度大幅减弱。

中指研究院数据显示,今年1-4月,房企信用债发行规模为1532亿元,同比下降37.7%,其中央企、地方国企发行额占比为84.9%,民企仅发行8笔,融资94.1亿元,占比6.1%。同期,海外债发行规模仅为去年同期的10.5%,金额为143亿元,其中民营房企融资70亿元,不足五成。

不过,近期民营房企的融资问题也迎来了新的破局。碧桂园、龙湖、美的置业3家民营房企被监管机构选为示范民营房企,并将陆续发行人民币债券,这意味着,政府支持民营房企融资措施正在加快落地。

严跃进表示,各类利好政策其实也在积极推进,尤其是在降低拿地资金、优化缴款方式、允许拿地即开工等,客观上在不断降低房企的顾虑和减缓,后续销售数据若是改善,房企拿地积极性会重新提振。

合作拿地退潮:投资收益削弱 归母净利被摊薄

除了国央企唱独角戏以外,今年首轮集中供地还有一个明显趋势:合作拿地的房企越来越少了。

过去,为了分摊资金压力与风险、形成良好的优势互补,房企多以合作拿地、让渡部分权益的方式来实现规模突围,尤其是在市场准入门槛较高的一线城市,合作拿地的情况更是多见。

然而,在今年已完成首轮土拍的18个城市成功出让的336宗含宅地块中,只有33宗地块是由联合体竞得,也就是说,每10宗地中只有1宗为房企合作拿地。

以北京为例,2021年首轮和二轮集中土拍时,北京合作拿地比例均超过50%,最多时更是有5家房企组成联合体拿地。但第三轮土拍时,合作拿地比例急转直下只有20%,来到今年首轮联合体拿地的比例已降至17.6%。

“主要还是考虑到合作方的出险问题,合作方一旦资金面出现问题,房企难以避免就会陷入被动,项目开工、去化周期还有融资成本等都会受到影响,最终影响房企利润实现。”前述投拓人士表示。

今年3月,旭辉遭到瑞银下调评级,主要原因就在于合作方风险暴露。截至2021年底,旭辉在境内的住宅项目共有355个,其中以不同形式合作的项目占比达到8成。

当时旭辉方面对外称,涉及发生债务展期合作方的合作项目共有21个,个别项目正积极沟通合作方,不排除未来采用并购形式化解项目风险。

另一方面,部分房企合作项目的投资收益也正在削弱,并且因为项目权益被摊薄,导致更多归母净利润被侵蚀。因此近2年来,不少头部房企在拿地上也开始主动提高权益比例。

根据克而瑞统计数据显示,在已披露2021年年报的房企中,合营联营投资收益同比下滑的比例达到65%。合作项目越多,下滑的幅度就越显著。比如万科,非并表比例保持在30%左右,但是2021年合营联营投资收益下降49.8%,越秀地产2020和2021两年非并表比例持平,但合营联营投资收益降幅达到55%。

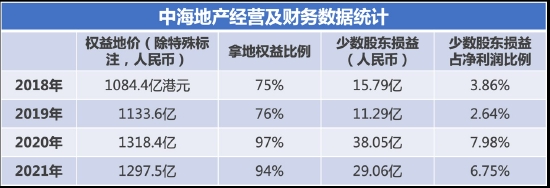

地产行业中的“利润王”中海地产更是一个典型例子。自2017年颜建国重新掌权以后,中海就一改过往保守形象,发力拿地,并且提高了合作项目的数量。根据新浪财经统计,2018年和2019年,中海地产拿地权益比例分别约为75%和76%。

但是来到2020年和2021年,中海地产拿地权益比例则一下子提高到了97%和94%,比起前两年增加了约20%。对此一位房企人士解释称,中海部分合作项目在收益和合作层面都不如理想,因此现在对合作项目更加慎重。

此外,因为前几年合作项目的增加,近两年来中海地产的少数股东损益也呈现出明显的增长势头,从而摊薄了归母净利润。

财报数据显示,2020年,中海地产的少数股东损益较上年激增3.37倍,从11.29亿元涨至38.05亿元,2021年则为29.06亿元,占净利润比例分别为7.98%和6.75%。而2017-2019年,占比则仅为3.26%、3.86%和2.64%。

虽然房企开始有意识控制主动权,提高土地投资的权益比,但亿翰智库分析观点认为,合作开发运营仍将在较长期限内存在。为了保证利润有更高的确定性,不少房企都将防风险放在第一位,因此拿地态度更加谨慎,对于项目的回报周期、IRR、净利润率都有更多的要求,也更加明确选择合作伙伴的标准。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>