来源 :环球老虎财经app

牧原的年报再引争议,被深交所连抛六问,要求其说明流动性风险。而猪周期磨底已久,市场博弈也更为剧烈,神秘牛散斥资30亿抄底牧原,筹码正在不断集中。

亏得越狠,买的越猛。

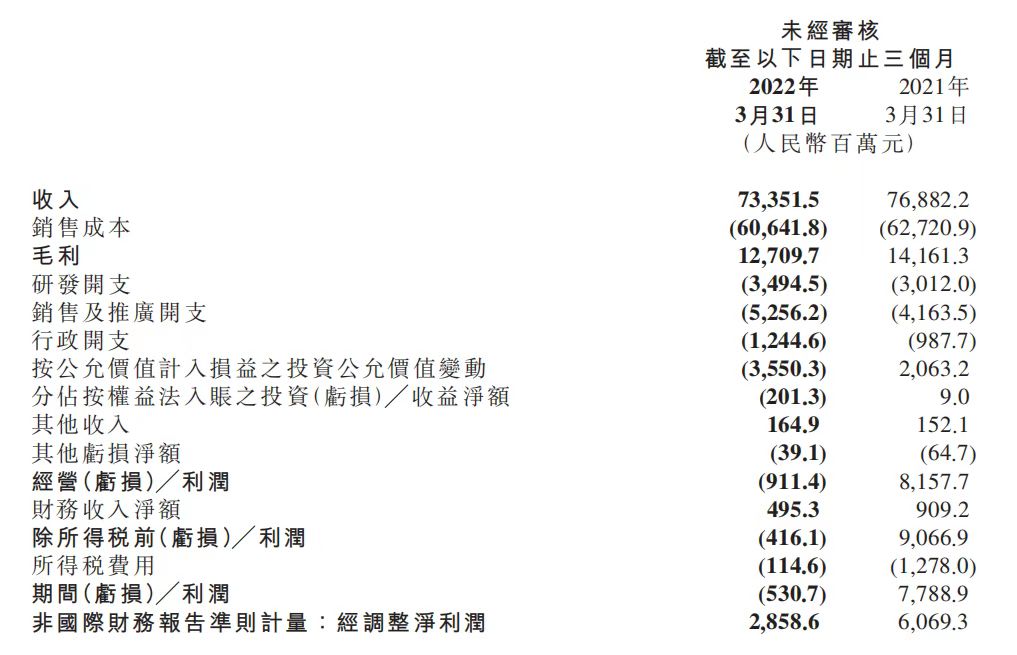

随着猪价暴跌和疯狂扩产,猪企的亏损幅度也在加大。牧原2022年一季度实现营收182.78亿元,同比下降9.30%,归属于上市公司股东的净利润巨亏51.8亿元。

5月18日,牧原股份称收到深交所年报问询函,被要求说明公司是否存在流动性风险;以及在生猪价格走低情况下加大生猪出栏量的具体考量,与对公司的影响。

而黑暗之中似乎迎来曙光。三月下旬起猪价反弹超25%,猪企被认为能提前回归盈利。有牛散甚至斥资30亿元抄底,无惧短期浮亏,争抢着布局低位筹码。

公司业绩未动,股价未涨,上百亿大资金却已悄悄涌入,是猪周期真将探底回升,还是市场的又一次“狼来了”?

4个月巨亏70亿

继一季度巨亏超50亿元后,牧原股份烧钱再加速。

据公告,今年4月份,牧原股份生猪销售量创历史单月之最,达632.1万头,环比增长5.5%,按主要养殖企业4月平均出栏体重为108.8 公斤测算,牧原股份单头亏损约326元,对应总额约20亿元。这也意味着,牧原股份2022前四个月已亏70亿元,烧完2021全年利润。

“多数猪企亏损状况已持续近一年,现金流状况日益趋紧,于是不得不主动加快出栏节奏,回笼资金。”分析师指出。

现金流方面,截至一季度末,牧原股份账面货币资金为161.16亿元;短期借款319.74亿,比去年年末的222.92亿增长了98亿元,主要为银行借款。截至2022一季度末的资产负债率达到61%,升至历史高位。

融资成本与偿债方面,牧原股份支付的利息费用高达7.14亿元,较上年同期4.35亿元,同比增长64%。期末公司有息负债605.37亿,比上一季度巨增80亿,融资成本4.72%,未来资金压力继续加大。

对此,深交所问询函中也要求牧原股份结合营运资金需求、持有的货币资金情况、银行授信使用情况、经营现金流情况、偿债期限及安排等因素,分析说明公司是否存在流动性风险。

具体行动上,今年2月末,牧原披露了定增预案(修订稿),拟向大股东定增募资不低于50亿元,募集资金将全部用于补充流动资金,发行价格为40.21元/股。

同时,牧原股份还在5月12日的业绩说明会上回应,公司1-4月经营性现金流净额基本持平。现金储备可完全满足日常生产经营。公司不否认还在借钱:“一季度加大了融资业务的开展力度。”

21年3季度至今,公司“取得借款收到的现金”合计1106亿、“偿还债务支付的现金”合计604亿,净增502亿元本金。并且,这是在猪周期下行、猪价屡创新低的背景下取得的借款,可见公司相比同行,融资能力依旧突出。

除了融资,问询函中要求牧原进一步说明,公司应对行业下行压力已采取或拟采取的措施(如有),同时说明在生猪价格走低情况下加大公司生猪出栏量的具体考量,并分析其对公司的影响。

30亿“抄底”牧原

资本用脚投票。四季度买了25亿的“牛散”,一季度再加仓。

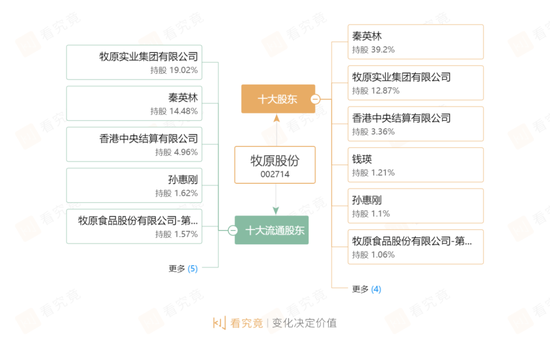

根据牧原股份2022年一季报,“超级牛散”孙惠刚持有5831万股,持股比例约1.1%,位列第四大股东。期间孙惠刚增持819万股,环比四季度增长16.35%,以期内股价区间(47元-62元)计算,大约斥资4-5亿元。

而在刚公布不久的2021年报中,其以5012万股,占总股本1.41%的比例新晋成为牧原股份的第六大股东。按期间50元均价算,孙惠刚单季度买入牧原股份约25亿元。

不过,以其3月31日持有牧原5831.46万股计算,截止5月19日发稿,牧原收跌48.58元/股,孙惠刚持有市值为28.3亿元,而其总成本在30亿左右,半年已经浮亏近2亿元。

孙惠刚是谁?

据传闻,孙惠刚是杭州余杭人,目前身家上百亿,没有成为牛散前是一名货车司机,后来专门从事炒股,因葛洲坝、中国中车和中兴通讯等股票上的动作为人所知。

其最出名的要属于在万华化学上的操作,从2018年二季度建仓,到2021年一季度大幅减持。据估算,在不到两年的时间内,其净赚不少于50亿元,这一成绩或许“超过”了A股一半的上市公司。

另外,孙惠刚于去年5月,认购了12亿汤臣倍健此轮定增股份的近四成,成为第四大股东,这些股份将于今年11月19日解禁。受疫情催化,公司保健品业务稳定增长,2020净利润甚至翻了5倍,按其定增价22.55元计算,期间最高浮盈7.3亿元。

而即使近几个月汤臣倍健股价巨挫近50%,仍在其成本价周围浮动,未见大额浮亏,显示出孙惠刚极强的“低位吸筹”能力。

去年四季度,牧原成为这位超级牛散的下一个目标,也是“第一大重仓股”。

孙惠刚的入场时间在去年末,正是市场体感“菜比肉贵”的时候,许多声音开始高喊猪周期见底,今年一季度将反转,A股市场的养猪股也开始掀起一波反弹。唱多者认为,重要的参考指标就是猪价的回升。

猪价涨势确实凶猛。受全国疫情管控催化,猪价月内反弹超25%,加速上涨。中国养猪网显示,截至5月15日,全国外三元生猪价格为15.59元/公斤,较3月下旬年内最低点11.78元/公斤,累计反弹32.34%。

然而,这并不等于猪企盈利。对于未来前景,有公募基金经理指出,牧原的生猪养殖产能已达历史峰值,“量价齐升”的“量”上升空间非常有限。牧原的屠宰业务能否在年内实现盈利仍是未知数,叠加财务压力,中长期的盈利成长仍具较大不确定性。

“从上市公司来看,我认为生猪养殖板块二季度可能尚不能实现扭亏,除非6月份价格有一个明显的上升,达到17元左右,一些养殖效率更高的上市公司有可能实现盈利。”中信建投期货农产品事业部研究员魏鑫指出。

猪价回升,催化博弈

在5月最新业绩说明会中,牧原表示,近期生猪价格有所回升,公司预计下半年猪价会有所好转。

“4月份,猪价触底反弹,当前猪肉供需已由供给过剩向基本平衡转变,意味着后期猪价继续下跌的可能性比较小,本轮猪价下跌周期或已结束,未来可能将进入新一轮周期。”来自农科院北京畜牧兽医研究所朱增勇表示,这也代表了相当一部分市场人士的观点。

资本市场预期回暖,猪企的巨亏却仍不见底。

据今年一季度财报统计,17家规模猪企共亏损166.8亿,卖一头最多要亏1200元。其中,牧原的亏损幅度就达到了51.8亿,温氏、新希望、正邦等3家企业一季度亏损也在20亿元以上,丝毫不见拐点。

在这种冰火两重天的局势下,机构博弈更加剧烈。

第一个现象是,股东人数持续减少,筹码正越来越集中。6个月以来,牧原的股东人数从29.98万下降至1季度的19.85万,股东人数大幅减少10.13万,仅有之前的2/3。

从机构操作变化来看,一季度持股牧原股份的机构数量几乎“腰斩”,总份额却不降反升。数据显示,截至3月31日,持股牧原股份的机构数量共计390家、持股数量为12.64亿股,对应2021年第四季度数据为744家、12.48亿股。

第二个现象是,部分机构一季度开始“狂买”牧原股份。

一季度,北向资金合计增持牧原股份3051万股。公募则加仓78.56亿元,占到牧原流通股超4%。牧原也因此回归“A股香饽饽”,成为当季度主动权益基金增持金额第二名。

其中,前海开源大手笔建仓牧原股份,有3只产品排到增持数量排行榜前三名,合计买入超1800万股。截至一季度末,前海开源的20只产品共计持股牧原股份3450万股,其中13只产品是在一季度首次买入。

四季度持有牧原的中欧和招商基金则继续增持。招商基金旗下共有21只产品增持股牧原股份,截止今年一季度末,合计持股数量为1628万股。

数据显示,中欧基金旗下10只产品一季度共增持牧原股份2075万股,合计持股数量达4600万股,是持有牧原股份最多的公募基金。其中,中欧时代先锋在增持465万股,持股数量上升至1216万股,成为当季度末持股牧原数量最高的公募基金产品。

而前期持股数量较高的公募则进行了减仓,甚至清仓。如易方达、汇添富、南方基金等都有不同程度的减持。

魏鑫指出,这一轮猪周期和之前相比,有一些不同点。首先,目前养殖行业出现了一个结构性的改变,大型养殖户入场,生猪养殖的集中度提升,这使猪周期的上涨和下跌,不会如之前一样猛烈。我们判断未来猪周期的波动幅度上下均受到一定限制。

“也就是说,就算猪周期真的到底了,猪肉股的赚钱效应可能也不如从前了。”分析人士表示。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>