上市七年,募资165亿,分红10亿,实控人套现178亿离场!华友钴业“伦镍逼空事件”再回首

来源:市值风云

大额投资何时能回本,这是一个投资者需要思考的问题,但原实控人之一的谢伟通已通过二级市场和股权转让合计套现178.4亿离场。

作者"小羽儿

编辑 |小白

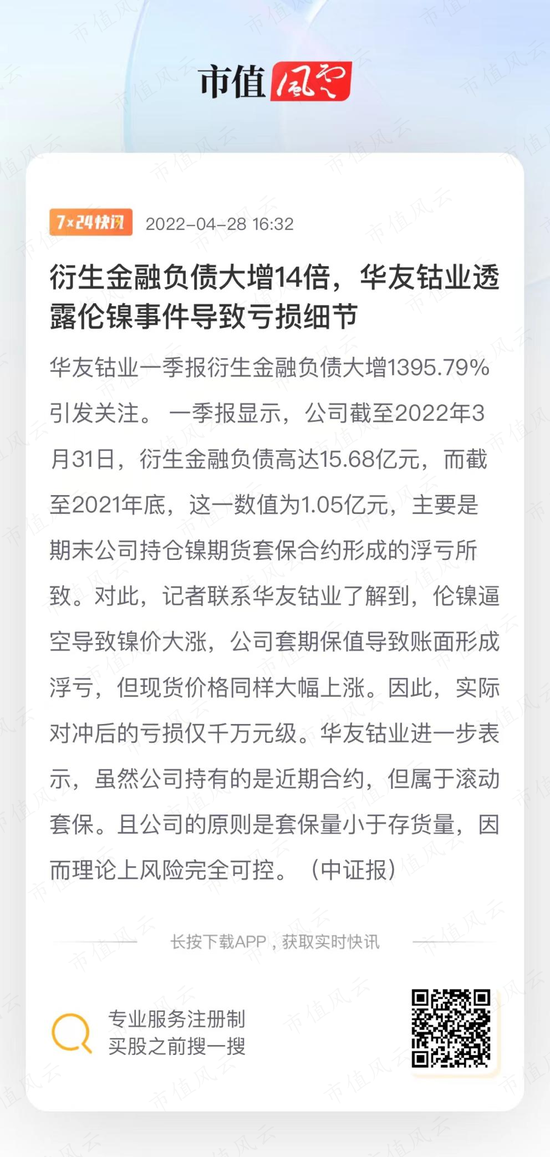

“伦镍逼空事件”亏损细节浮现

华友钴业(603799.SH、公司)在4月下旬披露的年报,作为市场上比较受关注的公司,风云君觉得有必要带大家看看业绩数据。

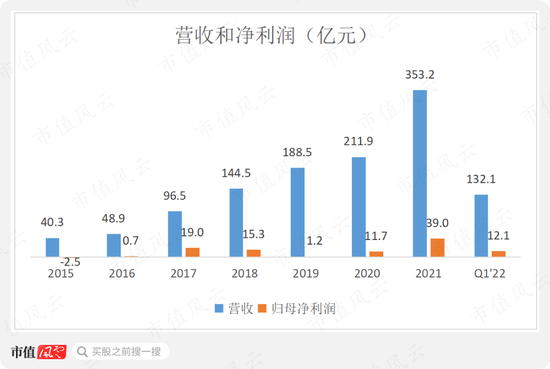

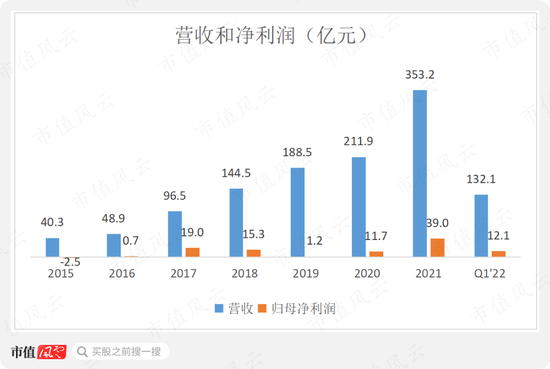

公司2021年业绩很惊艳,实现营收和归母净利润353.2亿和39.0亿,分别同比增长67%和235%,这也是公司2015年上市以来的最好业绩。

2022年一季报业绩显示,公司营收和归母净利润继续高歌猛进,分别同比增长106%和84%。

但更引发关注的是,2022年一季度公司衍生金融负债金额由2021年底的1.1亿大增1396%至15.7亿,公司称主要是期末公司持仓镍期货套保合约形成的浮亏所致。

提到镍套保,自然就不得不提2022年3月份青山控股遭伦镍逼空的大事件,因为华友钴业涉及镍矿业务,因此当时也发布了澄清公告。

这次,华友钴业也迅速回应,称公司套保浮亏是由于伦镍逼空造成的镍价大涨所致,不过公司现货价格同样大幅上涨。因此实际亏损仅千万级别,风险可控。

(来源:市值风云APP)

公司赚钱了,实控人却已经套现离场了

华友钴业目前拥有从镍钴铜等有色金属资源开发、精炼、及新能源材料研发制造上、中、下游一体化的产业链条,产品主要包括铜产品、钴镍化学品以及三元前驱体和三元正极材料。

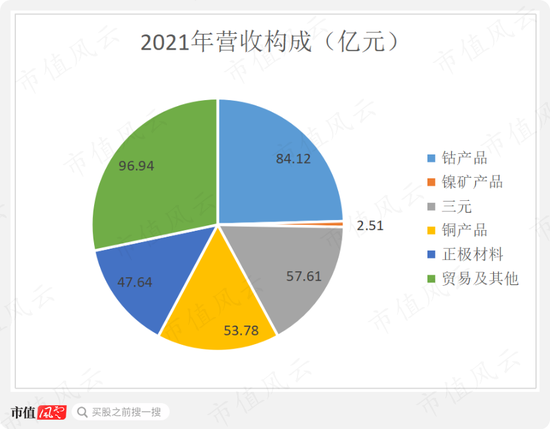

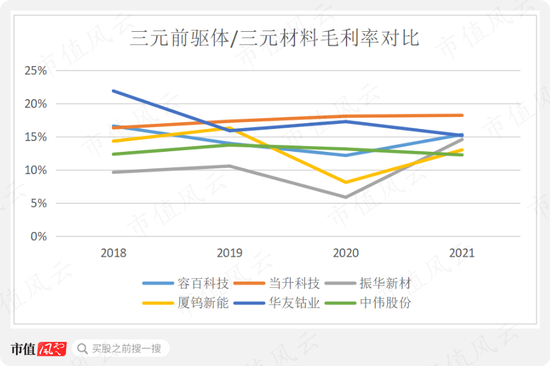

除贸易营收外,2021年公司营收占比较高的为钴产品、铜产品、三元前驱体产品和正极材料,镍产品主要自用于三元产品,外销较少。

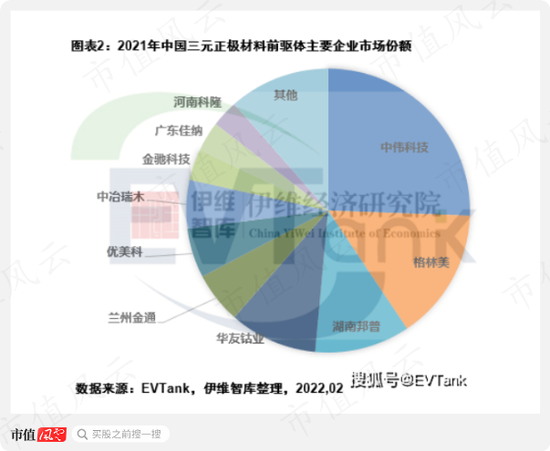

公司各个业务在行业内均排的上号,首先公司是国内最大的钴供应商,其次公司的三元前驱体出货量一直位列前茅,2020年和2021年均位列国内第四。

(来源:EVTank,伊维智库)

正极材料业务是2021年公司收购来的新增业务。

2021年5月,华友钴业收购巴莫科技38.62%的股权,加上其控股股东拥有的26.40%巴莫科技表决权委托给华友钴业行使,华友钴业合计控制巴莫科技65.02%的表决权,实现对巴莫科技的控制,并将其纳入上市公司合并报表。

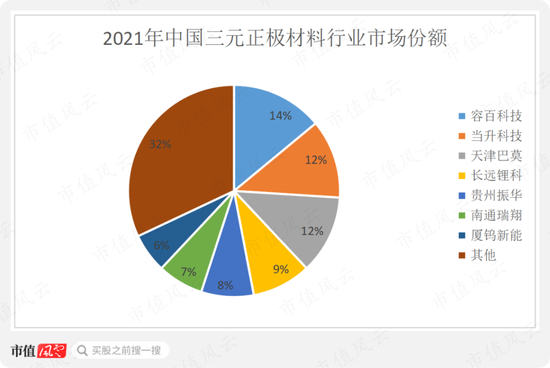

巴莫科技是国内高镍正极龙头,高镍领域市占率位居国内第二,仅次于容百科技,2021年在国内三元材料行业排名第三。

收购巴莫科技使公司的业务链条进一步向下延伸,加深了上下游产业链一体化布局。事实上,新能源行业早已进入了混战阶段,任何企业都不可能靠单打独斗长久存活下去。

如宁德时代(300750.SZ)收购邦普科技、大众汽车入股国轩高科(002074.SZ)成为其第一大股东等,都证明了产业链、供应链的深度融合已经成为行业的发展趋势。公司收购巴莫科技也算情理之中。

(来源:鑫椤锂电)

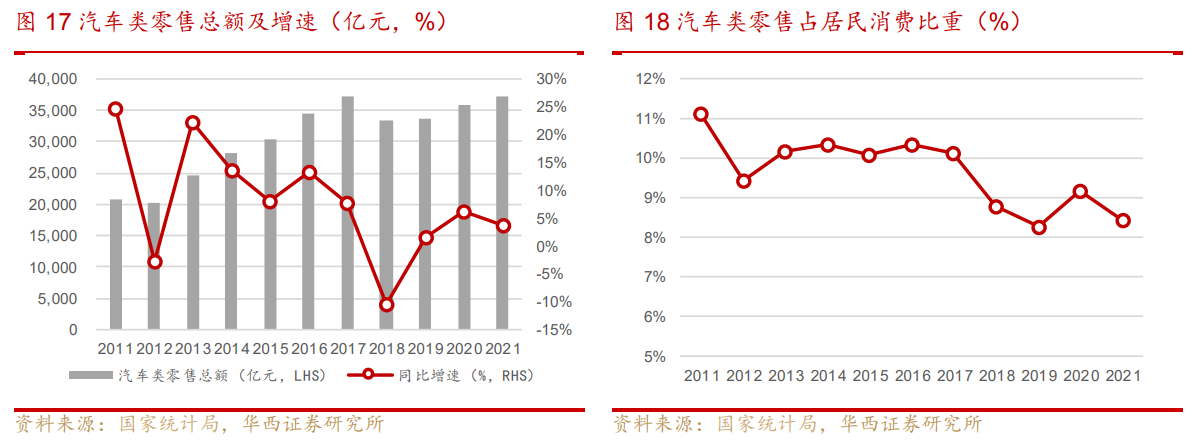

从历史业绩来看,2015年上市以来公司的营收稳定增长,但归母净利润却波动很大,主要是公司由于公司钴铜等金属产品的强周期性所致。

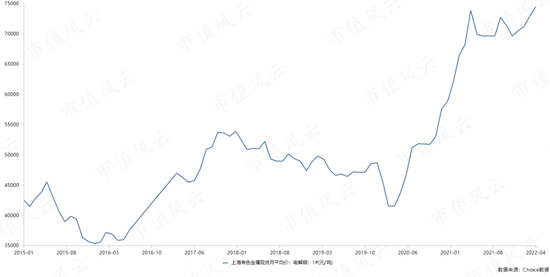

如钴价在2017年和2018年处于高位,2019年和2020年处于低位,2021年又重回高位。

又如铜价,也在2021年飙升至历史最高位。得益于铜钴价格均在2021年处于高位,公司净利润才能得以爆发。

不过目前来看,公司虽然赚钱了,但与募资额相比却不多。

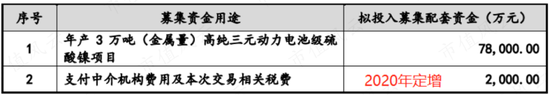

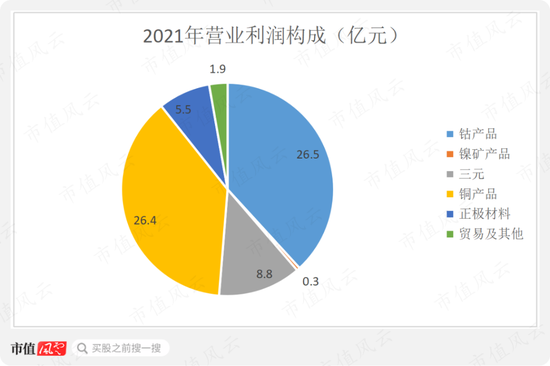

2015年上市至今,公司归母净利润合计为96亿,但IPO以及四次增发合计募资已达89亿,再加上发行可转债的76亿,累计募资额达165亿,赚的钱也仅仅为募资额的一半多一点。

而且公司上市7年来仅现金分红4次,合计分红10亿左右,仅为募集资金的6%左右。

形成鲜明对比的是,上市以来公司重要股东从未停止过减持套现,其中上市公司原实控人之一谢伟通更是减持到退出了上市公司。

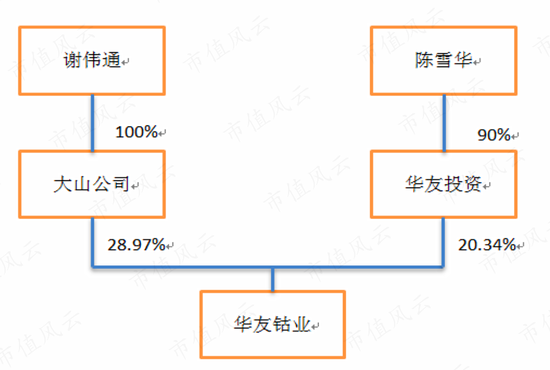

上市之初,谢伟通100%控制的大山公司持有公司28.97%的股份,陈雪华持股90%的华友投资((后更名为华友控股))持有公司20.34%的股份,谢伟通和陈雪华同为公司的实控人。

(来源:公司2015年年报)

2018年,大山公司减持2.58%的股份并套现15.1亿,华友投资及其一致行动人共减持1.40%的股份并套现10亿。2020年和2021年,大山公司又分别减持1%和0.99%的股份,并合计套现20.4亿。

截至2021年7月,大山公司的持股比例已经仅剩12.8%的股份,随后大山公司又将其中6.8%转让给了陈雪华,其余5.01%转让给了杭州佑友,转让款分别为73.3亿和54.0亿,合计127.3亿。

大山公司仅剩的0.99%股份也于8月25日通过集中竞价交易全部减持精光,并套现15.6亿离场。

据不完全统计,谢伟通控制的大山公司、陈雪华控制的华友投资及华友投资一致行动人通过二级市场累计减持套现金额达61亿,而实控人之一的谢伟通更是通过二级市场和股权转让已合计套现178.4亿离场。

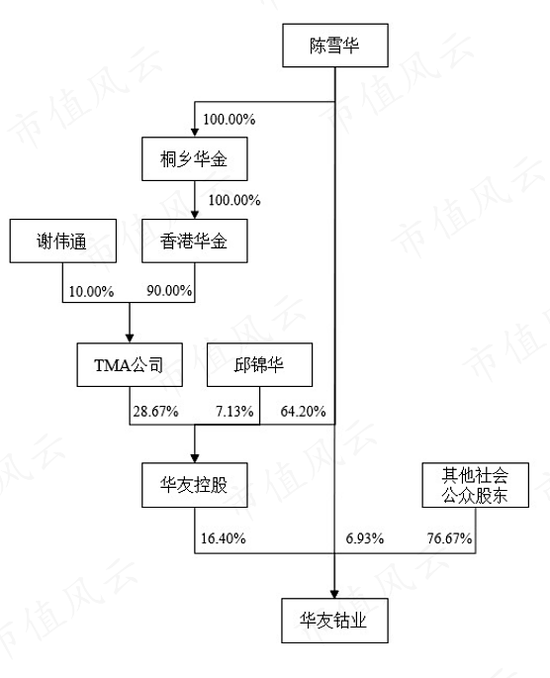

目前,公司的实控人已经由谢伟通和陈雪华两人变成了陈雪华一人,直接和间接持有公司21.69%的股份,而谢伟通仅通过华友控股持有公司0.47%的股份,可以说已经退出了上市公司。

(来源:公司2021年年报)

投资何时能回本?

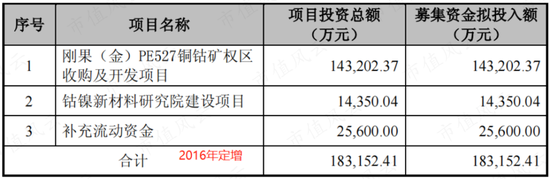

上面我们说过,公司募资额达165亿,那么公司募集这么多钱干什么呢?答:买矿、扩产。

公司主要业务在行业中排名都较靠前,也正因如此,公司要巩固目前的行业地位,也需要不断进行资本开支去扩产。

而且公司的钴产品及三元正极产品所在的新能源行业还处于发展之中,未来市场空间不错,行业内各个公司也都在大肆融资扩产,公司扩产能说的过去。

但是,对于镍钴等周期性产品来说,2021年价格位于历史高位并不断突破新高已经使下游锂电池企业以及新能源汽车厂商怨声载道,未来价格能否一直维持高位实属难说,试问像今年这样的暴利公司又能够获得几年呢?

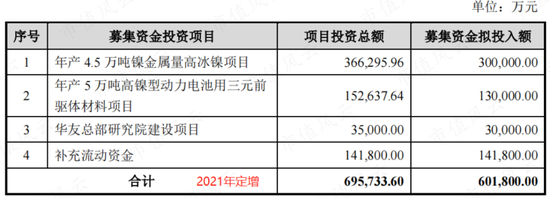

而对于三元前驱体及正极材料行业来说,其盈利模式为成本加成或受托加工收取加工费的模式,赚的都是辛苦钱,毛利率水平较低,大都在10%-15%之间。

2021年,公司营业利润也主要来源于钴产品和铜产品,三元前驱体和正极材料的占比较小。

也就是说,公司的一块业务是处于强周期性行业,业绩极不稳定,另一块是毛利率较低、竞争较为激烈的业务,那么问题来了,公司投入的巨额资金什么时候才能够收回呢?

风云君认为这是一个值得思考的问题,更是投资者需要思考的问题,因为公司股东早已通过减持套现吃饱离场了。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>