记者 天心

5月17日,港股市场迎来高光时刻,恒生指数、恒生科技指数单日涨幅分别达到3.27%、5.78%。

受多方面负面因素冲击,今年以来港股市场持续下跌,追踪恒生科技指数和中国互联网指数的跨境ETF净值也遭到较大回撤,回撤幅度最大超过30%。与去年一样,大部分老跨境ETF依然持续获得资金净申购,“越跌越买”的现象突出,但今年新成立的ETF出现集体缩水。不过,自3月中旬港股反弹以来,这些老ETF的资金流向也开始分化:有的继续吸金,有的份额则开始缩水。

在基金经理看来,经过前期调整,当前港股及港股科技股的估值处于历史底部区间,不仅具有较好的长期投资价值,还有望迎来深跌反弹的“技术性小牛市”。不过,也有基金经理提醒,下阶段仍需关注美联储货币政策超预期收紧等风险因素。

跨境ETF年内吸金超560亿

8只净申购份额超40亿份

Wind数据显示,截至5月16日,68只跨境ETF中,除了年内成立的新基金集体出现缩水,九成以上老跨境ETF基金份额今年以来出现净增长,其中8只年内基金份额增量超40亿份。整体而言,这些跨境ETF期间净值均出现较大回撤,回撤幅度最多超30%,“越跌越买”的现象突出。不过,随着3月中旬以来港股市场触底反弹,部分跨境ETF却开始出现净赎回。

具体来看,去年1月26日成立的华夏恒生互联网ETF是当时新发规模最大的ETF,募集份额75.55亿份。而到本周一时,该基金份额已攀升至516.15亿份,较成立时增幅达583.19%,这也是目前市场中基金份额最大的非货ETF。仅今年以来,该ETF就被净申购185.86亿份, 若以区间平均成交价粗略估算,期间吸金接近95亿元,基金净值则累计下跌21.66%。

华夏恒生科技指数ETF以97.89亿份的份额净申购位居其后,排名第三的是易方达中证海外互联ETF,年初以来基金份额增加了85.93亿份,这2只ETF期间分别吸金89.03亿元和59.31亿元,净值则分别下跌25.15%、20.59%。

此外,华泰柏瑞恒生科技ETF、易方达恒生H股ETF、博时恒生医疗ETF、华夏恒生ETF等跟踪港股市场的产品,以及国泰纳斯达克100ETF年内份额增量均超过40亿份。另有博时标普500ETF、广发中概互联ETF、易方达恒生科技30ETF等年内份额增量均超16亿份,吸金规模在10-55亿元上下。其中,追踪科技和互联网指数的ETF净值跌幅也均超过了20%。

若以区间平均成交价粗略估算,今年以来,69只跨境ETF合计吸金超560亿元,有20多只跨境ETF吸金量在1亿元以上。

值得一提的是,15只今年以来新成立的ETF除了一只还未上市,其余悉数缩水,并有多只已是迷你基金。

恒生指数和港股科技指数自3月中旬触底反弹以来,不少跨境ETF净值也出现了可观涨幅。比如,广发中概互联ETF、易方达中概互联ETF净值涨幅均超20%,华夏恒生互联网ETF、华夏恒生科技指数ETF和华泰柏瑞恒生科技净值涨幅均超10%。

不过,伴随着净值反弹,这些ETF的资金流向却出现分化,68只跨境ETF中有接近半数出现份额缩水。其中,华夏恒生科技指数ETF自3月15日以来,份额净赎回超过7亿份。历史数据显示,该ETF基金份额最高出现在3月18日,达到527.35亿份,随后便开始出现缩水,最低出现在清明节前后,达492.87亿份。易方达H股ETF、易方达恒生科技30ETF和广发中概互联ETF分别净赎回3.12亿份、2.71亿份和1.86亿份。而华夏恒生科技ETF、博时恒生医疗ETF和博时标普500ETF同期则出现了20亿份以上净申购,其中,博时标普500ETF净申购更是超过33亿份。

今年以来基金份额增量超10亿份的主流跨境ETF

今年以来成立的跨境ETF一览

此外,据最新份额数据显示,虽然今日港股市场大涨,深交所上市的跨境ETF份额并未出现明显的净申赎。

港股及港股科技股估值处于底部区间

港股市场有望出现深跌反弹的“技术性小牛市”

在基金经理看来,今年以来,由多方面负面因素冲击叠加,令港股市场持续大跌。不过,经过前期调整,当前港股及港股科技股的估值处于历史底部区间,具有较好的长期投资价值。

华泰柏瑞恒生科技ETF基金经理何琦表示,今年以来港股市场受到俄乌冲突、美联储加息及紧缩政策、中概股潜在退市风险危机等影响,出现大幅回撤。进入到3月中旬风险已逐步释放,随着业绩发布期过后股票限制买卖期限的结束,上市公司加速回购自身股份,增加市场信心并提供稳定股价的动力,港股出现了一定反弹。

中期来看,国务院金融委会议释放出“目前中美双方监管机构保持了良好沟通,已取得积极进展,正在致力于形成具体合作方案”的利好信号,同时声明中国政府继续支持各类企业到境外上市,并要求要积极支持资本市场平稳运行,积极出台对市场有利的政策。“我们认为市场的政策底已经出现,4、5月是政策密集出台期,这将有利于重建投资者信心,估值的修复。”

何琦认为,2022年的港股市场仍然可能是均值回归的一年,主要动力来自于政策预期和南下资金推动下的市场估值修复。盈利方面,2022年随着疫情的低基数效应退散,经济增速中枢将小幅下移,企业的营收状况将回落至正常区间。估值方面,港股指数已经反映了美债收益率上行影响。作为全球风险资产定价的锚,美债收益率上行也会在分母端对海外资产产生广泛影响,对于港股估值也不例外。但当前港股由于风险事件的冲击,估值调整已较为充分,后续美债实际收益率上行对港股估值整体影响或将较为有限。从流动性角度看,在国内宽松的货币环境和港股估值优势下,南向资金有望先于海外资金流入。整体来看,港股市场有望出现深跌反弹的“技术性小牛市”。

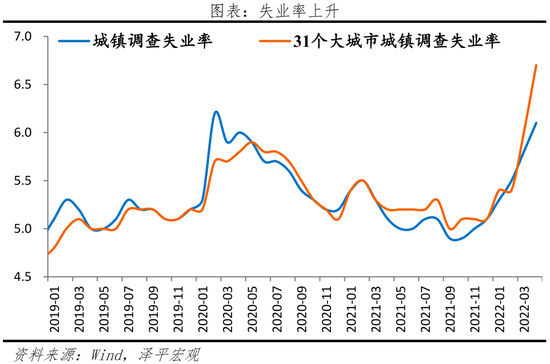

博时基金指数与量化投资部投资总监助理万琼表示,2022年二季度,宏观上,海外方面,俄乌冲突对市场影响仍大,近期有整体向缓和发展趋势,但即便情况缓解,海外通胀压力仍会处于高位,与此同时,美联储等央行收缩货币政策会导致流动性趋紧,增长预期预计也会趋于下降;国内方面,大概率将处于稳信用、宽货币和增长预期逐渐改善的状态,近期散发疫情对增长预期的冲击大概率已经过去。香港市场受益于国内政策面回暖,但基本面仍受宏观需求和海外风险偏好下行拖累。判断市场机会需紧扣稳增长政策下的企稳改善和上市公司的盈利预期变化,适当保持仓位的灵活性,把握结构性机会,风格上均衡配置大盘和中小盘。

广发中概互联ETF基金经理夏浩洋表示,中概互联板块在一季度出现了大幅波动,引发市场的强烈关注。总体而言,影响板块表现的因素主要是以下方面:1)对于政策的过度解读对市场情绪的影响;2)地缘政治冲突对全球风险偏好的影响;3)美联储的货币政策对全球股市流动性的影响;4)中概互联行业自身基本面与业绩给板块带来的影响。当前,前三点影响因素都已出现一定程度的好转,而就基本面而言,中概互联公司2021年年报业绩披露的盈利好坏或将对板块带来较大影响。

华安恒生科技ETF基金经理苏卿云认为,二季度外围地缘政治事件对港股的冲击有望逐步趋缓,政策层面上,长期看,互联网等科技行业作为战略新兴产业的重要组成部分,国家整体仍持鼓励发展的态度,且近期积极的信号释放明显,经历前期的大幅回调,指数整体估值优势显著,但下阶段也需关注在海外高通胀背景下,一旦美联储货币政策的超预期收紧可能会对港股造成冲击。