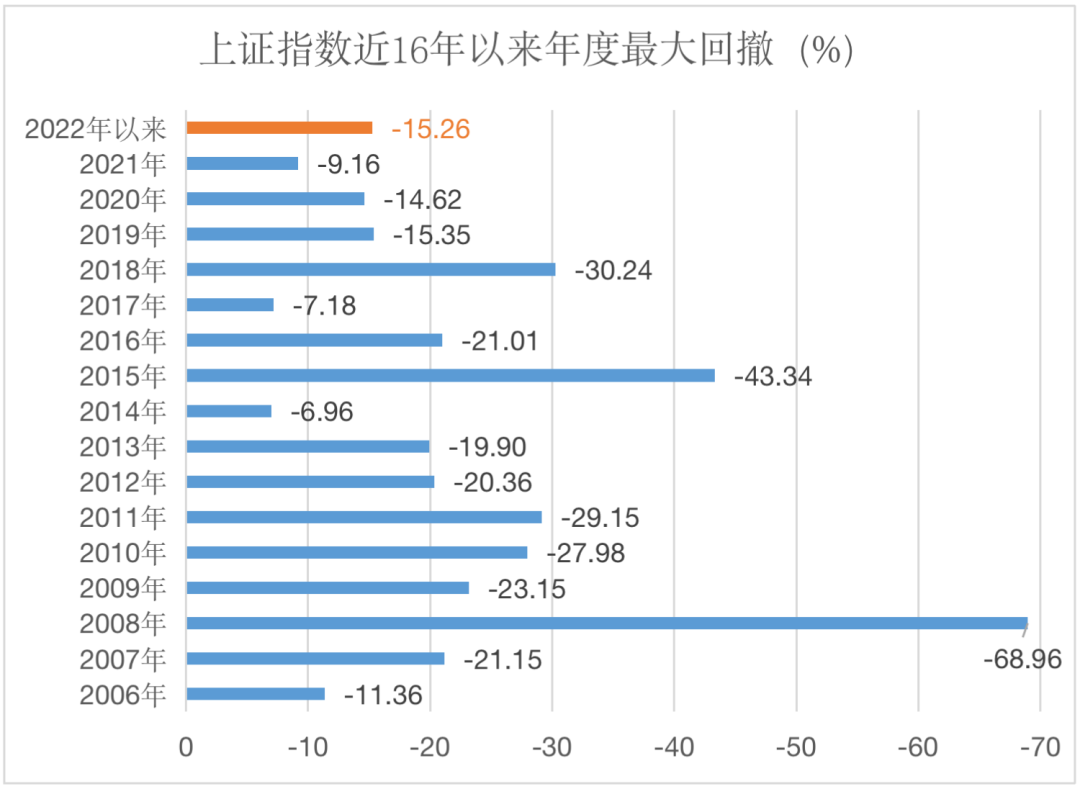

今年以来受外部地缘政治、内部疫情反复等多种因素冲击,大A股陷入持续震荡下行局势,据Wind数据,截至5月15日,上证指数较年初以来下跌15.26%,沪深300指数下跌19.27%。

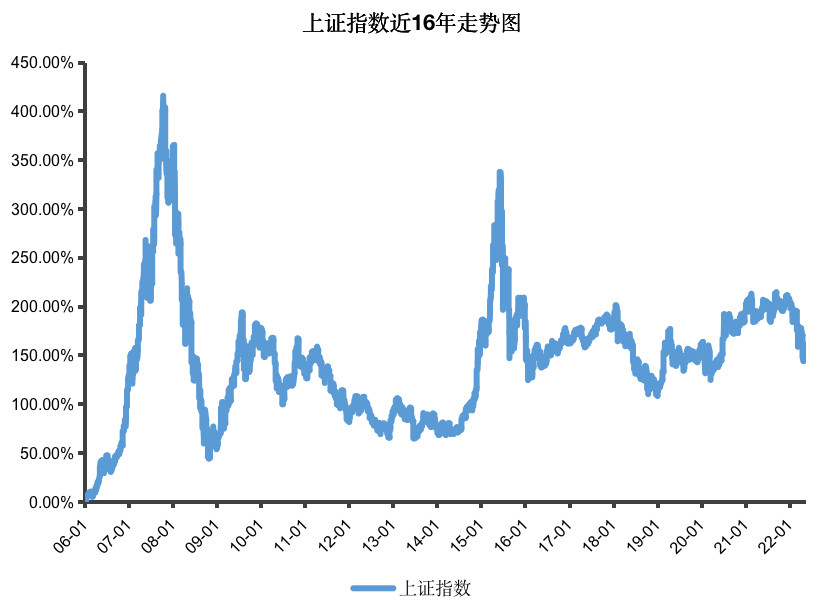

连续的下跌,对很多投资者打击还是很大的,如何度过投资中的煎熬时刻?如何坚持长期投资?回溯历史,2006年至今,A股历经了多轮完整牛熊转换及震荡行情,小欧从中盘点了四组数据,或许能给投资者们带来些许坚守下去的耐心和勇气。

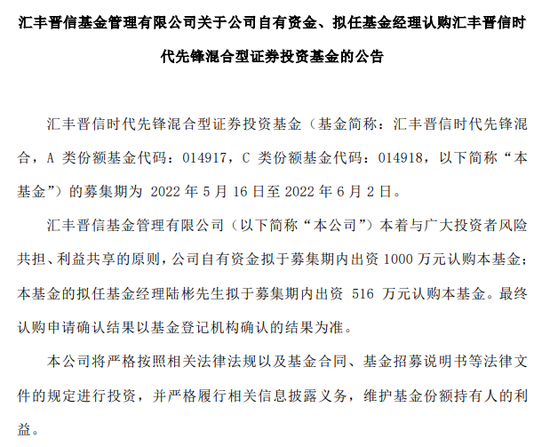

1.波动是A股的常态:14年有11次最大回撤超过-15%

回溯A股过去16年,上证指数单年度最大回撤仅有2014年、2017年在-10%以内的;而剩余的14个完整年度,有11次最大回撤均超过-15%,其中不乏2009年、2019年、2020年等整体走势向上的年份。

(数据来源:Wind;统计区间:2006/1/1-2022/5/13)

(数据来源:Wind;统计区间:2006/1/1-2022/5/13)不过,这都不是重点,重点在于上证指数虽然波动常在,但整体重心在持续往上抬升,长期走势是向着我们投资者的。

(数据来源:Wind;统计区间:2006/1/1-2022/5/13)

(数据来源:Wind;统计区间:2006/1/1-2022/5/13)2.最大回撤大小,不一定影响当年收益弹性

我们统计了偏股混合型基金指数过去16年的年度最大回撤和年度涨跌幅数据,发现最大回撤和年度表现之间没有必然关系,最大回撤表现好的年份不见得一定会取得亮眼的收益;相反有些回撤大的年份也并不妨碍其全年收益增长。

(数据来源:Wind;统计区间:2006年-2021年)

(数据来源:Wind;统计区间:2006年-2021年)2019年、2020年这两个公认市场赚钱效应不错的年份,年度涨幅分别达到45.02%和55.91%,但年度最大回撤也都超过了10%;而在单年度表现最好的2007年,年度最大回撤也达到了-15.79%,在过去16年的历史数据中并不算小。

反过来再看,偏股混合型基金指数年度最大回撤控制得最好的2017年,全年涨幅也才达14.12%,表现并不算突出。回撤控制得好,不一定代表收益弹性大。

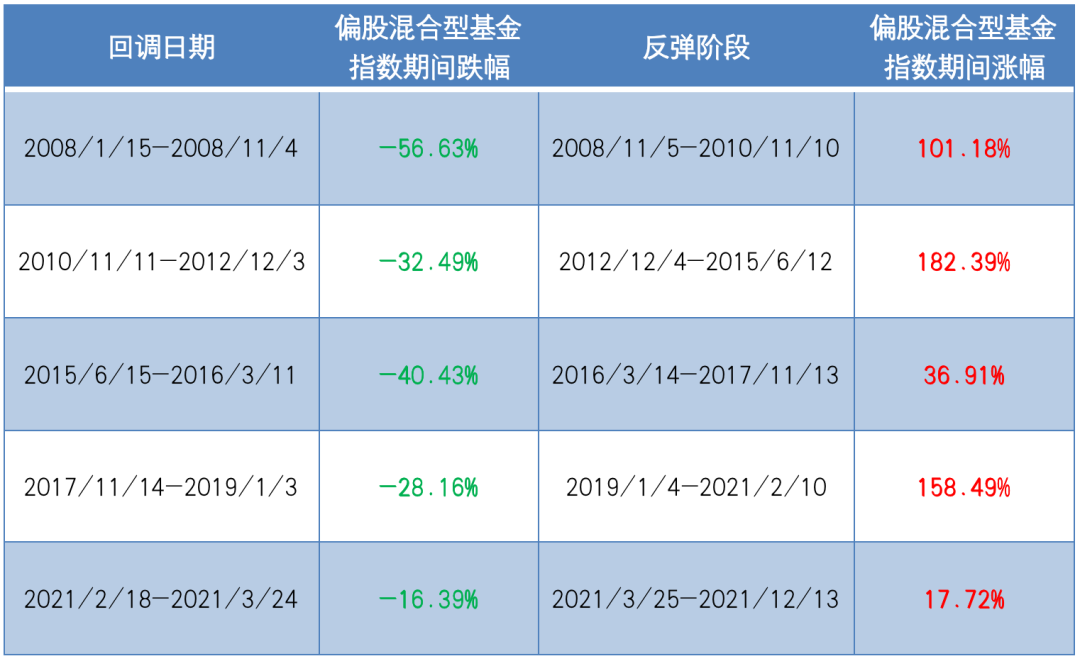

3.“深蹲”后,或是为了更好地“起跳”

每一次市场下行的时候,投资者对于后市总是充满了担忧,害怕市场就这么一跌到底,我们回看偏股混合型基金指数过去16年走势,中途从来不缺较大幅度的回调,通常来说,每次回调后一般会接着“起跳”。其中,反弹幅度最大的一次是2012年12月4日到2015年6月12日,偏股混合型基金指数累计上涨182.39%,区间年化收益达52.92%(来源wind)。

(数据来源:Wind,截至时间:2022/5/13)

(数据来源:Wind,截至时间:2022/5/13)当然,每一次的回调都是“反人性”的,过程很煎熬。面对回调,我们需要尽可能保持耐心,坚守投资的初衷。

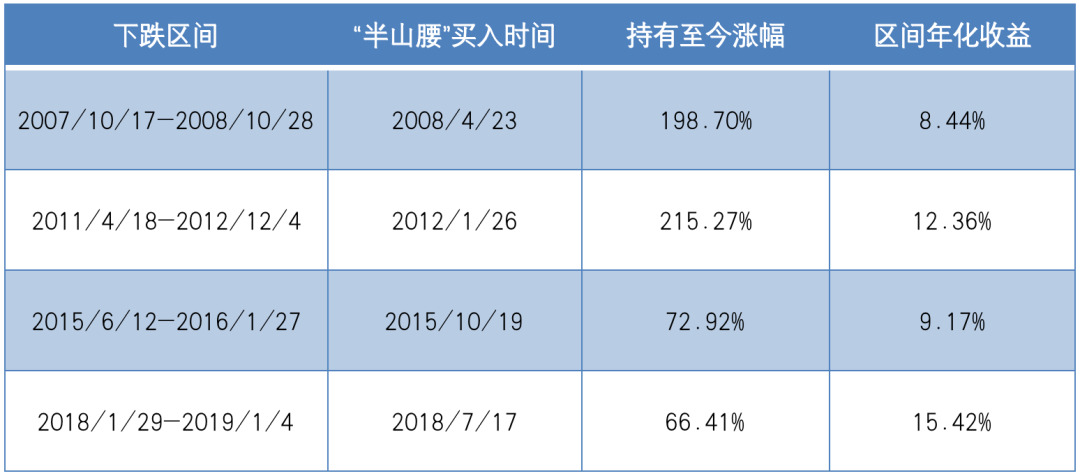

4.即使踩在“半山腰”,也有望追求投资收益

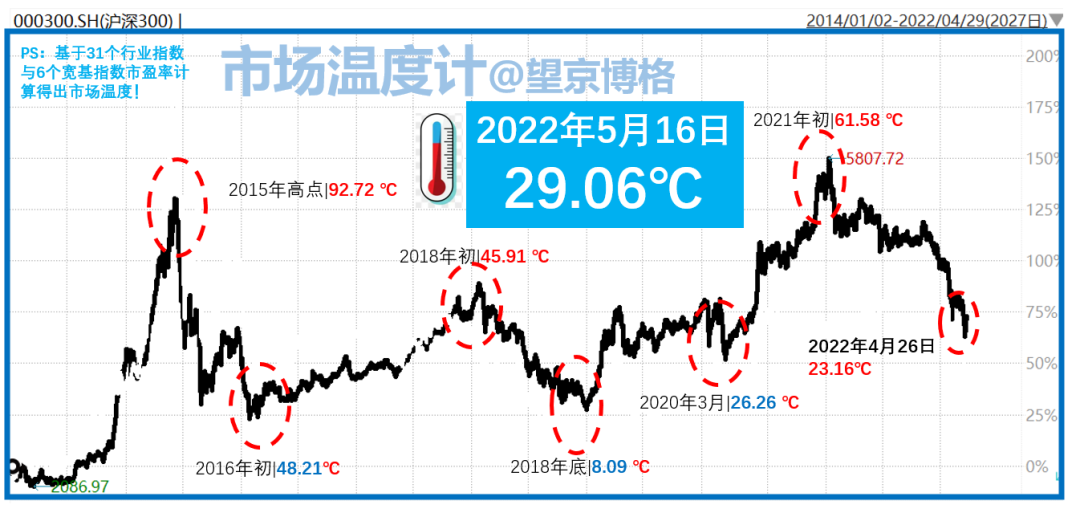

历史不会简单地重演,过往数据告诉我们,“深蹲”后的“起跳”往往会反复发生。那么当前的市场“下蹲”到哪种程度?是时候入场了吗?

想要精准判断市场是否回调到底是非常困难的,不亚于接住一把空中扔过来的飞刀,但我们可以借助市盈率这一指标来大致判断市场现在所处的位置,争取获得一个模糊的间接参考值。据Wind数据显示,截至今年5月13日,上证指数的市盈率(TTM)为12.03倍,处于2006年来20.98%的分位点,也就是说比79.02%的时间都要便宜,或呈现出比较不错的投资性价比。

事实上,历史数据还告诉我们,哪怕是入场踩在了下行阶段的“半山腰”位置,只要忍受住下跌带来的煎熬、保持长期持有的话,仍有望获得较为不错的收益。

近16年4次“半山腰”买入偏股混合型基金指数并持有至今收益表现

(数据来源:Wind;截至2022/5/13;选取2006年来单边下跌趋势较为典型的四个区间,将区间中间日期当做“半山腰”,日期选取不一定精准到最中间)

没有只涨不跌的市场,也没有只跌不涨的市场。以史为鉴,如果我们能在市场每次回调的煎熬时刻保持坚守,也许也能在行情回暖时力争“起跳”得更高。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。