中证网讯(记者 万宇)在经历了近两年市场的宽幅震荡后,不少优质公司已显现出投资价值,近年来通过不断推进投研一体化升级,在权益投资领域已逐渐展现出一定优势的金鹰基金目前正在发行金鹰品质消费混合型发起式基金,通过深挖大消费领域细分赛道投资机会,努力为投资者实现良好的收益。

在行业和公司的选择上,金鹰品质消费混合拟任基金经理潘李剑表示,将重点寻找景气行业中具备核心竞争力和管理优秀的公司,追求高概率的收益。“在行业选择上,主要偏好处于成长中期的行业。”潘李剑认为,这些行业具有明显的增速较快,空间仍然较大,竞争格局初步形成的特点。在个股选择上,潘李剑强调,企业是否具有“护城河”是其选股的关键。在护城河的定义上,他认为有两个标准:第一,做自己能够不断复制的事情;第二,做别人难以复制的事情。

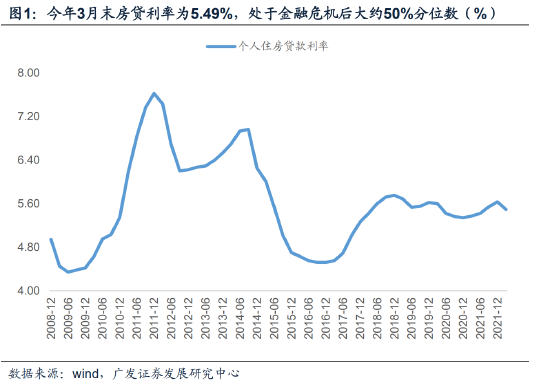

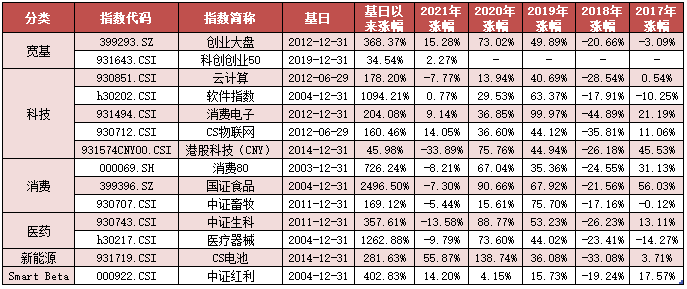

围绕新基金的具体投资策略,潘李剑表示,在金鹰品质消费混合基金成立后,将重点布局物质需求和精神需求相关的行业,具体包括食品饮料、家用电器、医疗健康、休闲服务等与中国经济增长和消费升级密切相关的投资机会。Wind数据显示,截至5月6日,申万一级行业中,食品饮料、家用电器和医药生物市盈率分别为33.04倍、14.63倍和23.14倍,分别位居最近5年市盈率从低到高的44.85%、17.02%和0.00%的分位点,整体处于估值的底部区域,投资安全边际较高。

站在当前的时间窗口,潘李剑表示,从中短期角度看,可以关注高端白酒、居家食品等受到疫情影响较小、成本可控且竞争格局好的大众细分行业和龙头。中长期视角看,在中国内需市场逐步扩大,消费升级确定性较强的背景下,竞争格局仍将是影响投资收益的关键因素之一。在组合策略上,金鹰品质消费混合基金成立后将采用“核心+卫星”策略。一方面以优质行业中具备核心竞争力和管理能力优秀的公司作为底仓核心资产,同时以能力圈内的周期型资产和逆向性资产作为卫星仓位,争取增强收益弹性。

![[践行基金16条]巨型产品之坏,张坤也无力!顶部四次限购及分红,结果近1年最大回撤达38.74%](https://n.sinaimg.cn/finance/transform/45/w535h310/20220505/1687-0edf267f3a47a201ad7f82f170ea6057.png)