—滑动查看风险提示—

注1:①数据来源:招商证券,《新型朱格拉,新信息技术和能源革命下的中国优势制造的崛起》。②同类排名数据来源:银河证券,同类型基金指的是标准股票型基金(A类),近2年国泰智能装备同类A排名11/215,截至2022.04.01。

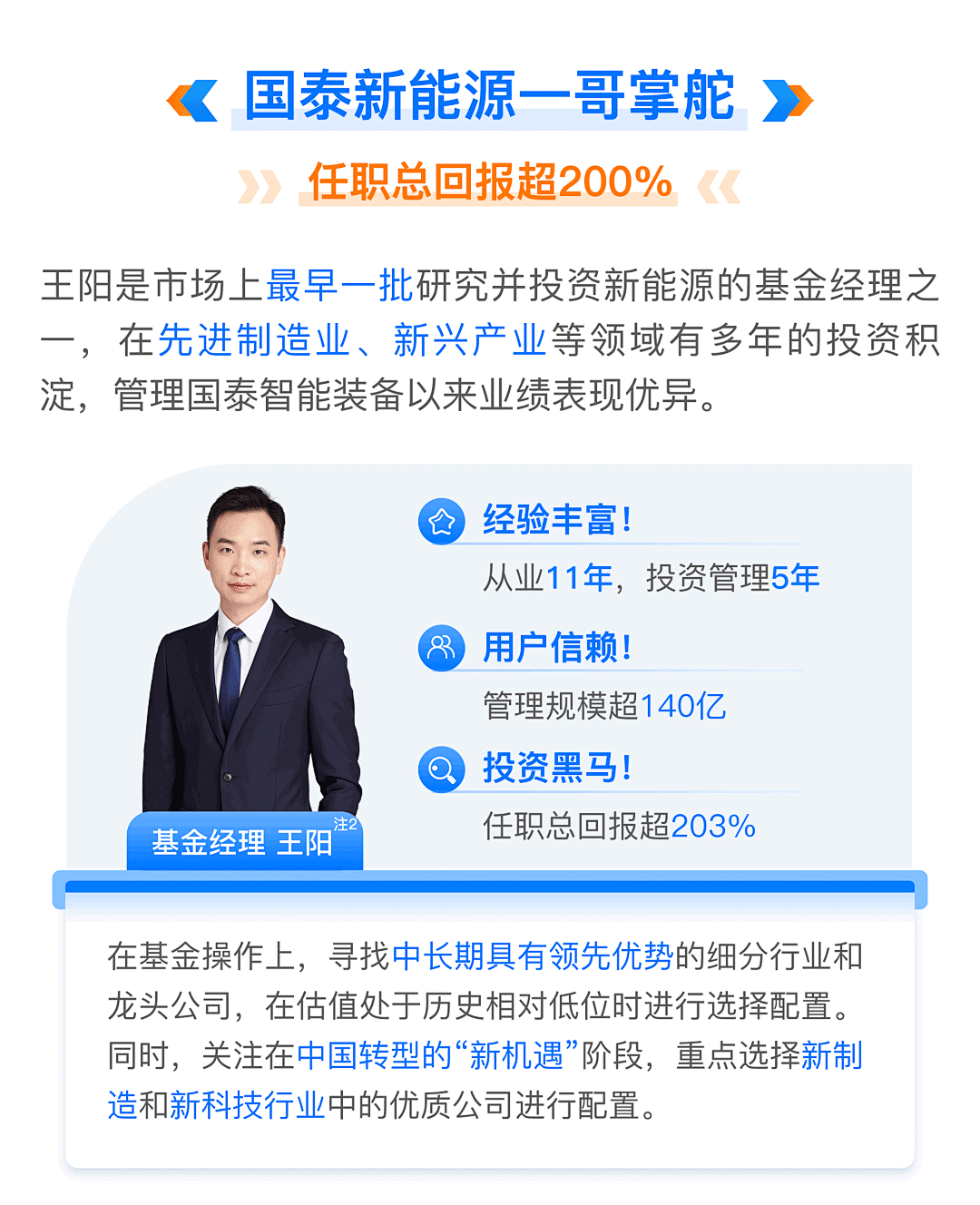

注2:①王阳曾任平安资管研究员、助理投资经理、投资经理,2018年7月加入国泰基金,2018年11月13日起任国泰智能装备基金经理。②管理规模数据来源:基金定期报告,截至2022.03.31,王阳在管所有产品累计规模143.99亿元。③任职回报数据来源:Wind投资经理业绩评价,王阳从业以来任职总回报203.86%,截至2022.03.31。

注3:①国泰智能装备成立于2017年6月21日,王阳自2018年11月13起管理至今,业绩比较基准为:中证高端装备制造指数收益率*80%+中证综合债指数收益率*20%。各阶段回报、同期业绩比较基准涨跌幅数据来源:Wind、基金定期报告,近1年、2年、3年业绩分别为:25.59%、124.84%、149.68%,业绩已经过托管行复核,统计区间时间截至2022.03.31。②评级数据来源:银河证券。我国基金运作时间较短,过往业绩不预示未来表现。市场有风险,投资需谨慎。

注4:数据来源:天相投顾。在权益基金赚钱榜(包括主动权益和被动指数)中,国泰基金的权益基金利润以183.04亿元位居第1(1/166)。基金利润数据为本期已实现收益加上本期公允价值变动损益。

注5:信息来源:国泰基金、中国证券报、证券时报、上海证券报等,金牛奖和明星基金奖、金基金奖的颁发时间区间为2004年-2021年,分别为《中国证券报》、《证券时报》、《上海证券报》评选颁发。我国基金运作时间较短,过往业绩不代表未来,其他基金业绩不构成本基金业绩表现的保证。

截至2021.12.31,王阳在管成立超6个月产品及业绩如下(仅以A类份额列示):

①国泰智能装备A成立于2017.6.21,王阳管理时间为2018.11.13至今,该产品业绩比较基准为中证高端装备制造指数收益率×80%+中证综合债指数收益率×20%,该产品2017-2021年增长率/业绩基准(%):11.70/5.84,-22.47/-28.90,45.50/34.81,97.22/39.85,36.10/15.77;②国泰智能汽车A成立于2017.8.1,王阳管理时间为2019.8.15至今,该产品业绩比较基准为中证新能源汽车指数收益率×80%+中证综合债指数收益率×20%,该产品2017-2021年基金业绩/业绩基准(%):-1.60/-3.07,-28.25/-30.35,53.26/36.96,112.38/78.55,35.47/35.39;③国泰价值精选A成立于2018.8.8,王阳管理时间为2019.8.15至今,该产品业绩比较基准为沪深300指数收益率×50%+中债综合指数收益率×50%,该产品2018-2021年基金业绩/业绩基准(%):-8.77/-4.56,65.55/18.01,66.84/16.24,1.13/-1.21,;④国泰价值先锋A成立于2021.3.9,王阳管理时间为2021.3.9至今,该产品业绩比较基准为沪深300指数收益率×85%+中证港股通综合指数(人民币)收益率×5%+中证综合债指数收益率×10%,2021年基金业绩/业绩基准(%):13.23/-2.70。数据来源:基金定期报告。

风险提示:

基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。本基金为股票型基金,属于证券投资基金中预期风险和预期收益较高的品种,其预期风险和预期收益高于混合型基金、债券型基金和货币市场基金。投资人在投资本基金前,需全面认识本基金产品的风险收益特征和产品特征,充分考虑自身的风险承受能力,理性判断市场,对投资本基金的意愿、时机、数量等投资行为做出独立决策。

本基金不提供任何保证。投资者可能损失投资本金。

投资有风险,投资者购买基金时应认真阅读本基金的招募说明书(更新)等销售文件。本基金面临的主要风险有系统性风险、非系统性风险、流动性风险、运作风险、法律文 件风险收益特征表述与销售机构基金风险评级可能不一致的风险、本基金特定风险及其他风险等。

本基金特定风险:

1、本基金是投资于智能装备主题的股票型基金,本基金界定的智能装备主题范围不够 准确或上市公司业务变更需重新界定,都可能使得投资者面临投资的不确定性。在本基金界 定的智能装备主题范围内进行个股精选,对基金管理人的个股选择能力要求较高,如果基金 管理人个股选择失误,投资人需要承担相应的风险。

2、科创板股票投资风险 本基金可投资国内上市的科创板股票,会面临因投资标的、市场制度以及交易规则等差 异带来的特有风险,包括不限于如下特殊风险:

(1)退市风险

科创板退市制度较主板更为严格,退市时间更短,退市速度更快;退市情形更多,新增 市值低于规定标准、上市公司信息披露或者规范运作存在重大缺陷导致退市的情形;执行标 准更严,明显丧失持续经营能力,仅依赖与主业无关的贸易或者不具备商业实质的关联交易 维持收入的上市公司可能会被退市;且不设暂停上市、恢复上市和重新上市制度,科创板上市公司股票退市风险更大。

(2)市场风险

科创板股票集中来自新一代信息技术、高端装备、新材料、新能源、节能环保及生物医 药等高新技术和战略新兴产业领域。大多数公司为初创型公司,公司未来盈利、现金流、估 值均存在不确定性,与传统二级市场投资存在差异,整体投资难度加大,科创板股票市场风 险加大。科创板股票竞价交易设置较宽的价格涨跌幅限制,首次公开发行上市的股票,上市后前 5 个交易日不设价格涨跌幅限制,其后涨跌幅比例为 20%,可能产生股票价格大幅波动的风 险。

(3)流动性风险

科创板整体投资门槛较高,科创板的投资者可能以机构投资者为主,科创板股票流动性可能弱于其他市场板块,基金组合存在无法及时变现及其他相关流动性风险。

(4)集中度风险

科创板为新设板块,初期可投标的较少,投资者容易集中投资于少量股票,市场可能存在高集中度状况,整体存在集中度风险。

(5)系统性风险

科创板上市公司均为市场认可度较高的科技创新公司,在公司经营及盈利模式上存在趋同,所以科创板股票相关性较高,市场表现不佳时,系统性风险将更为显著。

(6)政策风险国家对高新技术产业扶持力度及重视程度的变化会对科创板上市公司带来较大影响,国际经济形势变化对战略新兴产业及科创板企业也会带来政策影响。

3、本基金投资中小企业私募债,中小企业私募债是根据相关法律法规由非上市中小微 型企业采用非公开方式发行和转让的债券。由于不能公开交易,一般情况下,交易不活跃, 潜在较大流动性风险。当发债主体信用质量恶化时,受市场流动性所限,本基金可能无法卖 出所持有的中小企业私募债,由此可能给基金净值带来更大的负面影响和损失。

4、本基金可投资存托凭证,基金净值可能受到存托凭证的境外基础证券价格波动影响,存托凭证的境外基础证券的相关风险可能直接或间接成为本基金的风险。

![“[践行基金16条]中邮核心成长混合成立超14年仍亏22% 管理费收取超17亿元](https://n.sinaimg.cn/finance/transform/148/w550h398/20220513/3c3e-fe6dcb53b593a3f17503176a2469fef0.png)