每经记者 杨建每经编辑 何剑岭

今年来,市场呈现震荡调整态势,热点匮乏,并且可持续性差,导致投资难度较大。在这样的行情下,私募基金的业绩也迎来考验。

数据显示,截至5月9日,今年来,除了桥水(中国)投资等10家百亿级私募取得正收益外,近九成百亿级私募业绩亏损,甚至一些知名私募业绩惨淡,平均亏损15%以上。同时,量化私募难以独善其身,多只百亿级量化私募旗下产品跌破止损线。

对于A股市场,北京星石投资5月12日在给《每日经济新闻》记者回复的邮件中表示,A股市场波动偏大的原因可能在于投资者正在等待高频数据对经济回暖的验证。整体看,影响市场筑底反转的主要因素集中在国内,包括国内疫情变化、复产复工进程和信用扩张节奏等。目前来看,这几点对股市情绪的影响都出现了较为积极的变化。当高频数据对国内经济回暖形成验证后,市场信心将出现较大修复,有望迎来股市向上的中期拐点。

目前洛书投资收益率最高

私募排排网统计数据显示,截至5月9日,今年来的私募八大策略中,只有管理期货策略取得正收益,平均收益3.84%,其余策略均出现亏损。其中事件驱动策略私募产品亏损最多,高达15.91%;其次为股票策略产品,亏损13.44%;宏观策略产品亏损9.09%。

今年来截至5月9日,有净值更新的94家百亿级私募平均收益率为亏损12.72%,仅有10家百亿级私募取得正收益,占比仅为10.64%,也就是说,近九成百亿级私募业绩亏损。从回撤来看,已有18家百亿级私募跌幅超20%,最大跌幅超30%。部分业内知名的私募机构的业绩也较为惨淡,一些头部老牌百亿级私募亏损幅度均在15%以上。

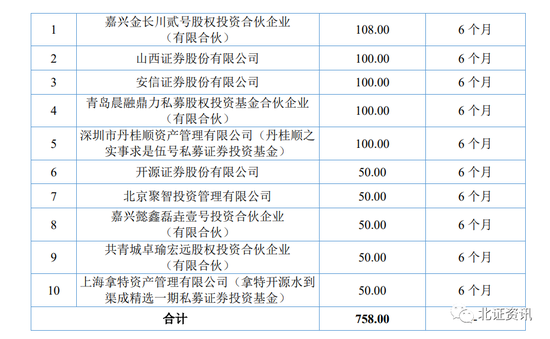

从今年来获得正收益的10家百亿级私募来看,收益率最高的是洛书投资,取得了8.36%的收益;玖瀛资产以5.20%的收益位居第二;桥水(中国)投资自从管理规模突破100亿元之后,频频现身业绩榜单前列,以4.76%的收益位居第三,是其中唯一一家外资百亿级私募。另外7家百亿级私募的收益率均未超过3%。

面对今年A股市场回调,本该在震荡行情中大显身手的量化私募基金也难以避免地出现净值大幅回撤。

私募排排网数据显示,今年来截至5月9日,有业绩展示的量化私募基金产品中,合计404只产品的净值低于0.8元的传统预警线,其中235只产品单位净值低于0.75元。另外,有业绩记录的29家百亿级量化私募,年内整体收益为亏损10.78%。其中仅有5家实现正收益,占比为17.24%。百亿级量化私募年内最高收益为8.36%,最低收益为亏22.25%。24家收益为负的百亿级量化私募中,有19家年内收益回撤超过10%。

主要是指数增强产品预警

第三方数据显示,宽投资产旗下合计4只产品单位净值低于0.8元的传统预警线,其中宽投信淮佳曦1号截至5月6日的单位净值为0.6195元;宽投瑞安2号截至5月6日的单位净值为0.7723元;宽投瑞安1号截至5月6日的单位净值为0.7755元。值得注意的是,百亿级量化私募灵均投资旗下合计14只产品单位净值低于0.8元的传统警戒线;宁波幻方量化有9只产品单位净值低于0.8元警戒线;启林投资也有15只产品的单位净值低于0.8元警戒线。

对此,有业内人士告诉记者,由于量化私募基金与其他策略私募产品存在差异,所以预警线和清盘线设置也有所不同。股票量化多头一般都是指数增强产品为主,止损线跟传统的股票量化没什么区别,基本上都是0.7元左右,而量化对冲产品止损线一般在0.85元左右。某百亿级量化私募人士在微信采访中也告诉记者,触及预警线的主要还是指数增强产品,因为指数增强产品是股票多头类产品,不加对冲,当市场单边下跌的时候超额收益就比较难做,再加上对标指数的BETA损失,回撤相对中性产品就大一些,CTA和中性产品今年回撤就没那么大。

当市场出现极端情况时,部分基金产品因为预警线和止损线的设定可能会导致被动降仓。量化私募巨头明汯投资在微信采访中告诉记者:“我们其实一直都明确反对量化多头产品设置预警线和止损线,如果非设不可的话,我们一般建议0.65(止损线)/0.7(预警线)。对此我们内部是有评估的,除非十年难一遇的市场极端情况,一般不太可能去触碰到0.65/0.7。随着未来我们和渠道合作越来越深入,不设预警线/止损线类型产品占比会越来越高,由此形成正循环。”

厚石天成总经理侯延军在微信采访中告诉记者,震荡市是否更有利于量化策略私募,这个问题不能一刀切。量化策略是多种不同策略的统称,从事股票类量化的策略,除了严格的量化对冲策略,其他策略仍然和股票市场高度相关。去年底到今年初的市场下行,大部分量化股票策略也受到了伤害。而大部分量化策略的预警线偏高,这也使得预警后的操作难度加大。