高瑞东 光大证券(维权)董事总经理、首席宏观经济学家

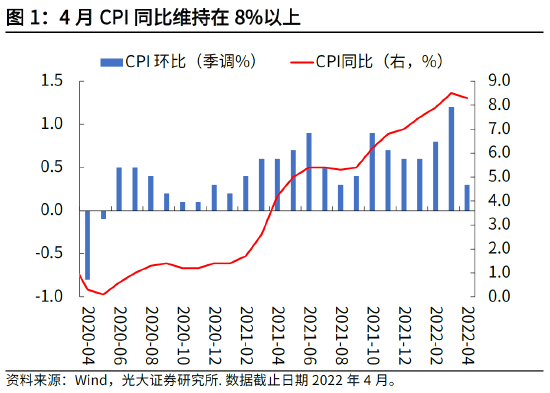

4月CPI与核心CPI的同比和环比均超市场预期,住房、食品、机票和新车为主要贡献项。一方面,俄乌冲突导致能源和食品价格维持高位;另一方面,供应链问题导致补库缓慢、房屋价格上升带动租金上行、劳动力短缺推升薪资水平均给通胀带来上行压力。

向前看,能源和食品价格预计维持高位波动;若美国总统拜登决定取消对华进口关税,则可能部分缓解商品通胀;就业市场紧平衡状态将持续支撑薪资增速。因此,年内通胀可能因基数效应而缓慢回落,但因供应链、薪资和房价问题持续,抬升通胀粘性,制约CPI同比增速下行的节奏。

美联储主席鲍威尔在5月议息会议中表示,美联储可能在接下来的两次会议中每次加息50bp。基于此次通胀超预期,叠加供给冲击下,通胀可能进一步上行的风险,我们认为美联储大概率维持这一加息节奏。

一、通胀压力持续,CPI同比环比均超预期

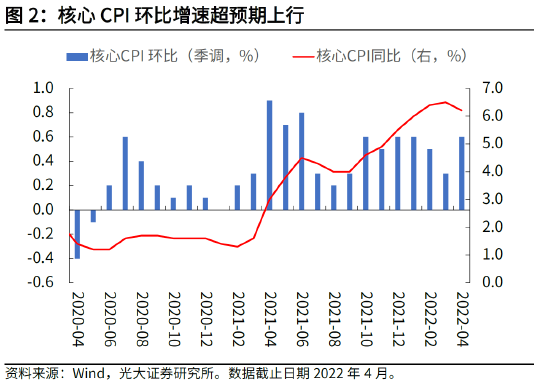

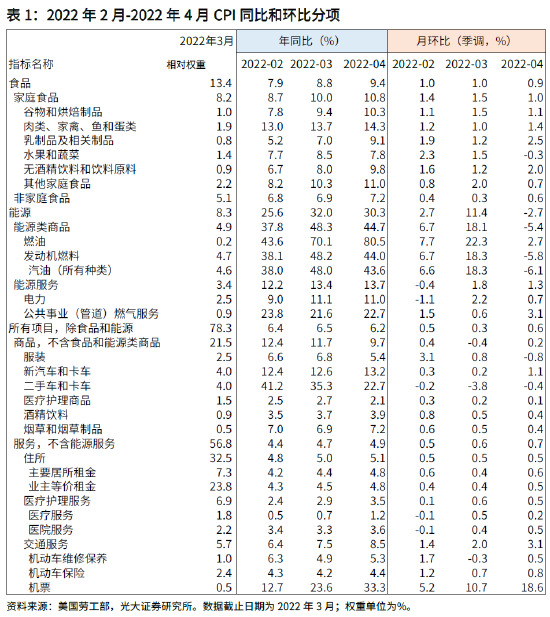

美国4月CPI同比增8.3%, 前值8.5%,市场预期8.1%; 季调后CPI环比增0.3%,前值1.2%,市场预期0.2%。核心CPI同比增6.2%, 前值6.5%,市场预期6.1%;季调后核心CPI环比增0.6%,前值0.3%,市场预期0.4%。

环比来看,住房(+0.5%)、食品(+0.9%)、机票(+18.6%)、新车(1.1%)为此次通胀主要贡献项;能源项环比跌2.7%,为主要拖累项。

4月CPI与核心CPI同比和环比均超市场预期,显示美国通胀压力仍然较高,并且高通胀已经不仅限于商品,还包括各类服务分项。一方面,俄乌冲突导致能源和食品价格维持高位;另一方面,供应链问题导致补库缓慢、房屋价格走高带动租金上行、劳动力短缺推升薪资水平均给通胀带来上行压力。向前看,能源和食品价格预计维持高位波动;若美国总统拜登决定取消对华进口关税,则可能部分缓解商品通胀;劳动力薪资和物价螺旋则需要持续关注。

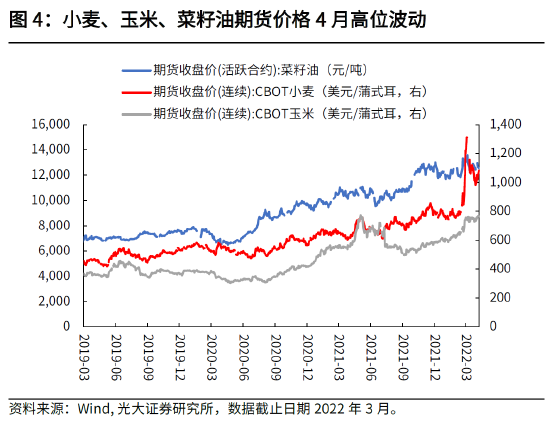

4月食品价格环比升0.9%,较前值(+1%)小幅回落,主要受谷物(+1.1%)、肉类(+1.4%)、奶制品(+2.5%)、和非酒精性饮料(+2%)价格上涨影响。联合国食品价格指数显示,4月整体食品价格指数较3月小幅下行0.8个百分点,但仍比去年4月高36.4个百分点。其中,植物油和粗粮为主导因素。

4月全球植物油进口需求下行,叠加中国市场因疫情对植物油需求形成负面冲击,引导其价格边际回落。谷物方面,4月为阿根廷和巴西的玉米收成时期,增加市场供给,缓解粗粮价格上行压力。向前看,俄乌冲突导致的乌克兰和黑海地区粮食出口的降低,叠加中国因疫情导致的供应链冲击,预计家用食品价格有进一步上行空间。

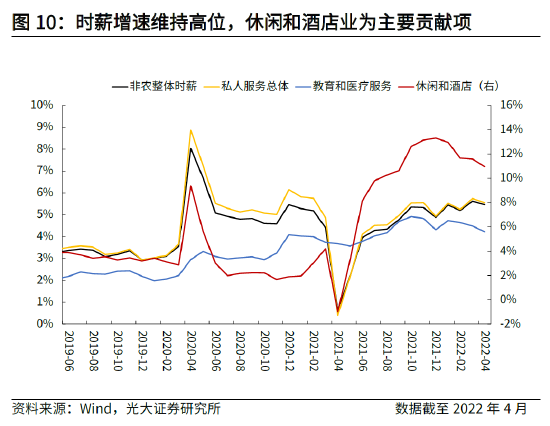

非家用食品价格环比升0.6%,增速较上月上行0.3个百分点,其中全餐服务价格环比增0.9%,显示居民外出餐饮需求增加而服务业时薪增速维持高位,导致外出餐饮价格上行。向前看,美国劳动力市场供需紧张状态仍将持续,支撑薪资增速和外出餐饮价格维持高位。

4月能源季调后环比回落2.7%(3月环比升11.4%),为2021年5月以来首次环比为负,主要受汽油价格下行影响。根据美国EIA数据显示,4月一般汽油平均价格自3月的4.08美元/加仑下滑至3.96美元/加仑。近期,由于美欧加大战略石油储备的投放,缓解油价上涨压力,3月末以来油价持续回落,降低4月能源价格通胀压力。然而,考虑到俄乌冲突延续,OPEC+增产动能较弱,页岩油产能释放缓慢,原油供需仍处在紧平衡格局,油价仍将延续高位震荡。

剔除能源和食品后,4月核心CPI环比升0.6%,超预期上行(市场预期为0.4%)。住所、新车、机票为主要贡献项。

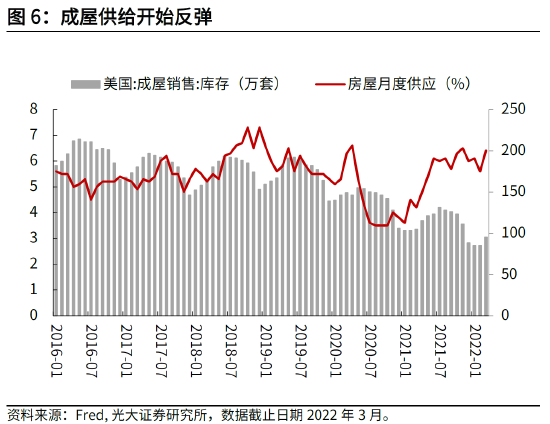

住所项价格环比上行0.5%,与上月持平。一方面,劳动力回城趋势持续,提升租房需求,压降出租房空置率,推升房租价格。另一方面,房屋供需仍然紧张,推升美国整体房屋价格,带动租金价格上行。

现阶段,房屋库存已出现触底反弹迹象,房屋月度供应,也就是每月待售房屋数量和已售房屋数量的比率也已经回到疫情前水平,显示房屋供给抬升,需求回落,对房屋价格形成下行压力。

从历史数据来看,美国房屋价格增速(S&P/Case-Shiller Price Index)一般领先CPI住所项同比增速6-18个月,而此次房屋价格同比增速已于2021年9月见顶回落。因此我们预计,通胀下的住房分项同比增速仍将在上半年持续上行,支撑整体通胀水平;但下半年,在房屋供给持续回升、房贷利率跳升导致房屋需求回落的背景下,预计住房项对通胀的支撑将逐步趋弱。

4月新车价格环比升1.1%,较上月上行0.9个百分点,供应链问题导致汽车供给收缩是主因。4月ISM制造业PMI数据中,供应商交付指数从3月的65.4%上行至67.2%(指数越高表示交付越慢),显示供应链问题有所恶化,不利于商品交付和补库。然而,汽车库存和产量修复趋好,似乎有触底反弹迹象。向前看,汽车需求大幅上行的概率较低,但供给修复依然缓慢,叠加上海疫情进一步冲击全球供应链,预计汽车价格有进一步上行空间。

4月机票价格环比显著抬升,环比升18.6%,为1963年以来最高月环比涨幅。根据美国EIA数据显示,美国Gulf Coast机油现货价格在过去4个月间,从2.1美元/加仑上升至3.91美元/加仑,上涨87%。向前看,在机油价格维持高位、旅游旺季即将到来的背景下,机票价格有望进一步走强。

二、就业市场供需异常紧张,抬升薪资-价格螺旋风险

现阶段,美国劳动力供需仍十分紧张,支撑薪资水平,对通胀形成上行压力。若我们以职位空缺数和就业人数来代表劳动力需求,整体劳动力人口来代表劳动力供给,则可以看到,整体劳动力市场缺口在560万人左右,为疫情以来最高水平。疫情导致的提前退休以及大量人群死亡(截至2022年5月8日,WHO统计下新冠累计死亡为99万人),使得劳动力供给持续疲软,这一点也可以从修复缓慢的劳动参与率中得到印证(4月劳动参与率从3月的62.4%回落至62.2%)。

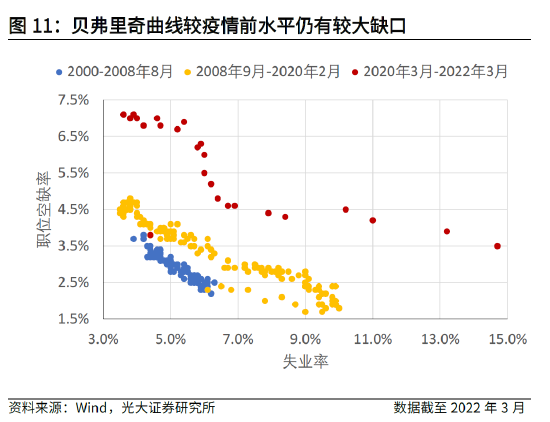

第二,失业率低而职位空缺率高情况持续,可能导致贝弗里奇曲线难以回到疫情前水平,抬升工资-物价螺旋上行风险。5月4日公布的职位空缺数据显示,3月职位空缺和工人辞职次数突破历史高位,分别达到1150万人和450万。根据我们的统计,劳动力供需缺口预计在4月进一步扩大,每一失业人口对应大约1.94个职位空缺,显示劳动力市场仍处于供不应求的状态。此外,4月非农就业人口总数与疫情前(2020年2月)相比,仍有120万人缺口,但3月职位空缺数为1150万人,这就说明,就算非农劳动力人数回到了疫情前水平,也无法覆盖现有的需求。

在劳动力供需矛盾突出、离职率高企、失业人口无法填补职位空缺数的背景下,预计美国劳工薪资增速维持高位。4月29日,美国劳工部公布的就业成本指数(Employment Cost Index, ECI)显示,美国企业在2022年1季度的劳工成本(包括薪资和福利)同比上行4.5%,这是自2001年以来最高涨幅。薪资上行会进一步促进工人跳槽或者寻找新的工作,而企业则将把劳工成本转嫁给消费者,形成薪资-物价螺旋。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>