股市投资有“一赚二平七负”的规律,人人都想成为那头部的一份子,但结局往往令人失望。其中一个很大的原因要归结于股市的高流动性,为什么近几十年来买房子的人都牛过股民,固然是大周期背景,但其中更有效作用的是房子的低流动性,被动促成买房者的长期持有。

假如有这么一个市场,你可以像买卖股票一样买卖房子,那么我想房子的赚钱效应便会大幅降低,好多人会在房子上涨50%,1倍,甚至2倍的时候选择卖掉。很难持有到今天。

是不是有些人有这样的经历:本来想卖房子炒股,结果一挂牌发现有房无市,买家甚少,只好被动继续持有,结果又过了3-5年,房子在原先高点又翻倍。再一次完胜股市。而那些成功卖掉房子进入了股市的人结果遇上了熔断、杀跌、贸战、新冠、俄乌战……期间交易惊心动魄,结果收益完败房市。

心理学上这叫做“短视性损失规避”。股市的高流动性使得投资者总想着短期规避损失,买来卖去,结果难以长期获取高收益。说到这里,有些人会拿出2008、2018、2022年的股市佐证长期持有的害处,但短视性损失规避说的就是这个问题。当然你的投资资金是否可以展望长期则是另一个问题。

买入定期存款你会知道五年定期利率高过3年,3年定期高过1年,买入理财产品你也知道越长期利率越高,那么买入股票呢?是不是好多投资者总希望今天买入明天就上涨,或者这周、这月买入,下周或下月就上涨,然后获利了结。再去买入另一个股票,结果被套了……

因此,如果提出一个投资策略的话,让投资者能避开这个恶性轮回,那就是将你精心建好的投资组合进行锁仓。然后规定一个时限,在这个时限内你需要卸载行情软件,关闭电脑,远离市场去读书或旅行,如果要在这个时间加上一个最短期限的话,那就是“五年”。

1

最美复利表

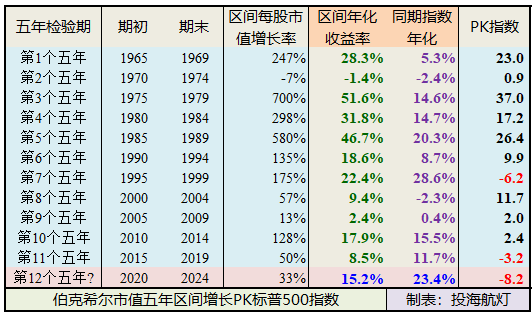

巴菲特在致股东信中曾不止一次告诉大家他验证伯郡业绩的方法,就是以五年为时间段来和标准普尔指数对比。

“我在2012年的股东信中警告过大家,如果2013年大盘还是表现良好,我们在每个5年时段内都跑赢标普500指数的纪录可能告终。在每次经济循环周期中我们都会表现更好,但这一点我们不能打包票。”

巴菲特每年致股东信都会公布其历年的年度收益率与标准普尔500指数的对照表。期初都是以账面价值即净资产增长率来披露的,2019年鉴于公司旗下众多优质企业的持续经营,净资产难以反映公司的内在价值,巴菲特干脆改成了每股市值增长率(复权股价)来披露,并将1965年开始的数据都做了更改,见下面附图-最美复利表。

投海航灯根据这张最美复利表将伯郡每五年时间段的复利增长率与标普指数对照列表如下:

巴菲特管理伯郡以来每五年时间段

年均复利业绩PK标普500指数

注:最后一个五年数据截止到2021/12/31,为2年时段的年化收益率。

1965~1974年是伯克希尔·哈撒韦公司起步的两个五年期,巴菲特35岁到44岁,从关闭合伙公司到收购了伯克希尔,并通过伯克希尔开始投资其他公司。在起步期的两个五年段时间内,伯克希尔·哈撒韦公司的每股市值年均复利增长率是28.3%和-1.4%。这期间巴菲特的投资风格处于由“烟蒂”投资向“优质公司”投资风格的转换期。

1975~1999年,巴菲特45岁到69岁,黄金25年,五个五年期。期间巴菲特跳着踢踏舞舞动投资界,伯郡进入了高速增长期,巴菲特的风格也完全转型为“优质企业”投资风格。在这期间的五个五年期,公司的每股市值复利增长率分别为高达51.6%、31.8%、46.7%、18.6%、22.4%。这种五年时段的年化收益率绝对会让投资者的财富进阶!

从2000年开始至今,巴菲特70岁到92岁,伯克希尔 ·哈撒韦公司进入成熟期,公司市值已经相当巨大,基数的膨胀无疑给投资增加了难度。所以,这五个五年期(最后一个还未走完),公司每股市值增长率放缓到了9.4%、2.4%、17.9%、8.5%和15.2%。其中15.2%只走了2.0年,未完,我们期待2024年末的数据。

在以上11个完整五年时段考量期间,巴菲特在1995-1999年互联网泡沫时间段复利业绩输给了指数6.2个百分点;在2015-2019年时段输给指数3.2个百分点,其余9个五年时段伯郡市值复利增长率都战胜了指数。

11个五年时段里,伯郡有1个五年段取得负收益,指数有2个五年时段录得负收益。从此也可以看出,以五年为时段长期持有,取得负收益的概率是很低的。

期间最低五年复利业绩为-1.4%,最高为51.6%,57个完整年度实现年化收益率为20.1%,同期标普500指数年化收益率为10.5%,稳健的实现着巴菲特年轻时的梦想:长期战胜指数10个百分点以上。

考虑到伯郡日益膨胀的市值基数,20.1%这个数字沾沾发光,彰显时间的玫瑰。

每个人都有属于自己的黄金30年,参看此文【一生唯一一次的投资黄金期】。你能像巴菲特一样,在自己的黄金30年内沾沾发光吗?先从改变你验证复利收益的期限开始吧。

附图:最美的复利表

(1965-2021)

滚动五年:

更为科学和实用的统计是滚动五年跟踪,即上述1965-1969、1966-1970、1967-1971……这样来统计以任何一年开始投资滚动持有五年的收益率。

这样统计的话伯郡期间共有53个五年期,在53个滚动五年期年化收益率的平均值是21.1%,即从1965-2021年投资者随便从任何一个年末开始投资伯郡,持有五年后平均概率可获得21.1%的年化收益率。(其中最大值59.6%,最小值-1.4%)

在这53个五年时段里,只有2个五年段录得负年化收益率,分别是1970-1974年的-1.4%,同期指数-2.4%;2008-2012年的-1.1%;同期指数1.7%。而指数有7个五年时段录得负收益。

53个五年时段伯郡有9个时段输给同期指数表现,其余44个五年时段年化收益率均战胜指数。

表格过长,读者可以点左下角原文链接免费提取表格。

何为长期投资,巴菲特诠释的空前绝后。

2

以五年为时段来看指数收益

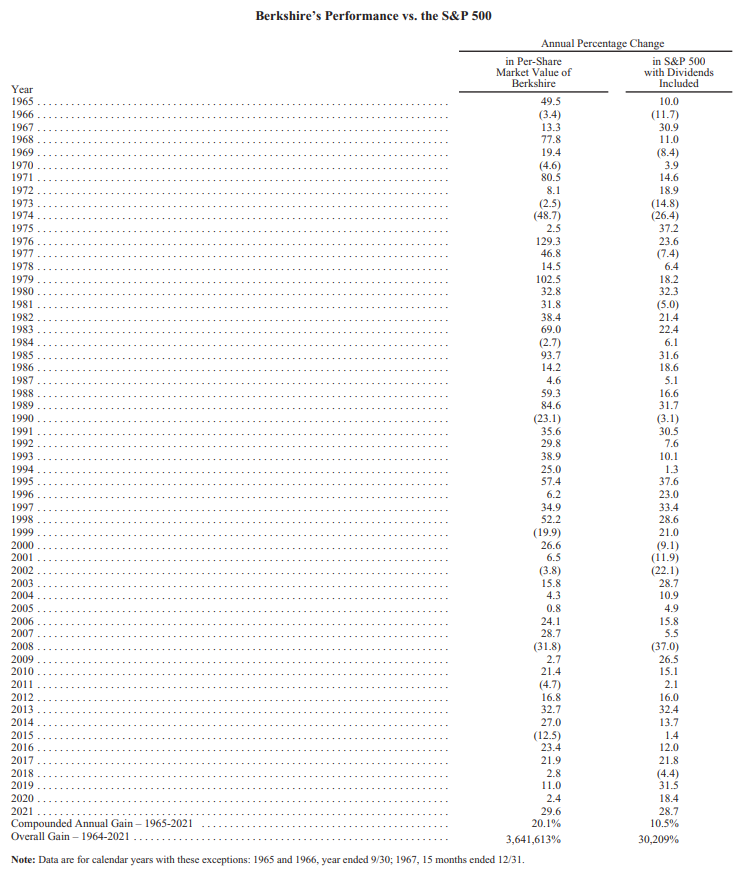

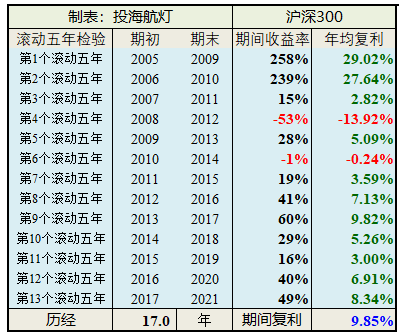

沪深300指数是能够有效代表A股且便于机构对标业绩,建立投资策略的规模性指数,它以2004年12月31日为基日,成立以来已经走过了17个年头,在这17个整年度里沪深300指数有8年上涨,9年下跌,如下图:

17年的光阴里,沪深300指数年均复利增长率为9.85%,我们证券市场还很年轻,在这短短的17个年度里,尽管下跌年份多于上涨,但最终收获了9.85%的年化回报率,这个回报率轻松胜过债券、银行理财等传统稳健的理财产品。目前也高过股票市场百年统计的内在增长率7%这一水平。

而我们也将其按五年时段来统计如下表

可以看出如果以五年时间段来看待投资,大幅亏损可能性很低,上述3个五年时段沪深300指数在第二个五年段里录得-1%的收益率;而在第一个五年段里上涨258%;第3个五年段上涨16%;现在我们正在经历第四个五年段,你觉得沪深300指数在2024年末结束此时短时结果如何呢?记得到时候来这里看看。

最终截止本文22/5/6日,沪深300指数历经17.4年实现了8.17%的年化收益率,而且是在今年以来系统性下行风险后的结果。

滚动五年:

我们再来看看滚动五年的统计表

沪深300指数自2004年末成立以来共有13个滚动五年期,期间有2个五年期录得负收益,11个五年时段录得正收益,整体17.0年实现年化收益率9.85%。

可以简单的说,投资指数,你坚持以五年时间来验证自己收益的话,你损失的概率较小,而取得正收益且超过债券、理财产品之类的年化收益率的概率较大。

投资技巧:从上表也可以看出一个投资小技巧,如果某一年股市大跌,那么你在其年末开始投资的胜率和赔率都较大(比如上表中如果从2008年金融危机年末开始投资指数)。

3

以五年为时段来看公司收益

一、茅台&腾讯

有效代表市场的规模化指数是投资者择股的机会成本,如果你不满足于上述沪深300指数17.0年9.85%的年化回报率,那么持有优质的上市公司如何呢?我们还是以五年时段来验证如下:

来看看市场公认的几只所谓“蓝筹”、“白马”股,你或许不屑于投资它们,因为你自认能找到更牛的Tenbagger,但是你的五年段投资收益要先超过它们再说。

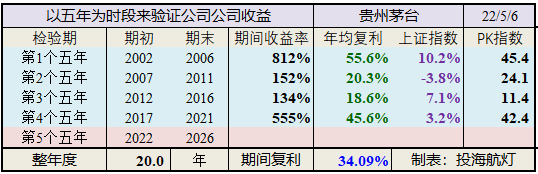

贵州茅台上市日期为2001年8月27日,上市当天收盘市值为89亿,我们以2001年12月31日为基期,五年一时段来统计茅台的收益率:

贵州茅台的五年期

(2002-2021)

贵州茅台自02年以来的20.0年里,增长352倍;年均复利增长34.09%,同期上证指数年均复利4.05%。

其中每个五年段都完胜指数,第1个和第4个五年段实现了57%和46%的高复利收益率。

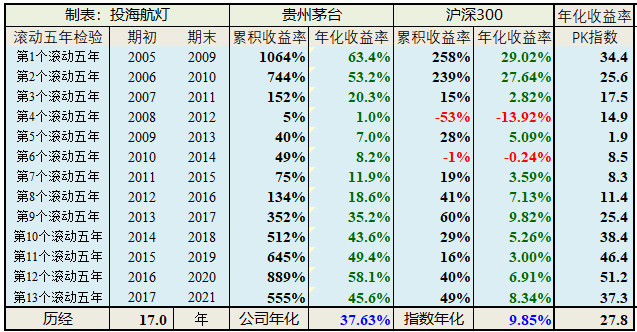

上证指数因为编制的问题不能有效代表市场的整体收益,我们以沪深300指数成立基期2004年12月31日起比较茅台和指数的滚动五年时段,如下表:

贵州茅台的滚动五年期

(2005-2021滚动)

在13个滚动五年时段里,茅台全部实现各个时段的正收益;且每个时段年化收益率都战胜沪深300指数。最高五年年化收益率为63.4%(2005-2009);第二高为58.1%(2016-2020);最低为1.0%(2008-2012塑化剂风波)。

整体17.0年实现年化收益率37.63%,同期沪深300指数年化收益率为9.85%。持有茅台胜过买任何基金。换句话说,茅台是资产管理者的机会成本。

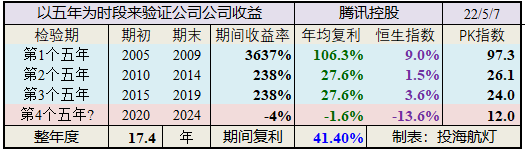

腾讯控股的五年期

(2002-今)

腾讯控股自05年以来至本文的17.4年里,增长411倍;年均复利增长41.40%,同期恒生指数年均复利1.98%。

其中每个五年段都完胜指数,第2个和第3个五年段稳健实现了27.6%的年化回报率,第4个五年时段已过2.4年,当前录得负收益:-4%,同期指数:-29%。我们期待至2024年末第4个五年时段结束时二者表现如何?

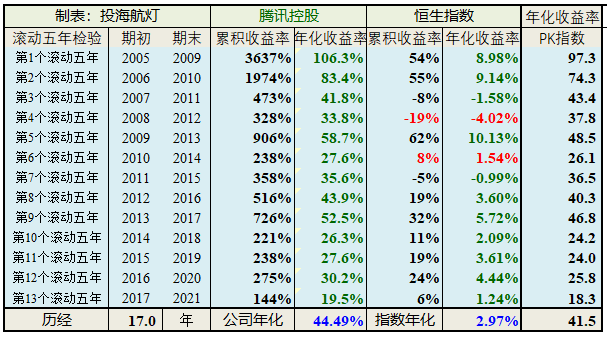

同样,我们也从2005起比较腾讯和恒生指数的滚动五年时段,如下表:

腾讯控股的滚动五年期

(2005-2021滚动)

在13个滚动五年时段里,腾讯全部实现各个时段的正收益;且每个时段年化收益率都战胜恒生指数。最高五年年化收益率为106.4%(2005-2009);第二高为83.4%(2006-2010);最低为19.5%(2017-2021)。

整体17.0年实现年化收益率44.49%,同期恒生指数年化收益率为2.97%。持有腾讯也胜过买任何基金。换句话说,腾讯也是港股资产管理者的机会成本,且成本很高。

二、更多公司的滚动五年

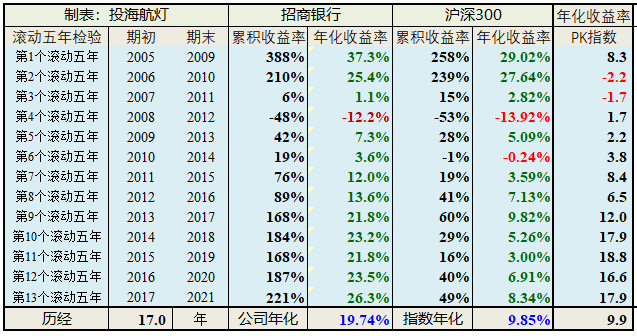

招商银行的滚动五年期

(2005-2021滚动)

13个滚动五年期间,招商银行只有1个五年时段录得负年化收益,近五个五年时段年化收益率均在20%+,最终17年时间里年化收益率为19.74%,招行是银行股择股的机会成本。

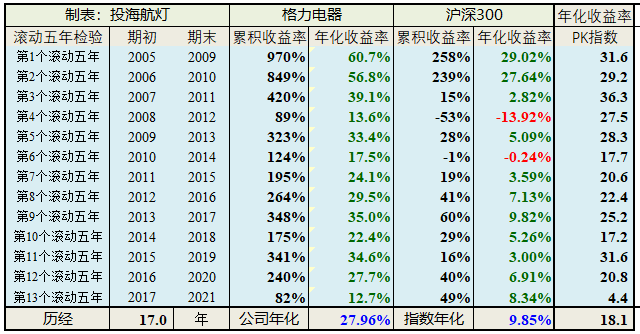

格力电器的滚动五年期

(2005-2021滚动)

近期备受诟病的格力电器在13个滚动五年期间全部实现正年化收益率。最终17年时间里年化收益率为27.96%,格力是家用电器行业择股的机会成本。

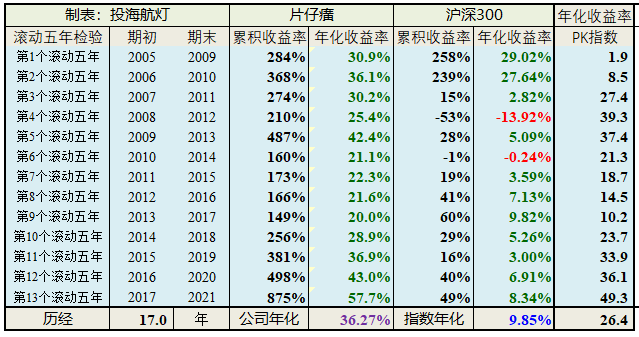

片仔癀的滚动五年期

(2005-2021滚动)

13个滚动五年期间,片仔癀也全部实现正年化收益率。最终17年时间里年化收益率为36.27%,片仔癀是中药行业择股的机会成本。

正如那句名言:“一年五倍者如过江之鲫、五年一倍者却寥若辰星”。投资者除了选择好优质的投资标的之外,还要做好长期投资的准备,至少要以五年的时间段来验证你的收益。

4

小结

投资不需要挑战高难度,盈利能力强的细分行业翘楚足以实现长期较高复利。

以五年时段来验证收益,赔钱很难,赔大钱更难;赚钱容易,赚大钱也不难。

你,以多长时间来验证收益呢?

风险提示:本文仅代表作者立场,投资决策需要建立在独立思考之上,投资者还需自行思考研究。本文中所提任何资产和证券,仅限于学术案例的交流,不作为任何推荐交易的理由。

关注投资&理财

个人理财策划:hongheFP(宏赫臻财)

原创研究索引:hongheRS(宏赫研究)