◎记者 王彭 ○编辑 吴晓婧

今年以来,全球股票市场与商品市场出现较大波动,QDII基金业绩明显分化。一方面,伴随原油与黄金价格的震荡上行,原油与黄金QDII成为同类基金中的大赢家,多只原油类QDII净值今年以来涨幅超过40%;另一方面,全球股市剧烈震荡,使得投资美国、欧洲、亚洲等股市的基金均出现不同程度的下跌。

随着影响市场的不确定性因素增多,未来该如何布局海外市场?管理QDII的多位基金经理表示,虽然乌克兰危机后续演变仍存在较大不确定性,但原油和黄金价格有望在一段时期内保持高位。此外,随着利空因素的逐步释放,美股、港股等市场有望迎来反弹契机。

不确定性推高原油和黄金价格

截至4月28日,多只原油类QDII基金净值今年以来涨幅超过40%,在同类产品中继续“霸榜”。具体来看,国泰商品、嘉实原油、华宝标普油气上游股票美元A今年以来涨幅分别达45.09%、43.66%、43.29%。

展望后市,多家机构预测,当前市场环境下,油价仍将高位运行。

国泰商品基金经理认为,全球原油库存处于过去10年低位,且还在持续去库存,未来欧洲等国寻求能源独立将对油价形成支撑。

“乌克兰危机后续演变仍存在很大的不确定性。我们不能排除后期油价波动加剧、高位徘徊的可能性。”诺安油气能源基金经理称。

除了原油类产品,黄金QDII也表现不俗,易方达黄金主题美元现汇A、诺安全球黄金、嘉实黄金今年以来净值涨幅分别达8.08%、7.57%、6.17%。

回顾今年以来的黄金价格走势,围绕着通胀预期变化、美联储加息和缩表计划,以及经济复苏等多种因素,黄金重新获得大量避险资金的配置,价格震荡上行。

“尽管流动性收紧不利于黄金表现,但乌克兰危机引发的避险情绪和中长期外汇储备分散化的预期继续支撑金价走高,而黄金股也以其较低的估值、较高的弹性和良好的现金流受到资金的青睐。本基金加大了黄金股资产的配置比例,一季度取得了较好的结果。”易方达黄金主题基金称。

展望第二季度,诺安全球黄金基金经理宋青认为,地缘冲突引起的短期避险情绪不断收敛,VIX指数3月中旬以来持续下行,后市黄金价格演绎重心将回归货币及金融属性。

“进入5月,市场新的不确定因素会增加,包括美联储缩表、加息幅度及对经济影响等,不排除部分避险资金重新流入黄金市场。”宋青称。

美股短期波动将加剧

今年以来,受美股震荡下跌影响,多只主投美股市场的QDII净值出现明显回撤。截至4月28日,易方达标普500指数、天弘标普500A、博时标普500ETF今年以来跌幅均超过6%。在多位QDII基金经理看来,美国经济复苏态势依然明确,且美股估值已回落到历史均值附近。在避险情绪驱使下,美股短期波动将有所加剧,但中长期投资性价比有所提升。

受乌克兰危机影响,今年以来欧洲股市表现不佳。截至4月28日,今年以来上投摩根欧洲动力策略股票下跌12.49%,华安法国CAC40ETF和华安德国(DAX)ETF分别下跌了12.18%、16.21%。

“预计各国央行将优先考虑增长,从而形成一个更为渐进的政策正常化周期,因为他们承认大宗商品价格上涨带来的经济下行风险。综合考虑,我们仍然认为今年货币政策仍将对风险资产起到支持作用。持续的地缘政治紧张局势和加息的前景可能会引发偶尔的波动,但我们对股市前景依然保持乐观。”上投摩根欧洲动力策略股票基金经理张军称。

长城基金固定收益投资部总经理、基金经理邹德立表示,未来美国加息通道依然比较漫长,加息预期依然浓厚。未来随着美国经济增速的回落,通胀或加息的预期会有所缓解。但总的来说,国际大宗商品价格会维持高位震荡,通胀压力会长期存在,因此加息压力也将长期存在。

“我们对美股科技板块保持乐观看法。虽然2022年美联储可能多次加息,但加息对于有强劲现金流和稳定增长的巨头来说几乎没有影响。我们看好美股半导体板块,随着电动车渗透率的提升和元宇宙的兴起,半导体的需求有望加速增长,带动半导体设计和设备维持高景气。”华夏全球精选股票基金经理称。

港股或迎反弹契机

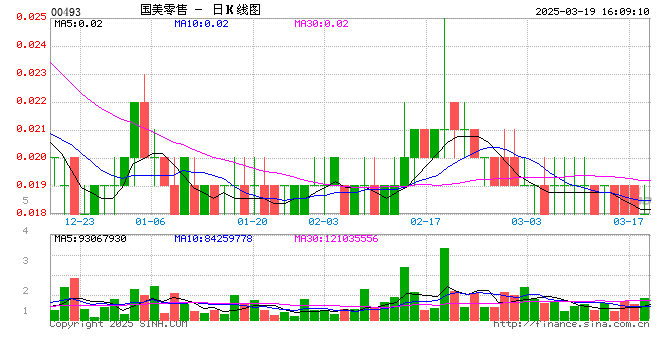

亚洲股市今年以来整体表现低迷。从QDII业绩排行榜来看,多只港股QDII净值今年以来跌幅超过20%。对于今年第二季度,多位基金经理均认为,随着利空因素的逐步消除,港股或迎来较大反弹机遇。

“我们认为,港股市场在3月15日已经大概率阶段性见底,但2022年的港股市场难免还会有波动,从反弹到转势不会一蹴而就。我们需要看到,在整体市场低估值优势的加持下,港股的抗风险能力较2021年明显增强。港股长期投资机会已经凸显。”大成港股精选混合基金经理称。

国富全球科技互联基金经理狄星华看好港股后市,认为互联网、房地产、硬科技、基建、消费等板块有望有所表现。总体来说,港股风险偏好在过去1年里持续处于低位。

近两年,越南市场受到越来越多的关注。数据显示,截至4月29日,2020年以来越南胡志明指数涨幅超过40%,跑赢全球90%市场指数。今年以来,受全球市场剧烈调整影响,越南股市也出现回调。东方财富Choice数据显示,天弘越南市场基金今年以来下跌了8.11%。

天弘越南市场股票基金经理胡超近日表示,此轮越南股市下跌,主要还是由越南资本市场本身的一些事件所引起的。随着市场短期内大幅回撤,估值变得更加便宜。当前胡志明指数的静态市盈率约为15倍,位于过去5年均值16.5倍向下一个标准差附近。绝对估值水平已经回到了2021年5月份,相对估值已经回落到了2020年的10月份。

“短期市场的大幅调整以及利空因素的逐步消化,可以让我们逐渐乐观起来。”胡超称。

对于日本股市的投资机会,上投摩根日本精选股票基金表示,在投资选择中,基金经理将关注寻找拥有以下特点的公司:第一,利润率足够高的公司,这类公司能够承受高昂的资源价格,并且具有足够的竞争力,能够将更高的成本转嫁给下游;第二,能够在自己努力的基础上产生实质性增长的公司,因此能相对不受全球经济短期波动的影响;第三,行业属性使其能够从疫情的结束和亚洲经济正常化中受益的公司;第四,可能从日本的重新开放中受益的公司;第五,在ESG方面具有前瞻性立场的公司。