因子公司“从天而降”的1.68亿元销售返利等一系列财务不合理现象,*ST长方(300301.SZ)2021年的营业收入、净利润等财务数据真实性、内控管理有效性遭到了监管质疑。

深交所5月7日对*ST长方下发年报问询函,要求核实并说明子公司长方集团康铭盛(深圳)科技有限公司(下称“康铭盛”)发现有1.68亿元销售返利未入账的具体情况,并结合该情况说明是否存在隐瞒销售返利、少计提成本费用、虚增利润情形。

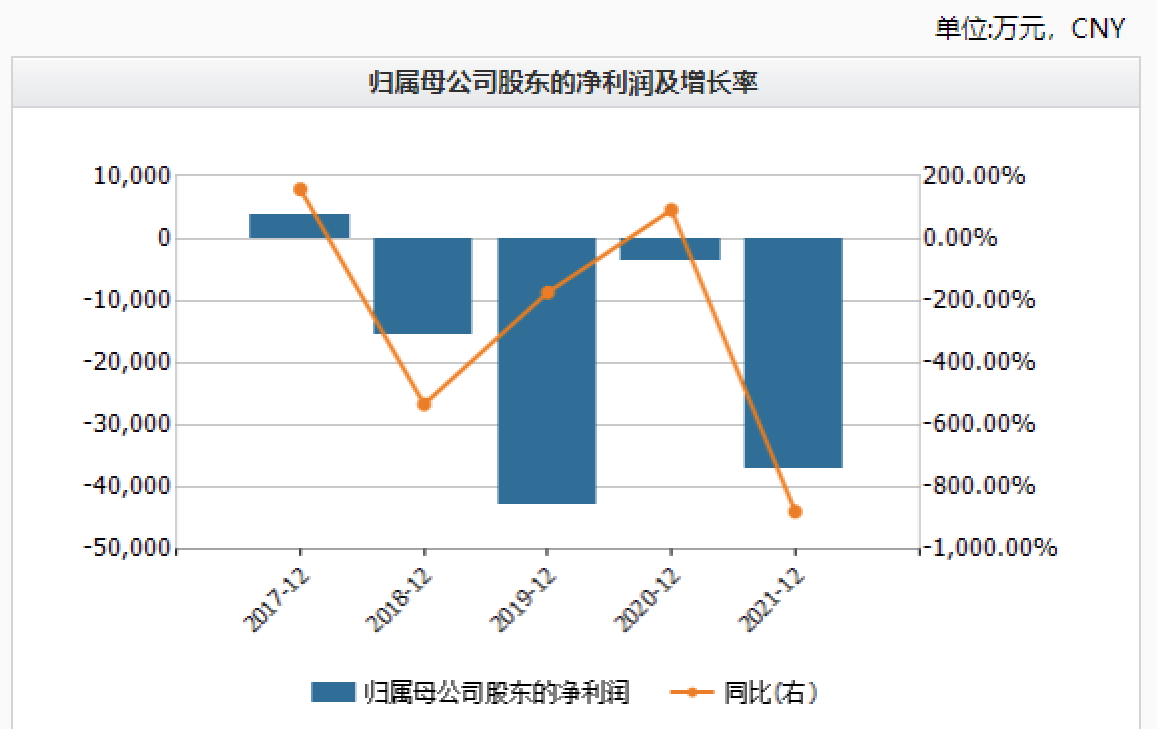

2021年,*ST长方的净利润录得连亏四年,且亏损幅度有所加剧。根据规定,自5月6日起,公司股票简称由“长方集团”变更为“*ST长方”。市场当即用脚投票,同日,*ST长方股价“20cm”一字跌停。

1.68亿销售返利暴露内控失效

深交所下发的年报问询函主要涉及子公司康铭盛的销售返利、第三方回款、呆滞存货、内部控制,以及上市公司毛利率大幅下滑、应收账款等事项。

根据公告,2021年4月23日,康铭盛经过自查,发现其2021年度的财务报表存在未入账销售返利情形,涉及返利金额1.68亿元。

*ST长方称:“返利涉及2018年至2020年康铭盛原股东业绩承诺期损益,影响金额巨大。”*ST长方还表示,公司对子公司康铭盛的管控存在不足,未来需持续加强对分、子公司管控。

由于上述事项,*ST长方2021年财报被大华会计师事务所(特殊普通合伙)出具了无法表示意见的审计报告。

康铭盛的销售返利模式引起了监管高度关注,深交所要求*ST长方详细列示返利涉及的所有客户、金额、交易内容等具体信息,并结合上述情况说明康铭盛业绩承诺期及报告期内是否存在隐瞒销售返利、少计提成本费用、虚增利润情形,是否需要对前期营业收入、净利润等财务数据进行更正。

梳理会计师出具的意见,*ST长方对子公司的内控管理存在多项风险。呆滞存货方面,会计师在年审监盘过程中发现康铭盛存在大量的呆滞存货。而截至审计报告日,康铭盛未能提供完整的呆滞存货清单以及呆滞存货形成过程的资料。

截至2021年末,康铭盛的存货账面余额为1.91亿元,对应的存货跌价准备余额为1953.74万元。而根据康铭盛提供的呆滞品清单,报告期末呆滞品存货账面余额为1793.80万元。

同时,由于康铭盛存货在多个仓库存放,各仓库的出入库统一记录,仅根据物料进行识别加以区分,没有建立相应的分库核算管理,会计师表示无法判断仓库物料区分的完整性、准确性。

深交所要求*ST长方详细列示康铭盛的呆滞存货具体构成、形成时间等信息,并说明是否存在通过隐瞒呆滞品存货、少计提或不计提存货减值从而虚增业绩承诺期及报告期利润的情形;说明是否存在非经营性资金占用情形,说明相关销售、回款是否真实,是否存在通过第三方回款虚增收入、利润情形。

上市公司收购了“一颗雷”?

年报显示,*ST长方主营业务为从事LED照明光源器件封装和LED照明应用产品的研发、设计、生产和销售。

子公司康铭盛自2004年创建以来,主要生产多功能LED手电筒、强光铝合金手电筒、台灯、应急灯等产品。该公司曾于新三板挂牌,股票代码为834736.OC。

2021年,康铭盛处于大幅亏损状态,营业收入和净利润分别为7.6亿元、-2470万元。第一财经梳理公告发现,主要负责离网照明业务的康铭盛,是由*ST长方斥重金收购而来的。彼时,*ST长方收购康铭盛被认为是布局行业垂直整合。如今来看,这笔收购不仅未能提振业绩表现,康铭盛的财务“爆雷”引起市场多方面质疑。

2015年及2016年,*ST长方进行过两次定增募资。通过这两次定增的部分募集资金,上市公司完成对康铭盛的股权收购。

2015年,*ST长方定增募资约5.2亿元,其中4.5亿元用于收购康铭盛60%股权;2016年,公司再度定增募资逾11亿元,其中,原计划投入7亿元用于“以PPP模式为主的照明节能服务项目”(下称“节能服务项目”)。*ST长方在2017年11月变更了募投项目,将节能服务项目的部分募集资金2.44亿元用于收购康铭盛的部分股权。

2018年内,*ST长方通过多笔增持和协议转让完成对康铭盛的完全控股。6月,*ST长方通过集合竞价及盘后协议转让的方式增持康铭盛7.42%的股份;11月9日完成康铭盛35.75%股权的过户登记手续;11月19日,与聂向红、李迪初、梁涤成、段元元等34名自然人签署了《股权转让协议》,以现金购买康铭盛0.91%的股权,于12月11日完成股权过户登记手续。至此,*ST长方持有康铭盛股份比例从55.88%提升至99.96%。

值得注意的是,*ST长方与李迪初等人的交易是一笔关联交易。李迪初任公司董事、聂卫任公司监事,李迪初及其一致行动人李映红、聂卫、聂向红合计持有公司9.71%的股权。

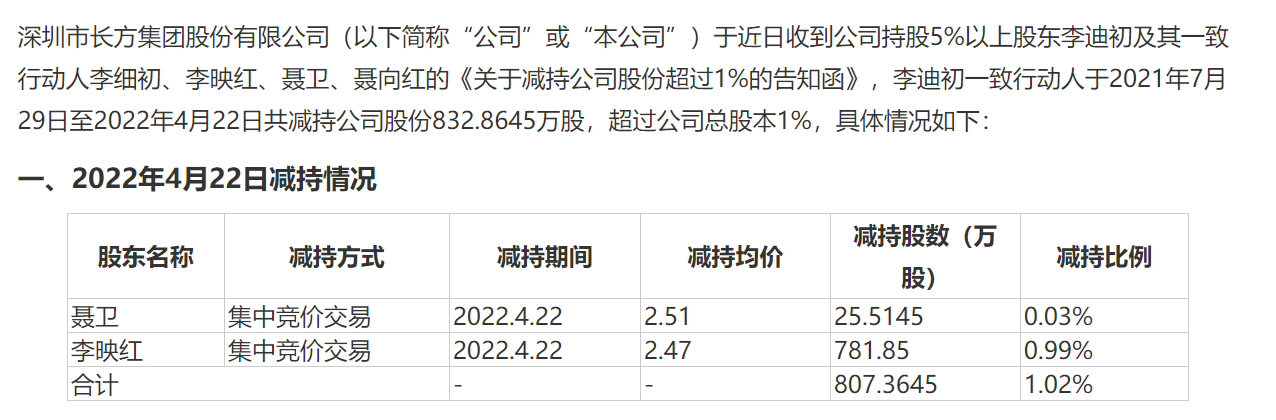

通过这笔关联交易,李迪初及其一致行动人实现了二级市场套现。今年4月25日,*ST长方发布持股5%以上股东减持公告,聂卫、李映红分别于2021年7月29日至2022年4月22日减持25.1545万股、781.85万股,合计减持比例为1.02%,套现近2000万元。

截至最新公告日,李迪初及其一致行动人持股*ST长方股份数量合计为4194.95万股,持股比例例5.31%。截至目前,李迪初、聂卫等业绩承诺方仍担任康铭盛执行董事、总经理等职务。

成为长方集团控股子公司后,康铭盛2015年实现净利润1.07亿元,2016年实现净利润1.29亿元,两年均超额完成业绩承诺。

李迪初及其一致行动人、公司核心团队也对未来三年业绩做出承诺,2018年至2020年康铭盛需实现的扣非净利润分别为1.25亿元、1.40亿元、1.55亿元。

但此后,康铭盛的业绩逐年下滑,2019年、2020年均未完成承诺业绩,完成率仅为92.33%、48.76%。同期,上市公司的归母净利润均为亏损,分别为--4.4亿元、-0.76亿元。

根据《审计报告》,*ST长方收购康铭盛形成的商誉账面原值为3.83亿元,公司2019年对康铭盛计提商誉减值准备2.35亿元, 2021年计提商誉减值金额1.49亿元,但2020年未计提商誉减值。

深交所要求*ST长方说明以前年度商誉减值计提是否充分,当期或前期是否存在刻意通过商誉减值调节利润情形。

*ST长方面临退市危机

变更为“*ST长方”后,根据退市新规,已经被实施退市风险警示的公司(*ST),若第二年年报继续触及退市指标,将会被终止上市。

2021年,*ST长方实现营业收入16亿元,同比增长22.73%;归母净利润亏损3.7亿元,上年同期亏损3784.44万元;扣非后归母净利润亏损4.38亿元,上年同期亏损7642.7万元,经营活动产生的现金流量净流出近1亿元。

对于业绩续亏,*ST长方解释称,受原材料价格上涨、人民币汇率波动和海运费用不断提高等影响,且国内房地产市场发展增速放缓,大量土地出现流拍的现象,这导致对照明灯具的需求量大幅减少,替代照明市场增长乏力。

深交所的年报问询函还指出了*ST长方2021年营收、净利润的不寻常变动幅度。报告期内,公司的移动照明应用产品及其他电子产品实现营业收入7.57亿元,同比减少6.43%,毛利率18.13%,同比下降12.31个百分点。同时,其他业务实现营业收入5.85亿元,同比增长1237.63%,毛利率11.39%,同比下降33.09个百分点。

*ST长方被要求说明销量提升而营业收入小幅下滑,以及毛利率大幅下滑的原因及合理性,并补充披露其他业务的基本情况,包括业务模式、主要交易对方、交易金额、回款情况等。

屋漏偏逢连夜雨,随着深交所对子公司开展问询后,*ST长方的独立董事提出辞职。根据公告,5月7日,*ST长方收到了独立董事方志刚的书面辞职报告,因个人原因申请辞去所担任的公司独立董事、董事会审计委员会主任委员及董事会薪酬与考核委员会委员职务,辞职后不再担任公司其他任何职务。

今年一季度,*ST长方的业绩亏损持续扩大,归母净利润、扣非后归母净利润分别亏损3506万元、4270万元,分别同比下滑90%、97%。

截至最新收盘日,*ST长方股价报1.76元,创历史新低。总市值仅14亿元,较历史高点足足蒸发90%。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>