从UIP和carry trade谈起:

根据UIP理论,利率较高的货币应该贬值并对冲掉利差收益,以符合无套利原理。但UIP理论在现实中并不成立,进而导致carry trade盛行。

“crash risk”的存在导致carry trade始终维持在一定限度内,进而导致高利率货币不会无限升值。因此我们看到欧元和日元在与美国利率长期倒挂的情况下不存在持续贬值风险。

CIP定价之锚失效:

CIP是最接近物理定理的利率平价理论,也有坚实的实证论据作为支撑。但次贷危机之后,金融监管趋严导致金融中介产生较高资产负债表成本,进而导致CIP在大部分时间发生背离。

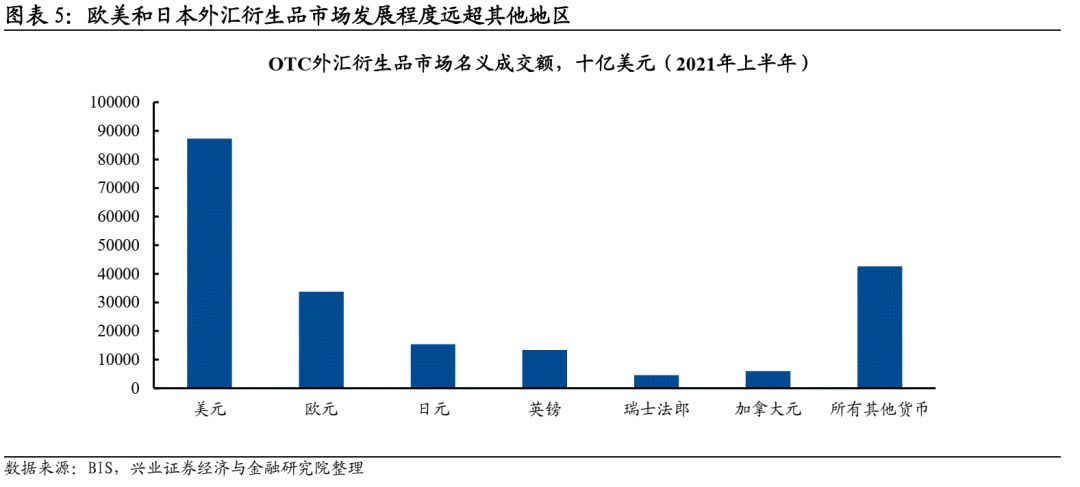

CIP成立要求外汇市场具有充足的衍生品工具进行跨期对冲,且外汇市场有足够的流动性和深度使外汇供需缺口出清,这些人民币外汇市场都不具备。因此无论是人民币的即期汇率还是远期汇率,受CIP的约束都较为有限。

实际利率可能比名义利率更重要:

从经验证据上看,实际利率的利差与汇率的相关性要明显高于名义利率。这种相关性不是因果关系,而仅仅都是基本面的映射。

Frankel在多恩布什模型的基础上提出了“实际利差模型”,该模型不仅继承了多恩布什模型的精妙推理,在实证中的结果也更为有效。

如果中美利率长期倒挂?首先要分清是短端还是长端利率,名义还是实际利率:

中美短端名义利率倒挂对人民币汇率的压力非常有限;

中美长端名义利率倒挂对人民币汇率的压力也较为有限;

中美实际利率倒挂与人民币汇率存在一定相关性,但不是导致人民币贬值的原因。

风险提示:美国基本面超预期强劲;美国实际利率上行幅度超预期

引言:基于我们对中美经济周期和货币政策周期的判断,中美利率倒挂可能会持续相当长一段时间,且中美利率倒挂的程度可能进一步加深。对资本市场而言,这是“811汇改”之后出现的全新情况。对于利差和跨境资本流动以及汇率之间的联系,市场在一定程度上还比较茫然。一切未知的不确定性足以让投资者感到恐惧,但唯一值得恐惧的可能只是恐惧本身。

1

从UIP和carry trade谈起

UIP(uncovered interest rate parity)是直接将即期汇率和利差联系起来的基础性理论,因此UIP也是我们谈论利差问题的起点。根据UIP理论,利率较高的货币应该会贬值并对冲掉利差收益,以符合无套利原理。很显然,至少在中短期维度,UIP理论在现实中并不适用,因为我们往往看到利率较高的货币出现升值。正是UIP所依赖的无套利假设不成立,导致carry trade盛行。所谓carry trade,即用低利率的货币融资,兑换高利率的货币并作为投资货币。在理想情况下,carry trade将赚取利差收入和高利率货币升值双重收益。但是如果汇率市场发生剧烈波动,或者出现金融危机模式,低利率货币一般作为避险货币会出现大幅升值,那么carry trade就将遭受巨大汇兑损失,即所谓的“crash risk”。在危机模式下,carry trade头寸的解除会进一步加大低利率货币的流动性压力,并放大carry trade的损失。因此carry trade的收益函数是个典型的负偏态分布(negative skewness),正收益很小,但需要承担的损失是一个“肥尾”。投资从来都是对收益和风险的权衡,正是“crash risk”的存在导致carry trade始终维持在一定限度内,进而导致高利率货币不会无限升值。

欧洲和日本的名义利率长期低于美国,但carry trade的“crash risk”支撑欧元和日元不存在长期贬值风险。全球carry trade中最典型的融资货币包括日元和欧元,投资货币包括新兴市场货币以及美元。这里我们以“日元-美元”carry trade为例,来分析为何日本长期负利率政策以及零附近的名义利率并未导致日元持续贬值。在carry trade头寸构建的过程中,投资者卖出日元买入美元,导致日元呈现漫长的贬值过程。但在金融市场波动加剧的时期,比较典型的如1998年、2002年、2008年以及2020年,日元对美元出现升值,carry trade触及止损线后平仓解除,并进一步放大了日元升值幅度。危机阶段carry trade的损失可能已经超出正常状态下carry trade的收益,进而导致carry trade的头寸不可能无限制堆积。Carry trade构建和解除的周期基本对应了日元兑美元的贬值和升值周期,欧洲和日本的情况也基本相似。正是carry trade中收益和风险的对冲支撑欧元和日元在与美国利差长期倒挂的情况下不存在持续贬值风险。

中美利率倒挂的推演可能不适用UIP和carry trade的解释。原因在于资本账户的限制导致人民币不可能像日元和欧元那样成为carry trade的融资货币。

2

CIP定价之锚失效

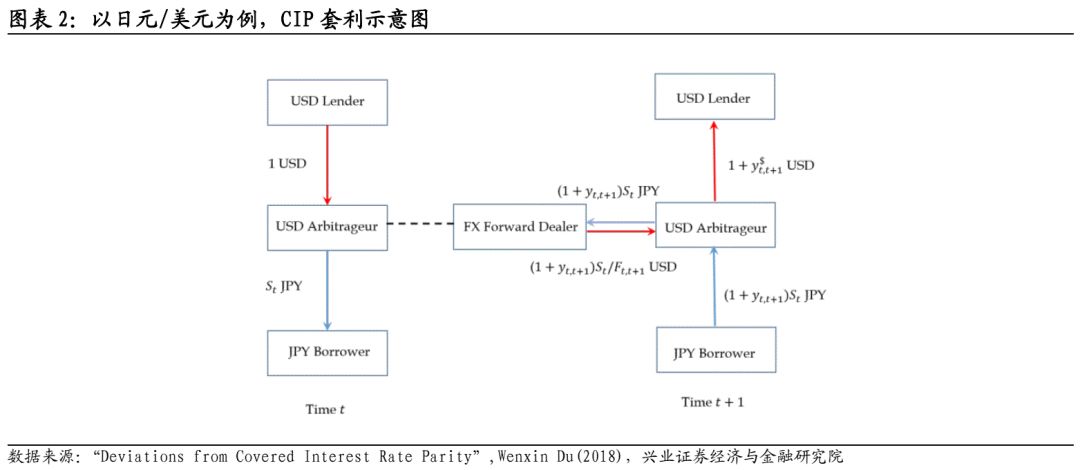

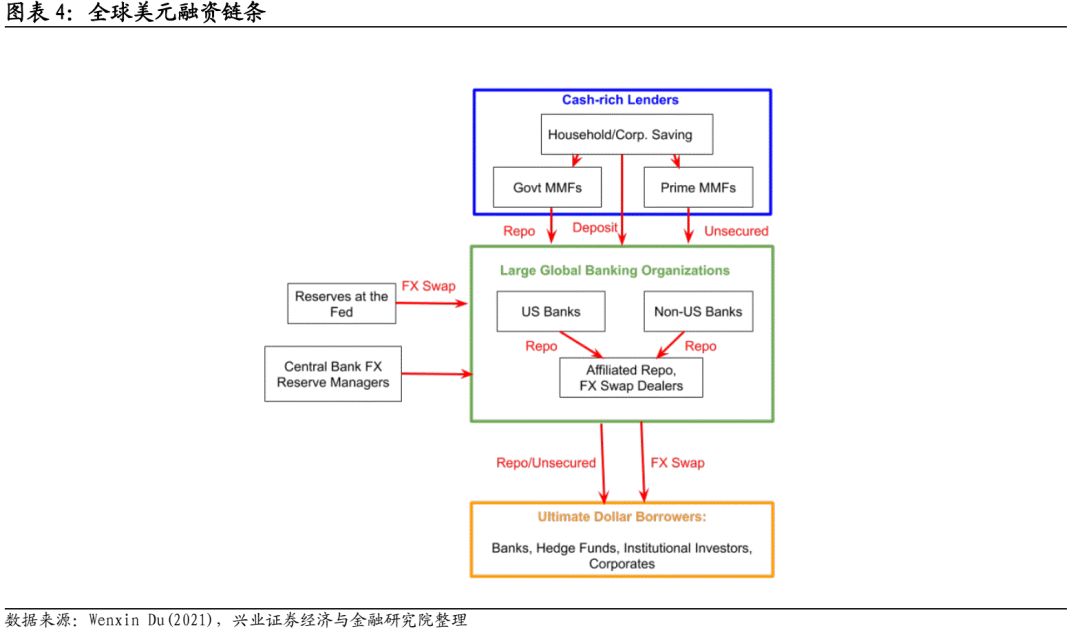

CIP(covered interest rate parity)是最接近物理定理的利率平价理论,也有坚实的实证论据作为支撑。和UIP不同,CIP假设投资者在买入即期高利率货币时会同时买入外汇远期,以消除汇率风险。我们以投资者借入日元,买入美元资产为例。投资者在日元兑换美元的过程中同时使用远期合约,即在外汇即期交易的同时锁定未来时点美元兑换回日元的汇率。因此根据CIP理论我们可以得到公式:F/S=(1+r)/(1+r^*)。其中F和S分别是远期和即期汇率,r和r^*分别是美元和日元利率。CIP套利可以通过两种外汇衍生工具实现,如果投资期限在一年以内,投资者可以使用外汇互换(FX swap);如果投资期限在一年以上,投资者可以使用货币交叉互换(cross-currency swap)。发达国家外汇衍生品市场具有足够的深度来满足对冲或套利需求,因此外汇利率套利空间维持在很窄的范围,CIP理论在大部分时间内是成立的。

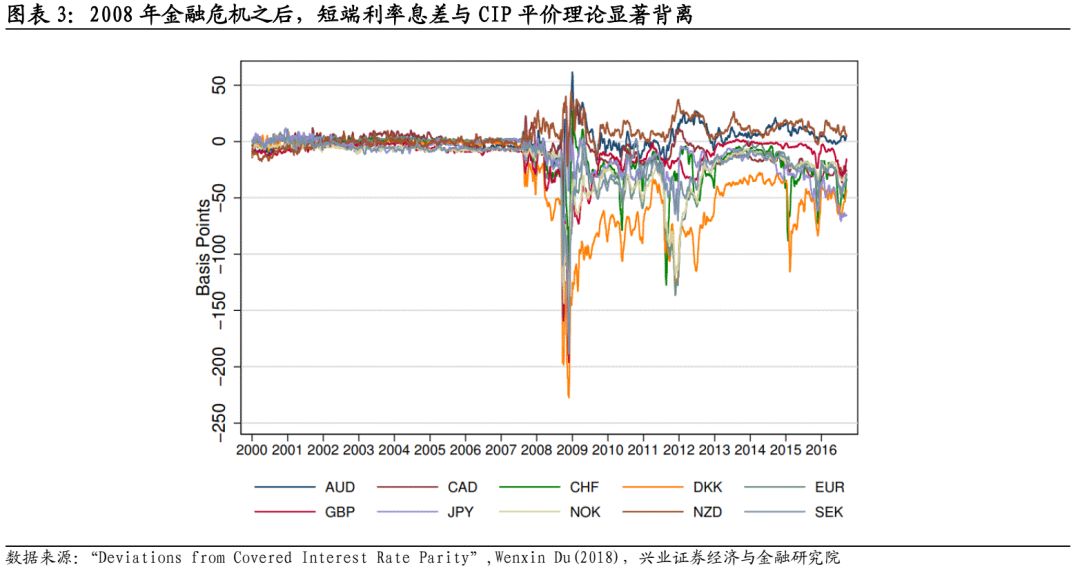

次贷危机之后,金融监管趋严导致金融中介产生较高资产负债表成本,进而导致CIP在大部分时间发生背离。以cross-currency swap套利为例,如果CIP成立,那么cross-currency swap的基差应该在零附近,但是次贷危机后,cross-currency swap的基差在大部分时段是偏离于零的。这是因为全球主要经济体加大了对金融机构的监管力度,导致套利活动所对应的资产负债表成本大幅上升。此前摩擦成本对于CIP是可以忽略不计的,但是次贷危机之后,摩擦成本导致交叉互换基差不再为零。另一方面,商业银行对外汇敞口的对冲需求上升,也导致外汇衍生品供需发生结构性变化,进而导致CIP大部分时段发生偏离。CIP不再成立,使利差-汇率的关系失去重要的定价之锚。

CIP是指导发达市场外汇远期定价的重要理论基础,但对中国的参考意义有限。CIP成立要求外汇市场具有充足的衍生品工具进行跨期对冲,且外汇市场有足够的流动性和深度使外汇供需缺口出清,这些人民币外汇市场都不具备。因此无论是人民币的即期汇率还是远期汇率,受CIP的约束都较为有限。

3

实际利率可能比名义利率更重要

从经验证据上看,实际利率的利差与汇率的相关性要明显高于名义利率。

前面谈到的UIP和CIP都是基于短端名义利率的利率平价理论,但在实践中我们看到UIP并不成立,尽管CIP曾在发达国家大体成立,但次贷危机之后,CIP在大部分时间发生背离,且中国外汇市场不具备让CIP成立的条件。因此UIP和CIP理论并不适用于在中国推导利率和汇率的相关性。在经验证据上,长端实际利率可能是与汇率相关性更高的变量。我们以德国马克对美元汇率为例,美德实际利差基本与德国马克兑美元汇率同步变动,而美德名义利差与汇率的相关性则显著下降。

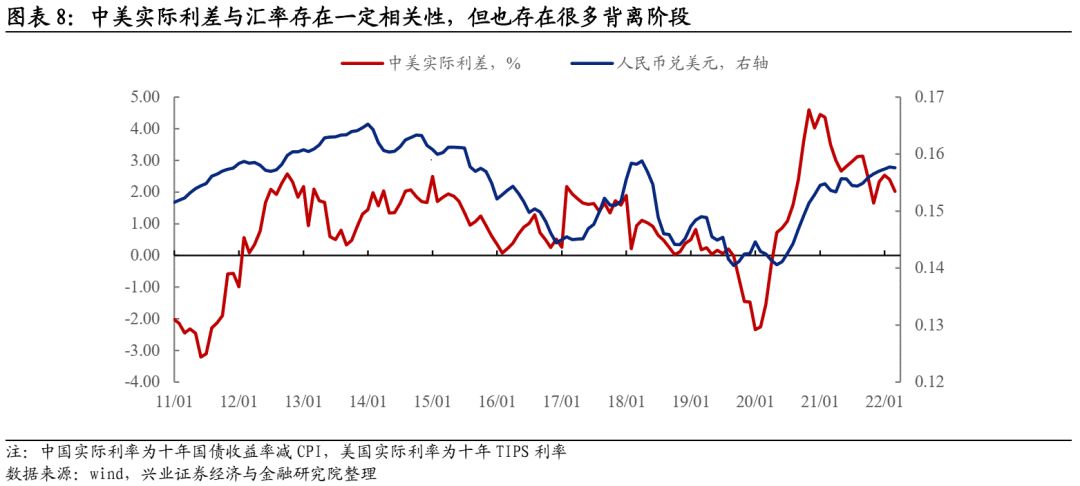

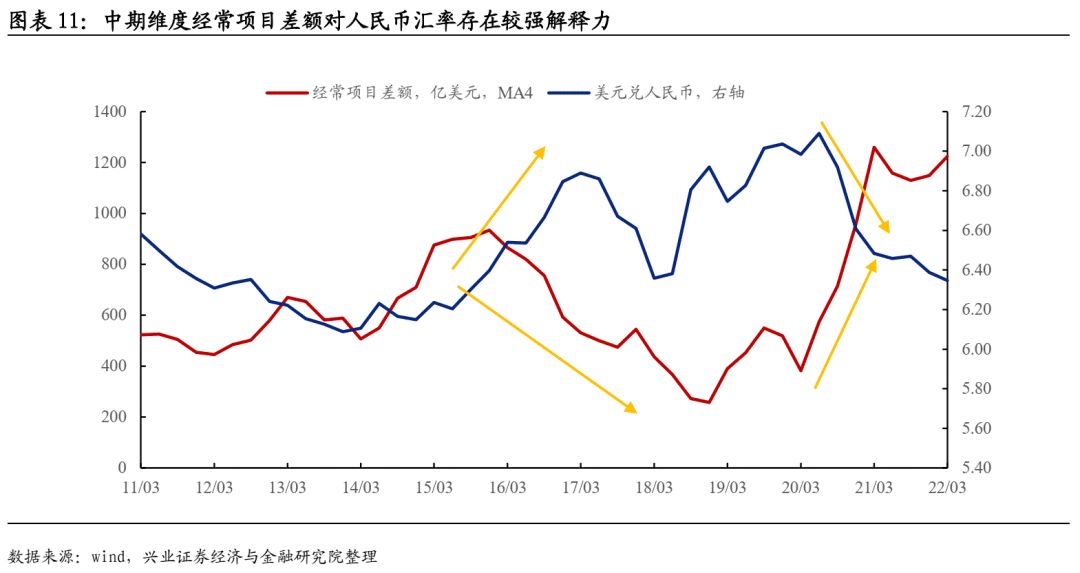

对于中国而言,中美实际利差与汇率存在一定相关性,但也存在很多背离阶段。这可能主要因为经常账户而不是资本账户才是解释人民币汇率的核心矛盾。比较典型的阶段如2021年,该阶段中美实际利率与人民币汇率持续背离。中美实际利差收窄背后,是美国疫后基本面修复弹性高于中国,而美国需求外溢对中国经常账户构成支撑,进而对人民币汇率构成支撑。但在中长期维度,参考国外经验,实际利差与汇率直接的相关性很大概率是成立的。需要明确的是,这种相关性不是因果关系,而仅仅是基本面的映射。即如果中国基本面相对美国走强,我们往往同时看到中美实际利差走阔,同时人民币兑美元升值。前面我们已经阐述,实际利差与汇率之间并不存在直接传导渠道,而只是经验证据。

Frankel在1979年提出的实际利差模型已被验证对即期汇率具有较好解释度。多恩布什在1976年提出的汇率超调模型(overshooting model)为汇率理论的经典,其基本结论是一国货币供给增加或者名义利率下行,会导致该国货币贬值。但是多恩布什模型在实证中的结果并不十分让人满意,如前文所述,名义利差与汇率的相关性并不是很强。Frankel在多恩布什模型的基础上提出了“实际利差模型”(real interest differential model),其核心结论是实际利差与名义汇率存在负相关(A国相对B国实际利率走低,A国货币将相对B国贬值)。该模型不仅继承了多恩布什模型的精妙推理,在实证中的结果也更为有效。因此在指引汇率走势方面,实际利率比名义利率更为重要。

4

如果中美利率长期倒挂?

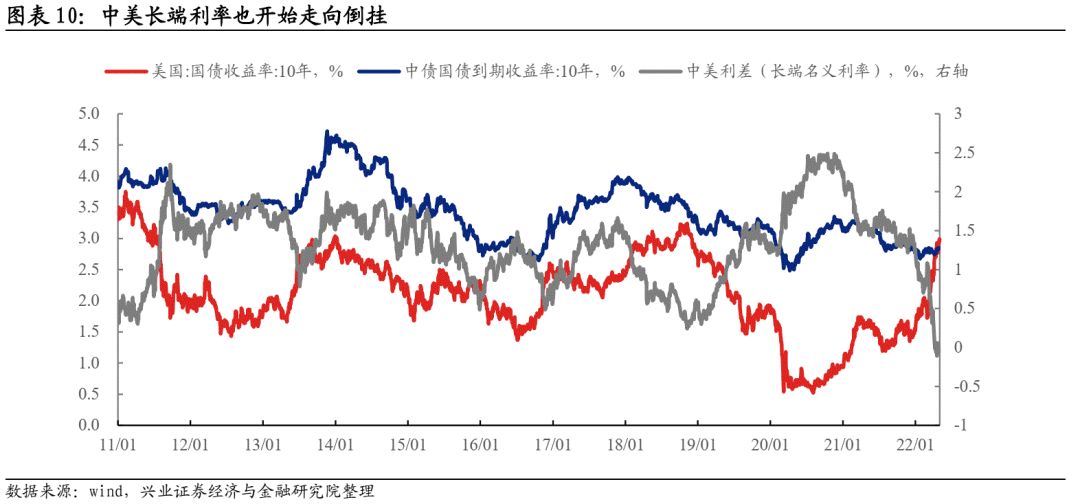

我们谈论中美利率倒挂,首先需要明确是什么利率。短端或者长端利率,名义或者实际利率,不同利率倒挂的含义是不同的。

中美短端名义利率倒挂对人民币汇率的压力非常有限。UIP和CIP是联系短端名义利率和名义汇率的核心理论。UIP对人民币汇率不具备解释力:第一,UIP理论在中短期往往不成立;第二,carry trade交易因为crash risk不可能持续堆积,进而导致低利率货币不具备持续贬值的基础;第三,资本项目管制也导致人民币不具备作为carry trade媒介的条件。CIP对人民币汇率也缺乏解释力:第一,发达市场CIP已经失效;第二,中国外汇市场也缺少跨期对冲工具来实现CIP套利。目前中美短端名义利率已经深度倒挂,未来随着联储货币收紧程度持续超预期,中美短端利率倒挂程度可能会进一步加深。但基于以上分析,中美短端利率倒挂对人民币汇率不存在直接传导渠道,进而对人民币汇率的影响非常有限。

中美长端名义利率倒挂对人民币汇率的压力也较为有限。中美长端名义利率倒挂可能会通过“投资组合再平衡”渠道对人民币汇率产生影响,但影响也非常有限。所谓“投资组合再平衡”指中美利率倒挂后,美债相比中美具备更高配置价值,导致外资买入中债的幅度降低。这种效应确实是存在的,但对人民币汇率的影响不大:1)中美利差不是影响外资买入人民币债券的核心因素,对于以分散投资目的战略性买入人民币资产的机构而言,收益率的绝对水平不是核心考量,更广义来讲,全球风险偏好以及中国基本面预期才是影响外资买债更重要的变量;2)资本项目下的人民币结汇需求只占很小一部分,贸易收支状况或者说经常项目才是决定人民币汇率走势的核心矛盾。

中美实际利率倒挂与人民币汇率存在一定相关性,但不是导致人民币贬值的原因。实际利率是一个经济体对资本回报的表征,实际利率越高,对资本的吸引力越大。实际利率越高,往往也代表经济体的实际增速越高,进而伴随着该经济体货币升值。实际利率较高不是该货币升值的原因,两者均是基本面强势的表象。目前中美实际利差还未出现倒挂,但未来存在倒挂的可能性。如果中美实际利差真实发生倒挂,这意味着中美基本面发生较大背离,在这个背景下人民币汇率将会产生较大贬值压力。

水往低处流是颠扑不破的物理学定理,而资金流向高利率经济体则是对复杂经济现象的片面理解。中美利差既不能解释中国跨境资本流动,也对人民币汇率波动缺少解释力。中美实际利差是一系列利差指标中相对较好的观察媒介,但缺点也很明显,中美实际利差只在中长期对人民币汇率走势具有指向意义。

风险提示:美国基本面超预期强劲;美国实际利率上行幅度超预期

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>