【广发策略戴康团队】美联储紧缩预期缓和对市场的影响——A股市场策略快评

来源戴康的策略世界

文 戴康、李卓睿

报告摘要

●北京时间5日凌晨,美联储公布5月议息决议,上调联邦基准利率50BP至0.75%-1%,宣布缩表将从6月以每月475亿美元的规模开始,9月起以每月950亿美元规模缩减。

●海外滞胀魅影+美联储快速紧缩是22年A股的两大核心预期差之一。我们在21.12.5的年度策略中提示22年海外面临罕见的“滞胀+收紧”组合,在2.27《如何看俄乌局势对A股的影响》中指出俄乌地缘风险强化全球资源/材料的供给约束,加剧了全球“滞”与“胀”的担忧。

●22年5-9月是美联储货币政策紧缩最剧烈的阶段。我们预计美联储或将快速抬升基准利率至中性水平,6-7月的议息会议还会分别有50BP加息,随着经济和通胀回落,9-12月的3次会议加息的幅度或有所放缓,22年底美国基准利率水平大约为2.5%-2.75%。

●美联储紧缩预期阶段性缓和,风险资产反弹。5月议息决议对缩表计划的公布不及预期,而且鲍威尔还在记者会上暂排除单次75BP加息的可能,阶段性缓解了市场对于美联储紧缩节奏的担忧情绪,资产表现为美元指数和美债利率回落、美股和黄金大幅上涨。

●“复合政策底”仍需等待。我们在5.4《18年“复合政策底”对本轮市场底的启示》中指出需要用“复合政策底”的思维看待本轮政策底-市场底-盈利底的关系。海外“政策底”还需等待美联储转向相对鸽派的信号:紧缩预期放缓或紧缩周期结束。与历史经验对比,目前美国宏观环境尚未支撑海外“政策底”的形成:1. 美国经济衰退预期尚不足以改变美联储收紧货币政策;2. 美联储当下首要任务是控制通胀,坚决紧的必要性强于以往;3. 美国金融市场流动性充裕且没有出现不稳定因素。若9月美联储收紧斜率放缓,更可能成为海外“政策底”的信号,在此之前,需密切关注美国经济、通胀、金融市场的变化来确认“复合政策底”。

●A股延续反弹,重申大盘价值股处底部区域,建议利用反弹继续切价值。我们1月提出“稳增长影响价值、美债影响成长”。今年美联储坚决紧缩对A股估值较高的股票形成了抑制,短期美联储紧缩阶段性缓和引发的美债实际利率下行有助于A股尤其是成长股反弹,但由于6-7月美联储仍有快速紧缩,并且A股成长股中报业绩预期仍有压力,建议利用市场的反弹继续切向价值股。我们重申大盘价值股处于底部区域,建议行业配置:1.高股息价值(火电/银行);2.“供需缺口”通胀受益资源/材料(煤炭/铜/钾肥);3.“旧式”稳增长发力(地产/消费建材/家电);4. 消费“稳增长”和疫后修复预期(互联网传媒/休闲服务)。而在成长股反弹中我们建议关注即期业绩占优的光伏硅料和景气较佳的CXO。

风险提示:疫情反复,经济不及预期,中美关系不确定。

报告正文

1美联储坚决紧的判断在不断验证

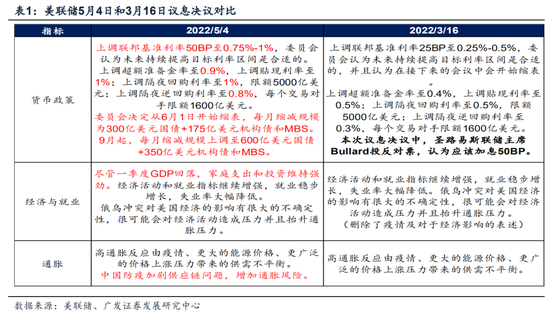

北京时间5月5日凌晨,美联储公布5月议息决议,如期上调联邦基准利率50BP至0.75%-1%(议息决议之前,CME美联储观察显示5月美联储加息50BP概率为99.8%)。委员会表示未来持续提高目标利率区间是合适的,鲍威尔也在记者会上表示还可能有更多50BP的加息。

海外滞胀魅影+美联储快速紧缩是22年A股的两大核心预期差之一。我们在21.12.5的年度策略中提示22年海外面临罕见的“滞胀+收紧”组合,在2.27《如何看俄乌局势对A股的影响》中指出俄乌地缘风险强化全球资源/材料的供给约束,加剧了全球“滞”与“胀”的担忧。

美联储缩表计划略不及预期,但不改当前美联储坚决紧的态度。4月7日美联储公布3月议息会议纪要中已经提出,与会者普遍同意未来缩表上限为600亿美元国债+350亿美元MBS,最快在3个月便逐步达到上限。议息决议公布前,市场普遍认为美联储会从5月开始缩表,并采取逐月提升规模上限的方式于3个月达到每月950亿美元的缩减规模。但是,美联储最终公布的计划是从6月起以每月300亿美元国债+175亿美元机构债和MBS的上限缩减资产负债表,3个月后(9月起)以每月600亿美元国债+350亿美元机构债和MBS的上限缩减资产负债表。我们认为,美联储缩表计划不及预期的主要原因是缩表作为货币政策工具而言,对于市场的影响具有很多不确定性,还不是政策收紧的主要依赖,鲍威尔也在记者会坦言,他们对于缩表的影响很难估算。但当前美联储需要通过缩表以达到更好的控通胀的效果,所以本轮缩表的开启也比上一轮更快。缩表开始时点不及预期不改当前美联储坚决紧的态度。

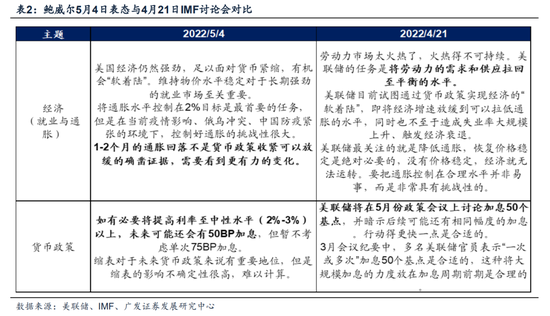

鲍威尔表态延续鹰派,强调控通胀的重要性。鲍威尔在议息决议公布后的记者会上再次强调美国经济强劲、维持物价水平稳定对于经济长期发展至关重要,若需要未来将提高利率至中性水平(大约在2%-3%)以上。鲍威尔的表态与其在4月21日国际货币基金组织(IMF)年会上的观点接近,整体延续鹰派,未来可能连续有50BP加息,但暂时排除了75BP加息的可能,一定程度上缓解了市场的紧张情绪。此外,鲍威尔表示1-2个月的通胀指标回落不是货币政策收紧可以放缓的支撑,需要看到更多的变化才可以。

2

缩表即将正式开启,对市场的影响会如何?

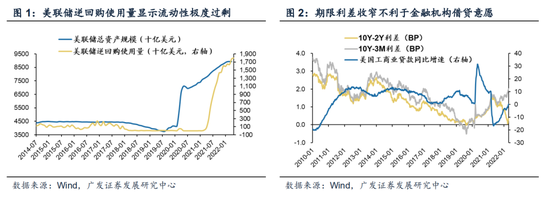

美联储即将正式开启历史上第二次缩表。与2017年美联储首次缩表相比,本轮缩表不仅开始的更早,同时节奏更快,主要出于以下2点原因:1)当前美国流动性极度充裕,美联储日均逆回购使用量还在1.8万亿美元的高位,流动性过剩会增加美联储加息以抑制通胀的难度,量价配合才能更有益于达成目标;2)在美联储货币政策收紧的周期中,短端利率会因为加息而不断抬升,期限利差收窄会不利于金融机构借贷意愿,从而增加经济走弱的压力,缩表可以一定程度缓解期限利差收窄的压力。

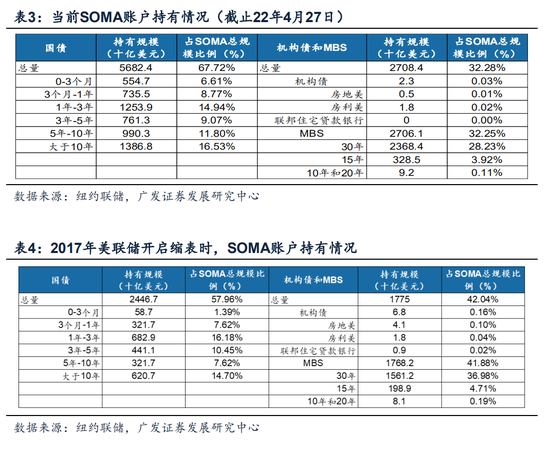

本轮缩表对长债的影响更大。从SOMA持债结构来看,当前美联储持有长期债券比例比17年开启缩表时更高,也就意味着缩表后对于长债利率的影响会更多,也有利于减轻期限利差收窄带来经济下行的压力。

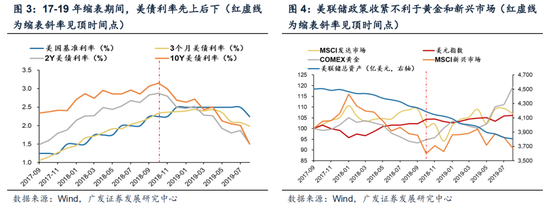

17-19年美联储缩表期间,资产表现如何?(1)短端及长端美债利率均表现为先上后下,拐点出现在缩表斜率见顶、美联储最后一次加息之前。(2)美联储紧缩的环境下,美元指数维持高位,黄金价格承压。(3)发达市场权益资产震荡,新兴市场跌幅更加明显。

3美联储坚决紧,“复合政策底”需等待

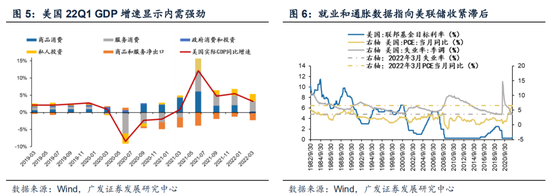

当前美国经济环境支撑且需要美联储坚决紧。尽管美国22年一季度GDP环比意外下降1.4%(预期为增长1.1%),但是从结构来看,净出口和私人库存变化是主要拖累项,美国内需仍然强劲,服务消费复苏支撑美国个人消费支出22Q1对GDP环比拉动为1.84%(21年Q4是1.76%)。22年3月美国失业率录得3.6%、PCE同比增长6.6%,当前强劲的美国经济环境和极高的通胀水平都指向本轮美联储货币政策正常化的节奏严重滞后,美联储紧缩需要延续。

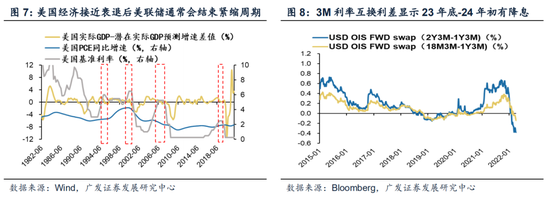

22年5-9月是美联储货币政策正常化最紧张的阶段。综合考量鲍威尔表态以及美国的经济环境,我们预计美联储或将快速将基准利率抬升至中性利率水平,以达到通过抑制经济需求从而控制通胀水平的效果,而且需要尽快在经济出现衰退预期之前完成(彭博一致预期显示22年Q2-Q4美国实际GDP增速分别为3.3%、3.3%、2.3%)。我们认为6月15日和7月27日的议息会议,美联储还会分别采取50BP加息,随着经济和通胀回落,9-12月的3次会议加息的幅度或有所放缓,22年底美国基准利率水平大约为2.5%-2.75%。结合缩表计划来看,9月缩表上限将从475亿美元升至950亿美元,随后维持。因此,我们认为22年5-9月是美联储货币政策正常化最紧张的阶段。

美联储结束紧缩周期需要等待美国经济接近衰退的信号。我们以美国实际GDP增速低于美国国会预算办公室披露的潜在增速为经济陷入衰退的衡量指标,可以发现在美国经济接近衰退时,美联储会停止紧缩周期(1990年以来,4次加息周期结束时,美国实际GDP增速与潜在增长率的差值均值为0.4%)。美国国会预算办公室数据显示2022年、2023年、2024年美国潜在实际GDP增速分别为2.1%、2.08%、1.98%。

美联储紧缩预期阶段性缓和有利于风险资产反弹。但“复合政策底”仍需等待。5月议息决议对缩表计划的公布不及预期,而且鲍威尔还在记者会上暂排除单次75BP加息的可能,阶段性缓解了市场对于美联储紧缩的担忧情绪。当晚资产表现为美元指数和美债利率回落、美股和黄金大幅上涨。短期美联储缩表计划落地、加息预期放缓有利于风险资产反弹,但“复合政策底”仍需等待。

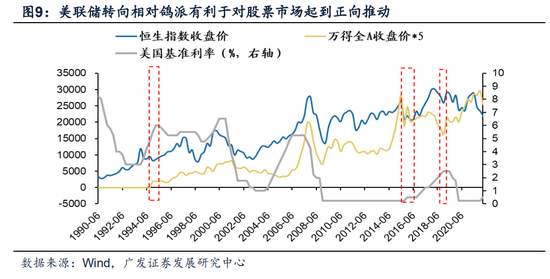

我们在5.4《18年“复合政策底”对本轮市场底的启示》中指出需要用“复合政策底”的思维看待本轮政策底-市场底-盈利底的关系。海外“政策底”还需等待美联储转向相对鸽派的信号:紧缩预期放缓或紧缩周期结束。我们以更受国内外政策驱动的港股为例,历史上恒生指数探底与美联储货币政策周期相关联的情况共有3次,分别为1995年1月、2016年2月、2018年10月(2019年初二次探底),均受益于美联储转向相对鸽派,但3次的信号有差异:1)95年2月1日美联储最后一次加息,恒生指数探底为交易紧缩周期即将结束;2)16年Q1美国实际GDP增速回落至低于潜在增长率,美联储下调点阵图预期,恒生指数探底为交易经济陷入衰退导致加息预期放缓;3)18年10月,先是国内政策底夯实,市场回升后于19年初二次探底,届时美联储结束最后一次加息、缩表继续但斜率放缓、鲍威尔表态转鸽,恒生指数探底为交易紧缩预期放缓且接近尾声。

与历史3次经验对比,目前美国宏观环境尚未支撑海外“政策底”的形成:(1)美国经济内生动力强劲、就业市场紧俏,经济衰退预期尚不足以改变美联储收紧货币政策;(2)美联储当下首要任务是控制通胀,坚决紧的必要性强于以往;(3)美国金融市场流动性充裕且没有出现不稳定因素,还没有制约美联储收紧的掣肘。若9月美联储收紧斜率放缓,更可能成为海外“政策底”的信号,在此之前,需密切关注美国经济、通胀、金融市场的变化来确认“复合政策底”。

4美联储紧缩预期阶段性缓和,利用反弹切向价值

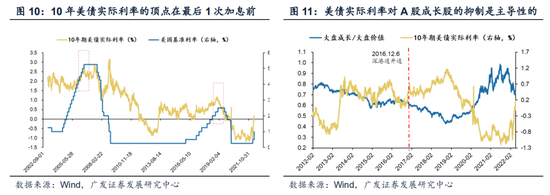

本轮美债利率或将上行至高于2018年峰值水平。综合经济、通胀、政策环境来看,当前更强劲的就业市场和薪资增速支撑内需、更高的通胀水平、更剧烈的货币政策收紧都将促使本轮美债利率将上行至高于2018年峰值水平(10年期名义利率3.24%、10年期实际利率1.17%)。

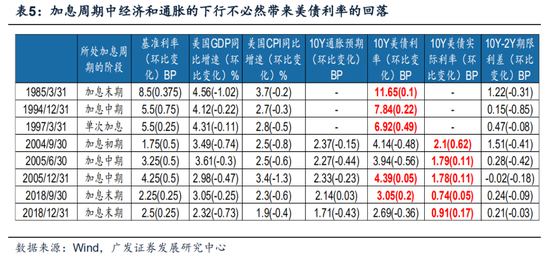

加息周期中经济和通胀的下行不必然带来美债利率的回落。部分投资者认为美债利率会在缩表落地后,因经济和通胀的下行而回落,但过去加息周期中,共有8个季度出现经济和通胀的下行,其中5次美债利率当季都是环比上行。在货币政策剧烈变化的阶段,利率走势经常出现与经济环境变化的阶段性背离。

今年美联储坚决紧缩对A股估值较高的股票形成了抑制。我们1月提出“稳增长影响价值、美债影响成长”。美联储加息周期中,10年期美债实际利率通常为持续上行趋势,顶部出现在最后1次加息落地前。我们在4.12《如何理解美债对A股风格的影响》中强调美债实际利率对A股成长股的抑制是主导性的。

美联储紧缩阶段性缓和支撑A股延续反弹,建议利用反弹继续切价值。短期美联储紧缩阶段性缓和引发的美债实际利率下行有助于A股成长股反弹,但由于6-7月美联储仍有快速紧缩,并且A股成长股中报业绩预期仍有压力,建议利用市场的反弹继续切向价值。我们重申大盘价值股处于底部区域,建议行业配置:1.高股息价值(火电/银行);2.“供需缺口”通胀受益资源/材料(煤炭/铜/钾肥);3.“旧式”稳增长发力(地产/消费建材/家电);4. 消费“稳增长”和疫后修复预期(互联网传媒/休闲服务)。而在成长股反弹中我们建议关注即期业绩占优的光伏硅料和景气较佳的CXO。

5

风险提示

疫情反复,经济不及预期,中美关系不确定。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>