越来越多的基金公司正参与细分赛道ETF的布局。据Wind数据统计显示,今年以来至4月29日,ETF的发行规模超过160亿元,大都是主题型ETF、行业ETF,且还有更多的主题ETF仍在路上。

首批碳中和ETF

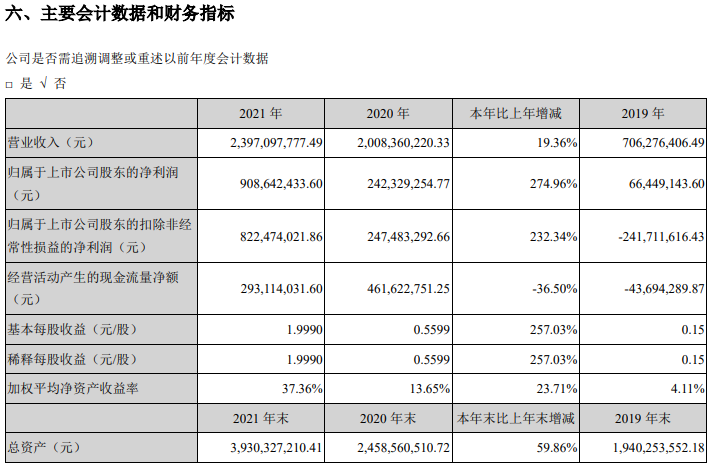

近日,易方达基金、招商基金、广发基金、富国基金、汇添富基金、南方基金、工银瑞信基金、大成基金8家基金公司一起上报中证上海环交所碳中和ETF,证监会目前已接收相关申请材料。

首批碳中和ETF上报注:Wind数据

记者发现,这是国内首批上报的碳中和ETF产品,其中,沪市、深市交易所各有四只产品。

据悉,中证上海环交所碳中和指数由上海环境能源交易所、上海证券交易所和中证指数有限公司共同研究编制,在1月底正式发布。相关基金集中申报,意味着上海碳市场和资本市场完成有机结合,对推动绿色金融发展意义重大。

公开信息显示,中证上海环交所碳中和指数定位于反映A股市场中对国家碳中和目标实现贡献较大的上市公司的整体表现。该指数主要是从传统高碳行业中减排潜力较大,以及新能源低碳两大领域来进行构建。

根据编制方案,中证上海环交所碳中和指数从沪深市场中选取业务涉及清洁能源、储能等低碳领域,以及传统高碳排放行业中减排潜力较大的合计100只上市公司证券作为指数样本,反映沪深市场中对碳中和贡献较大的上市公司证券的整体表现。

中金公司首席策略师王汉锋表示,从现在到2060年实现碳中和目标,中国的绿色投资可能需要139万亿元,对应到每年大概占整个GDP总量约2%左右。分时间段看,在2021年至2030年,为达到“碳达峰”,中国绿色投资年化需求约为每年2.2万亿元;2031年至2060年,为了实现“碳中和”中国绿色投资年化需求约为每年3.9万亿元。

业内人士也谈到,“碳中和”是长期的发展方向,具备较高的布局价值。目前基金行业内对绿色金融这一主题产品布局上积极性也较高,不仅是碳中和指数,相关其他涉及绿色金融的指数也被不少公司关注。

ESG主题加速发展

随着A股市场国际化进程的不断推进和投资者的日益成熟、理性,ESG投资已渐成趋势。越来越多的基金公司开始发力布局ESG投资领域,市场上的ESG基金也迎来井喷式增长。据不完全统计,截至去年年底,泛ESG的公募基金超过150只。

今年以来,ESG主题投资延伸至ETF基金。记者发现,富国中证500ESG基准ETF正在发行,该基金全称为富国中证500ESG基准交易型开放式指数证券投资基金,跟踪中证500ESG基准指数。

在此之前,跟踪沪深300ESG基准指数的ETF基金在年初发行。公开信息显示,华夏基金旗下华夏沪深300ESG基准ETF募集资金达到2.91亿元。

鹏华量化及衍生品投资部基金经理罗英宇表示,当前中国ESG投资市场刚进入初步阶段。ESG在实际投资中具备较大投资价值,适合投资者进行中长期投资。

罗英宇认为,ESG投资是长期投资中一个必须考虑的维度。经过研究发现,代表传统能源的S&P Global Oil指数、代表清洁能源的S&P Global Clean Energy指数2010年以来有着明显差异性的市场表现,但是代表全球ESG投资的S&P Global 1200 ESG指数与上述两者相比夏普比率更高。这表明ESG投资可能是作为一种独立的方法论体系存在,并不完全追随基本面、政策等相关传统驱动力量。

业内人士表示,随着双碳目标的持续推进和资本市场对ESG关注度不断提高,一个长达40年的新产业投资风口已经显现。据测算,2060年实现碳中和共需要约136万亿元投资,除政府出资外,需要引入大量社会资本,更多地依靠市场来发挥作用,无疑是一片蓝海。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>