原报道 | 房企交叉违约阴影

观点网跨过2021年,房地产行业债务风险仍远未解除,房企仍在“寒冬”中艰难自救。

据第三方数据显示,今年房地产包括境内债、美元债、信托到期回售量约达1.3万亿元,较2021年1.8万亿元有所缓解,仍属于较高水平。

但对房企而言,由于交叉保护条款存在,评级下调、单一债务违约等行为所触发其他债务加速到期,才是最大危机。

截至目前,包括佳兆业、花样年、当代置业、阳光100、阳光城、上置集团、中国奥园、祥生等房企,均陆续披露过境内外债务交叉保护的风险。

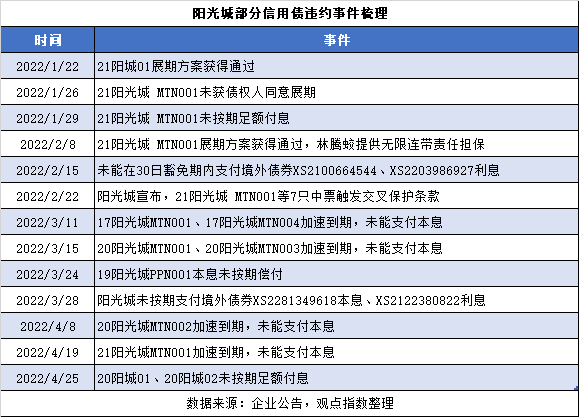

其中典型房企如阳光城,尽管于去年下半年成功展期部分美元债、境内公司债及ABS,但今年2月两只美元债未能兑付利息仍旧引发了多米诺骨牌效应。该公司在银行间市场的7只存续债券,以及交易所市场的6只存续债券均触发违约事件。

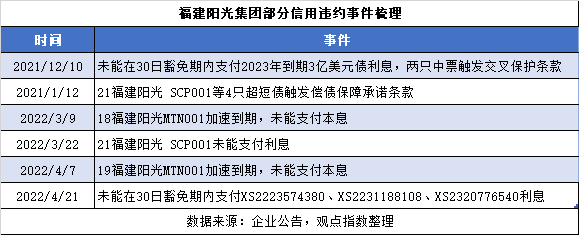

阳光城母公司福建阳光集团亦因去年12月美元债未付息,导致在银行间市场的两只存续债券触发交叉违约。4月25日阳光城新增两只公司债违约,包括加速到期在内本月该公司已披露3次违约事件。4月27日,另一笔非公开定向债务融资工具(PPN)也需付息。

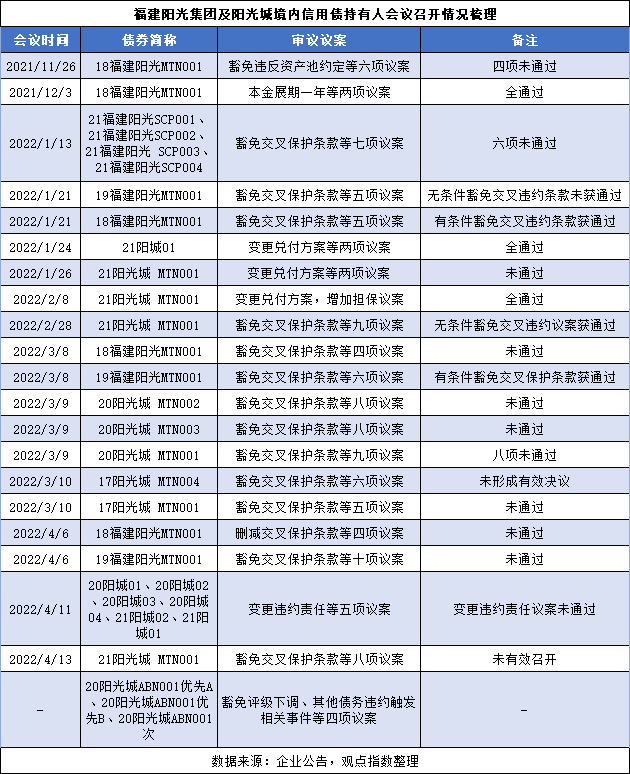

据观点新媒体不完全统计,今年以来阳光城及福建阳光集团约召开了18次境内信用债(未包括私募债部分)的持有人会议,多数议案均集中于寻求豁免交叉保护条款,以及制定合理展期计划等。

不过,上述议案最终通过率较低,预示着在债务重组这条路上,实控人家族与债权人的谈判仍将经历一段艰苦卓绝的历程。

循环违约路

两年前的永煤违约事件,曾让资本市场感受过交叉保护条款的风险冲击力。

如今,相当一部分房企对境内外债务所设置的交叉保护条款,也令它们陷入了连锁反应之中。

以阳光城为例,“21阳光城MTN001”在募集公告中约定的交叉保护触发情形包括:发行人及合并范围内子公司未能清偿到期应付本期中票或其他债务融资工具、公司债、企业债或境外债券本金或利息;任何银行贷款本金或利息,单独或累计总金额超过1亿元或近一年合并报表净资产5%。

若触发违约情形,发行人有5个工作日宽限期,相关召集人应筹备召开持有人会议;发行人可做出适当解释或提供救济方案,以获得持有人会议豁免相关违反规定。未获得足额表决权通过的,应在会议表决截止日次一日立即到期应付。

正因交叉保护条款具有极强的多米诺骨牌效应,早在2021年四季度阳光城已着手制定到期债务的展期方案,包括对“SUNSHI 10 02/12/23、SUNSHI 5.3 01/11/22、SUNSHI 10 1/4 03/18/2”共3只美元债提出要约交换,这些债券主要包含交叉保护条款;此外包括“18阳光04”“20华济建筑ABN001”“20阳光优”等也获得债权人同意展期。

进入2022年1月下旬,境内公司债“21阳城01”也成功将利息兑付日展期一年。这些债务变更兑付方案和达成交换要约,一定程度上避免了其他存续债触发违约条款。但随着到期兑付的数量增加,阳光城已开始面临压力。

1月26日,“21阳光城MTN001”召开2022年第一次持有人会议,未获得债权人通过利息兑付展期半年的方案;3天后即1月29日,该笔票据到期未偿付利息,自动进入5个工作日宽限期。

最终在林腾蛟提供无限连带责任担保承诺下,“21阳光城MTN001”于2月8日顺利通过展期方案,阳光城再一次惊险地避免了债务违约。

真正压垮阳光城债务展期工作的,是美元债“SUNSHI9.2504/15/23”以及“SUNSHI7.504/15/24”的利息兑付。这两只美元债实际上已于1月15日左右进入兑付期,阳光城未能在30日豁免期内支付共计2726.25万美元利息。

由此,美元债未按期兑付利息,正式构成违约事件。

2月22日,违约条款反噬作用显现。阳光城宣布,包括刚展期的“21阳光城MTN001”在内,银行间市场发行的7只中票均触发交叉保护条款。按照募集说明书约定,该公司需召开持有人豁免债务融资工具违反规定。

不过,自2月底以来,“21阳光城MTN001”“20阳光城MTN002”“20阳光城MTN003”“17阳光城MTN004”以及“17阳光城MTN001”陆续召开持有人会议,结果仍难言理想,对应债务融资工具本息应在会议表决截止日的次日加速到期。

据观点新媒体不完全统计,3月11日及3月15日,阳光城宣布有4只中票加速到期,并因无法按时支付本息而构成违约,共计本息约50.28亿元。于3月下旬还分别有1只PPN以及2只美元债未能按期偿付本息。

除此以外,4月8日及4月19日,“20阳光城MTN002”及“21阳光城MTN001”加速到期,本金达到13.3亿元。

其他公开债务也继续制造压力,包括年初展期完成的“21阳城01”在内6只公司债,在4月11日召开的持有人会议上未通过变更违约责任议案,涉及本金约58亿元;本金约6亿元的2020年第一期资产支持票据(ABN),将寻求豁免。

4月25日,阳光城再次宣布,“20阳城01”及“20阳城02”未能按期足额偿付本年度利息,两只债券将于当日开市起停牌。

相似的情况在母公司福建阳光集团身上重演,该公司最早于去年12月出现美元债违约,此后4只超短融、2只中票触发违约事件,其中中票均在3-4月份加速到期;4月21日,再新增3只美元债未支付利息,涉及本金合计5.95亿美元。

艰难的谈判

交叉保护条款在房地产企业融资过程中运用较为广泛。

以2019年为例,wind数据显示,房地产行业大约新增发行713只信用债,其中内含交叉保护特殊条款的信用债占124只,发行人包括宝龙、滨江、电建、富力、华发、华远、金科、新城、华夏幸福、蓝光发展、阳光城等。

按照一般情况,企业触发交叉违约事件时会自动启动保护机制,若能在约定时间内达成救济与豁免条件,就可以化解风险。但一方面豁免的条件相对苛刻,另一方面债权人在企业出现流动性困难时信心减弱,这也加剧了沟通谈判的难度。

“21阳光城MTN001”在募集说明书中约定,发行人在触发交叉保护情形发生之后有5个工作日的宽限,若在该期限内对债务进行足额偿还,则不构成违反约定;反之则应于宽限期届满的次一工作日向市场披露。

票据的持有人会议召集人应在宽限期届满后2个工作日发布召开会议的公告,并在发布后15个工作日召开会议。其中发行人可做出适当解释或提供救济方案,包括无条件豁免违反规定,或采取增加担保、提高票面利率、增加回售权等措施有条件豁免。

在最受关注的通过条件上,“21阳光城MTN001”约定,出席会议的债权人表决权需达2/3以上;同时,会议全部议案若均未获得出席人所持表决权的3/4以上通过,视同未获得豁免。

这意味着,任何一项议案未通过,都将导致发行人的债务加速到期。

观点新媒体不完全统计,进入2022年,阳光城及母公司福建阳光集团已对旗下中票、超短融、公司债累计召开18次持有人会议。其中绝大部分会议均是在2月新增美元债违约后召开,主要寻求豁免交叉保护条款以及债务展期,并为此提供增信措施。

4月11日,阳光城寻求将在交易所市场的“21阳城01”等6只公司债变更违约责任。这些公司债约定,发行人及合并范围内任何一笔债务出现本金或利息逾期未偿付,单独或累计总金额超过最近一年合并财报净资产的0.5%,且在触发以上情形之日起20个工作日内仍未足额偿付逾期本金或利息,则构成违约事件。

4月13日,“21阳光城MTN001”拟审议的议案,也包括变更保护条款的内容。具体而言,该中票计划将原触发情形中的“到期应付的其他债务融资工具、公司债、企业债或境外债券”删除,只保留本期中票,以及任何银行贷款或利息。

从最终的会议投票情况看,阳光城及福建阳光集团的议案大多保持了较低的通过率。

这种结果与去年11月展期境内外债务时存在较大差异,当时阳光城对总额7.47亿美元的3只境外债提供了诸如现金偿付、票面利率10.25%以及母公司提供担保,林腾蛟提供个人担保等条件,保证了展期顺利通过。

去年11月,有媒体援引阳光城内部人士说法称,林腾蛟对债务展期谈判很积极,所有债务都增加个人担保。

如今母公司福建阳光集团已面临较大不确定性,增信的保障有所下降。除了自身同样出现债务交叉违约,所持有的阳光城股份因股票价值持续下跌,导致被动平仓或司法冻结。截止到2月29日,阳光集团累计被冻结4.24亿股;3月21日,阳光集团所持阳光城1.29亿股被冻结。

林腾蛟则开始出现在法院被执行人名单之中,2月福州中院曾对他执行标的6亿。

根据4月20日阳光城公告,公司及控股子公司连续12个月内累计收到相关法院执行文书涉及正在执行的案件金额合计31.83亿元,另有合计约104.02亿元的事项正与金融机构或其他合作方进行谈判。

偿债来源探讨

阳光城于今年2月底披露,截止到2021年9月底,公司包括银行贷款、信用债券及资产证券化、其他融资在内的融资余额约为849.38亿元;其中1年内到期有息债务约247.98亿元,1-2年内到期有息债务365.67亿元,存在一定集中兑付的压力。

当时阳光城表态,正竭尽全力与存续公开债务持有人沟通豁免提前到期条款,但坦承面临“极大的挑战及压力”,数笔债务持有人众多,具有一定的沟通难度,“若最终未能得到豁免,公司将面临大规模债务交叉违约的极端情况。”

一位香港资本市场人士对观点新媒体指,阳光城实际上已正式违约,展期存在较大难度,基本需要走重组这条路。此前3月11日,福建阳光集团称,公司正评估资产和逾期现金流,制定整体重组计划。

正常情况下,房企的偿债资金来源主要是销售收入提升带动的经营活动现金流、货币资金,自身所拥有的可变现资产,以及直接、间接融资带来的外部资金。而一旦出现违约,这些渠道都将面临很大不确定性。

2021年阳光城全口径销售金额1838亿元,同比减少16%,目标完成度不足八成;权益销售金额约1177亿元,同比减少16%。阳光城提及,由于预售资金监管等原因,资金沉淀在项目公司层面,预售资金与信用债期限严重错配,难以抵消融资净流出。

同时于2021年前三季度,阳光城经营活动产生的现金流量净额下降4.7%至207.89亿元,主要受到银行业金融机构房地产贷款集中度管理制度等影响;融资活动产生的现金流量净额为-319.07亿元,主要系偿还大额有息债务所致。

作为偿债应急保障方案,房企必要时可以通过流动资产变现以补充偿债资金,而阳光城在这一途径上亦面临诸多限制。早在去年6月末,该公司披露受限资产主要包括存货、货币资金、长期股权投资、投资性房地产、固定资产等,账面价值合计1215.2亿元。

截至去年9月底,阳光城流动资产余额约3149.77亿元,主要是存货及货币资金,其中货币资金217.8亿元,同比下降45.43%,主要因偿还有息负债所致;存货2013.88亿元,同比增加1.23%,变现能力随市场下行而有所下降。该公司并未披露三季度流动资产受限情况。

阳光城曾表示,公司自2021年四季度以来的流动性遭受“前所未有的压力”,可动用资金受到严重影响,导致短期及长期偿债压力比较大。

相应的自救措施也在持续进行,阳光城今年以来频繁对外提及的措施包括处置资产、请求金融机构及政府支持等。

其中截止2月15日,该公司及母公司已处置包括兴业银行、正心谷旗舰基金等股权,以及佛山陈村、浙江永康、四川宜宾、上海梓光、上海臻百利、希尔顿酒店等20余项资产,累计已偿还债务逾450亿元。

销售进度层面则尚未恢复,观点指数发布的2022年1-3月房地产企业销售表现数据显示,一季度阳光城全口径销售额为140.6亿元,同比下降约50.37%。市场人士预计,今年疫情导致楼市销售节点有所推迟,随着多地调控放松以及购房需求积压,“小阳春”或将于5月底6月初出现。

中信建投也在研报中指,最近全国很多大中小城市已经吹响了房地产政策宽松的号角,主要目的还是在于呵护房地产下游消费者的置业信心,刺激低迷的房地产销售,让一些承受流动性风险压力的房企获得缓释。

但该行认为,本轮下行比之前更快更猛,疫情冲击之下居民收入和加杠杆能力承压,未来政策放松力度需要更为显著才能收获更好的效果。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>