财联社4月26日讯(记者 周晓雅)市场大跌,投资者信心尽失?来自非货ETF的数据,给出了另种信号。

随着一季报的披露,ETF市场的格局再次生变。在非货基金规模整体缩水的背景下,ETF市场规模环比微降3.38%,不过,ETF基金份额不降反升,“越跌越买”成为市场的共识。

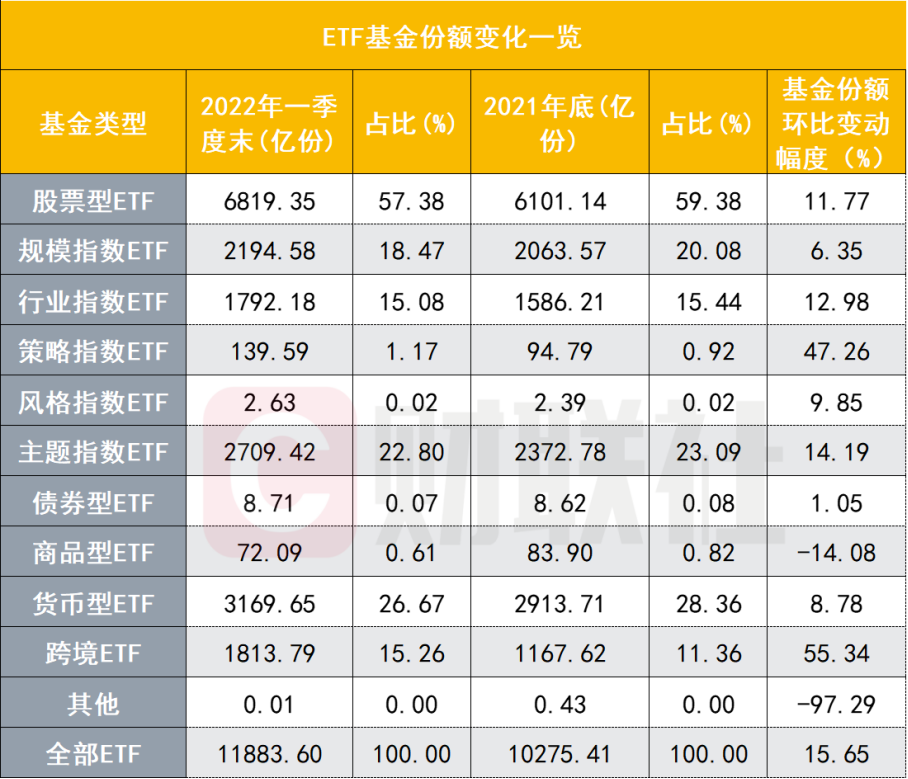

Wind数据显示,截至3月31日,ETF市场规模为1.37万亿元,较2021年底的1.42万亿元减少了478.60亿元。不过,从基金份额变动情况来看,截至今年一季度末,ETF基金份额合计达到1.19亿份,环比增长15.65%。

具体来看,一季度增幅最显著的是跨境ETF。截至3月31日,跨境ETF基金份额合计为1813.79亿份,环比增加55.34%,随着基金份额的增加,跨境ETF在全部ETF基金份额的占比也攀升至15.26%。拉长周期来看,这也是跨境ETF基金份额连续第7个季度的正增长。

占比最大的股票型ETF,在一季度获718.21亿份的净申购,合计基金份额达6819.35亿份,环比增幅为11.77%;值得一提的是,一季度,商品市场整体上行,商品型ETF赚钱效应显著,但该类基金份额则缩水至72.09亿份,环比下滑14.08%。

跨境ETF规模、份额双双上涨

截至一季度末,跨境ETF的规模达到1363.72亿元,在全部ETF中占比9.95%;较2021年底的1108.69亿元增长23%,增幅仅次于策略指数ETF。

规模增幅显著的背后,市场资金在一季度加大借道ETF抄底的力度,跨境ETF基金份额环比增加646.18亿份。

其中,热度最高的非互联网科技业ETF莫属。截至今年一季度末,华夏基金旗下的恒生互联网ETF的基金份额达到492.87亿份,在一季度,该基金获得162.58亿份的净申购。

公开资料显示,恒生互联网ETF的跟踪标的为香港恒生互联网科技业指数,成分股包括阿里巴巴、美团、腾讯、快手、京东、小米、网易、中芯国际、联想、金蝶国际软件等企业个股。

截至2022年3月31日,恒生互联网ETF的基金份额净值为0.4741元,一季度份额净值增长率为-16.84%,同期经估值汇率调整的业绩比较基准增长率-16.61%。

作为该产品基金经理,徐猛在一季报中表示,受超额货币发行及供应链中断的影响,美国继续面临通货膨胀压力,俄乌冲突以及部分国家对俄罗斯的经济制裁,导致能源、食品价格的大幅上涨,或将进一步推高美国通胀,美联储在1季度加息0.25%。

同时,国内疫情出现较大幅度反弹,消费增速下降,国内经济增长面临较大压力,政府正积极推出稳增长政策。因此,中国香港市场受到境外发达市场和A股市场的共同影响,受退市担忧的中概股出现大幅下跌,带动香港科技股的下跌,1季度恒生互联网科技业指数下跌15.93%。

成立于去年1月26日,恒生互联网ETF在短短一年多时间内,从75.55亿份的发行份额迅速攀升,在今年一季度一度突破500亿份关口,最高达527.35亿份,资金抄底境外市场的热情可见一斑。

此前,恒生互联网ETF披露的2021年年报显示,截至2021年12月31日,个人投资者持有该基金259.11亿份,占总份额比例的78.45%;机构投资者持有65.77亿份,占总份额比例19.91%。在其前十大持有人中,出现两位自然人陈栗和陈泽鑫,分别持有1.05亿份、8366.63万份,如果以2021年12月31日收盘价计算,则陈栗共持有超6000万元的恒生互联网ETF,陈泽鑫的持有规模约4785万元。

除此以外,还有4只跨境ETF一季度净申购份额超40亿份,分别是易方达基金旗下的中概互联网ETF、华夏基金旗下的恒生科技指数ETF、易方达基金旗下的H股ETF、华泰柏瑞基金旗下的恒生科技ETF,一季度依次被增持85.69亿份、79.12亿份、45.81亿份、41.15亿份。

不过,也并非所有的港股市场ETF都获得净申购。截至今年一季度末,市场共有7只跨境ETF的基金份额环比出现下降,其中有6只均为投资港股市场的ETF。

拉长周期来看,早在2021年3月底,全市场28只跨境ETF的基金份额合计为440.15亿份。而在一年后,全市场跨境ETF数量增加至64只,基金份额随之增加至1813.79亿份,同比增长312.08%。事实上,自2020年二季度末起,跨境ETF基金份额已经连续7个季度实现增长。

中金公司表示,观察ETF各类产品2022年一季度每天累计资金净流入,可以发现股票产品累计资金净流入先升后降,进入二月资金流入明显放缓。截止一季度末,股票产品累计净流入567亿元。跨境产品累计资金净流入则持续走高,截止一季度末产品累计资金净流入430亿元。

不过,在一季度表现亮眼的商品型ETF则出现规模、份额双降的情况。截至3月31日,商品型ETF的规模为263.61亿元,环比减少8.55%;商品型ETF的基金份额合计为72.09亿份,环比减少14.08%。

头部效应依然显著,5家非货ETF头部公司瓜分近六成份额

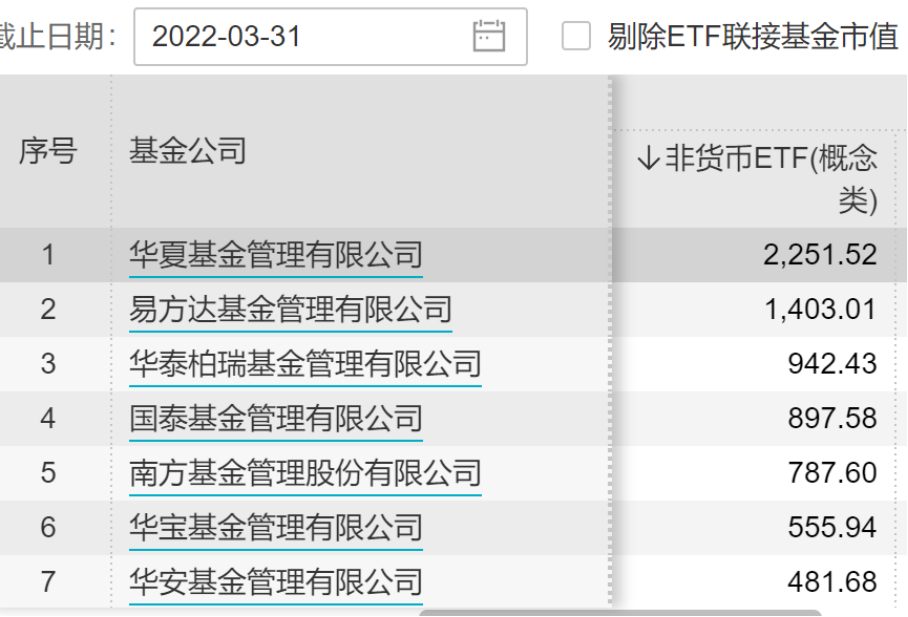

从基金公司的口径来看,Wind数据显示,截至3月31日,华夏基金以2251.52亿元的非货ETF规模领跑市场,其次是易方达基金和华泰柏瑞基金,规模分别为1403.01亿元、942.43亿元。

此外,还有国泰基金、南方基金、华宝基金等3家基金公司的非货ETF规模在500亿元以上,华安基金、广发基金等2家基金公司非货ETF规模超过400亿元,天弘基金、博时基金。嘉实基金、汇添富基金等3家基金公司非货ETF规模超过300亿元。

整体来看,ETF市场头部格局整体较稳定,与上一季度末相比,排名前三的基金公司名次并未发生变化。截至3月31日,排名前五家基金公司合计非货ETF规模为6282.14亿元,在非货ETF总规模中比占59.67%,排名前十家基金公司合计非货ETF规模为8483.27亿元,在非货ETF总规模中占比80.57%。

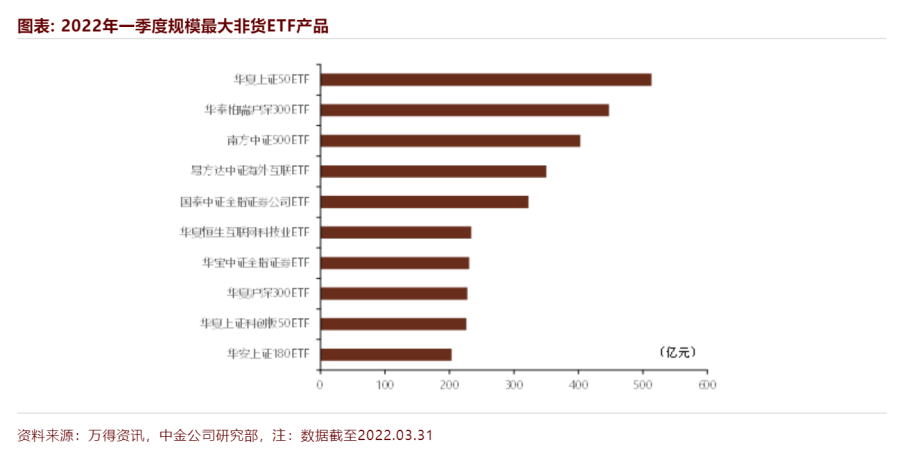

具体到单只产品,截至一季度末规模最大的是华夏基金旗下的华夏上证50ETF,规模达513.32亿元;其次是华泰柏瑞沪深300ETF、南方中证500ETF,规模分别是447.38亿元、402.81亿元,易方达中证海外互联ETF以350.1亿元的规模排名市场第四。

中金公司研报表示,观察2022年一季度被动产品规模,可以发现ETF规模最大产品整体差异有所下降,前十产品规模差异较此前有所下降。规模最大产品前三名依然为宽基指数相关产品,规模排名第四产品以港股为投向。