恒瑞医药跌停,市值失守2000亿:四季度交史上最差成绩单,一季度同比依旧下滑,业绩拐点仍未出现

来源:市值风云

恒瑞医药自2000年上市以来首次年度营业收入负增长;公司重金砸62亿研发再创新高,押注未来。

作者|木盒

编辑 |小白

2022年4月22日晚,恒瑞医药(600276.SH)同时公布了2021年业绩和2022年业绩1季度业绩,均不及预期。截至今日午间收盘,公司股价已经徘徊在跌停板上,目前市值1895亿,没有了4000亿,也没有了2000亿。午后开盘,很快封住跌停。

上市20多年最差财报?

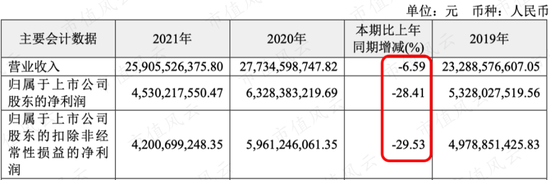

2021年营业收入为259亿,同比减少6.59%,这是恒瑞医药自2000年上市以来营业收入首次负增长。

(2021年业绩)

2021年扣非归母净利润为42亿,同比减少29.53%,这也是恒瑞医药上市以来首份营收与净利润均同比降低的年报。

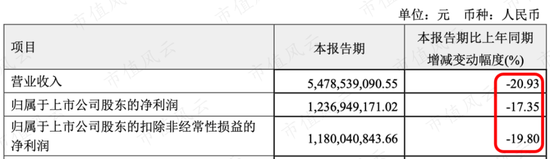

2022年1季度营收和净利润延续下降趋势:营业收入同比减少20.93%,扣非归母净利润同比减少19.80%。

(2021年1季度业绩)

恒瑞医药今日跌停,股价也经历了一波过山车,自2020年底最高点97.16元/股,下跌到如今29.70元/股。

(市值风云APP)

特别是2021年第四季度,恒瑞医药交出了最差的成绩单:单季净利润仅为3.23亿,同比下降84.39%;扣除政府补助和投资收益等非经常性损益后的净利润是0.52亿,同比下降97.16%!

(单季财务数据,来源wind)

2021年8月20日,风云君已对恒瑞医药半年报做了分析——《恒瑞医药跌停带崩医药股!近十年业绩首次无增长,孙飘扬再出山公司陷裁员传闻》。

那时候只是增收不增利,而下半年则是营收利润双双下滑,行业的冬天,远比想象的冷,影响因素复杂众多。

产品降价是主因

最主要原因依然是:集中带量采购和医保谈判产品的大幅降价!

2021年上半年,仿制药收入占比60%,创新药收入占比40%,仍以仿制药为主,但创新药收入同比增长43.80%。

有人认为恒瑞医药创新药增长能弥补仿制药的减少,所以公司收入依然能保持正增长。

然而,中国的创新药创新同质化比较严重,只要不是独一的品种,均有可能收到医保谈判的降价影响。

比如国内PD-1单抗已有8款上市,其中国内6款,进口2款。

据西南证券统计,国内已经有85个企业研发或合作研发了PD-1产品,预计未来2~3年国内上市的PD-1单抗将达到15个,竞争白热化。

因为国内药企基本都是沿袭国外的已有热门靶点做,更多是“me-too”“me-better”,甚至是“license in”,而不是真正的创新“first-in-class”。

恒瑞医药的仿制药,进入国家带量采购共有28个品种,中选18个品种,中选价平均降幅73%。

但创新药也不例外,主要产品PD-1单抗(卡瑞利珠)进入国家医保谈判,降价幅度高达85%,另一产品艾司氯胺酮降价幅度达68%。

2022年1月1日《国家基本医疗保险、工伤保险和生育保险药品目录(2021年)》正式实施,医保共对117种药品进行了谈判,94种谈判成功,其中目录外85个独家药品谈成68个,平均降价61.71%。

这对于医药公司而言,维持利润增长的挑战不小。

成本费用增加

2021年,各项成本都在增加,比如原辅材料价格上涨,还有电价、蒸汽费用等能源价格也持续上涨。

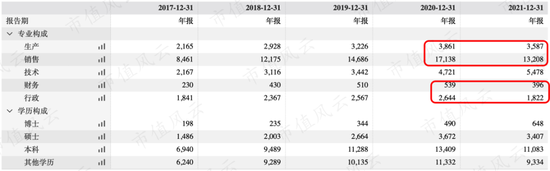

而且此前恒瑞医药对行业判断太乐观,招了很多人,导致运营和人员成本高企。比如2020年销售人员搞到了1.7万人,2021年不得不优化到1.3万人。

(除了研发人员,其他人员都被优化)

用恒瑞医药的话说就是,员工数量、机构设置与业务发展规模不匹配。不仅是普通员工,近一年多名高管也有职位变动:

(1)2021年7月董事长、总经理周云曙辞职;

(2)2021年11月财务总监周宋辞职,但仍在公司工作;

(3)2022年2月副总经理张月红女士辞职;

(4)2022年4月副总经理邹建军女士辞职,随后去了君实生物担任执行董事、副总经理并担任全球研发总裁。

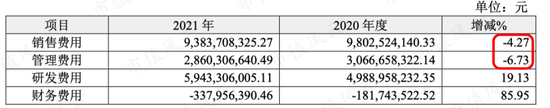

营业收入减少,也不得不裁员缩减费用,因而相对应销售费用和管理费用都少了。

(2021年费用情况)

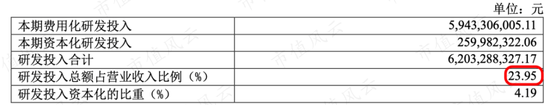

研发方面依然重砸62亿

恒瑞医药只有研发人员和研发费用是增加的,2021年研发投入高达62亿(比2020年增加了12亿),占当期营业收入约24%,其中费用化研发投入为59.43亿,资本化2.6亿。

在集采和医保谈判的压力之下,恒瑞医药依然坚定加大研发投入,值得肯定和钦佩!

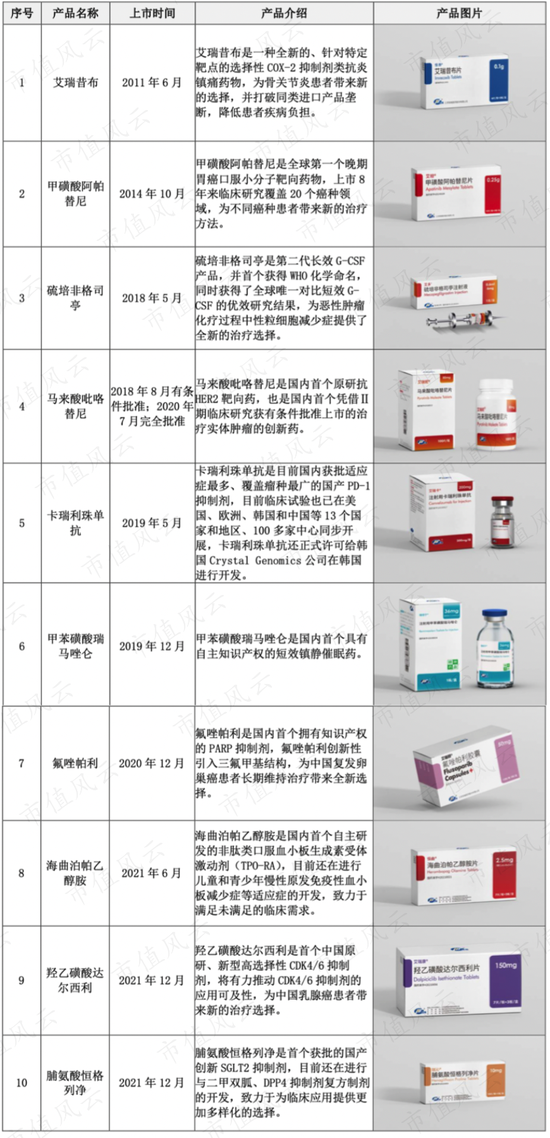

2021年,恒瑞医药自主研发的创新药海曲泊帕乙醇胺片、脯氨酸恒格列净片、羟乙磺酸达尔西利片获批上市,已上市创新药增至10款,位居国内同行业前茅。

(恒瑞已上市十款创新药)

除科技创新外,国际化是恒瑞医药另一战略,2021年海外研发投入12.36亿,占总体研发投入比例为19.93%。

海外研发团队共170多人,其中美国团队104人,欧洲团队50人,从这也可以看出恒瑞国际化市场方向是欧美。

不过国际化现在依然是投入期,远远没到回报期,即短期投入和产出不匹配,加大利润压力。

2017年-2021年海外收入分别为6.37亿、6.51亿、6.32亿、7.58亿、6.16亿,其中2021年海外收入同比减少20%,而海外研发投入是海外收入的两倍多。

这说明恒瑞医药国际化战略推进依然没有太大效果。

尤其是2022年初信达生物PD-1在美国上市受挫,更是加大了国内药企国际化的悲观因素。

风云君认为恒瑞医药的业绩拐点依然没到,因为政策和国际化两个负面因素依然没有改变,而成本和费用却是不折不扣在增加。

庆幸的是,恒瑞医药依然加大研发,这也是走出困境的唯一希望。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>