来源:陈果A股策略

核心摘要

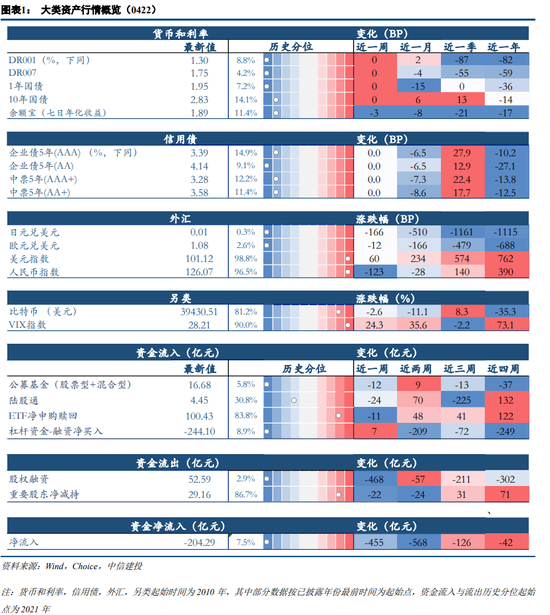

l宏观流动性与资金价格

1.近一周央行公开市场累计净回笼100亿元。4月18日-4月22日,央行累计投放500亿元,累计回笼600亿元,合计净回笼100亿。其中,逆回购投放500亿,到期600亿元。未来一周,逆回购到期500亿元。

2.近一周银行主要资金利率下行。截至4月22日,R007和DR007均价为1.72%和1.54%,较前一周变化-15.59bp和-18.94bp; R001和DR001均价1.27%和1.26%,较前一周变化-13.00bp和-8.64bp。国债收益率分化,期限利差扩大。截止至4月22日,一年期国债收益率和十年期国债收益率分别为1.9542%和2.8409%,较前一周变化-3.76bp和8.31bp;期限利差(10Y-1Y)为88.7bp,较前一周上升12.1bp。

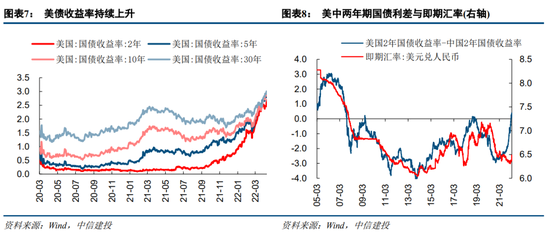

3.各期限美债收益率持续上升。中美利差上升,人民币贬值。至4月22日,中美两年期国债利差为39.42bp,较前4月18日上升21.77bp,美元兑人民币为6.49,单日调降近500点,创一年来最大降幅。

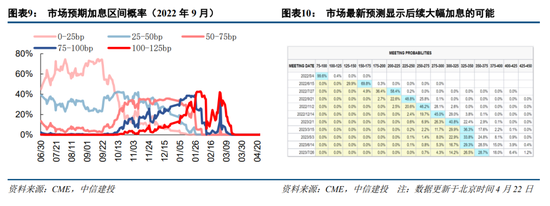

4.通胀预期不断上升,美联储继续强化5月加息50BP预期。在美联储鹰派基调大棒的打压下,通胀预期仍不断上升,联储官员继续鹰派表态。联储主席布拉德提出了1994年以来首次加息75个基点的建议。鲍威尔也表示将于5月FOMC会议讨论加息50个基点,不排除未来同等幅度加息可能。

l微观流动性与资金供求

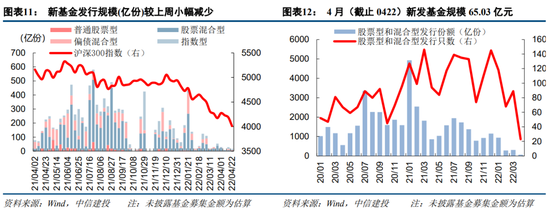

1.新基金发行周度小幅减少,月度持续低迷。本周有10只股票型和混合型公募基金完成发行,其中股票型基7只,混合型基金3只,发行份额约9.67亿。触及预警线和清盘线的私募基金数量占比持续攀升。截止4月22日,私募全市场净值位于0.7以下、0.7-0.8、0.8-0.85的基金占比分别升至5.08%、6.17%和4.20%,较上周分别上升0.46pct,0.41pct和0.15pct。

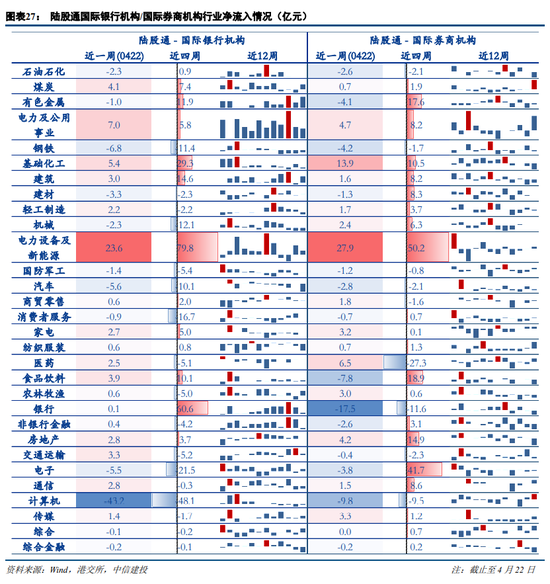

2.近一周北向资金小幅流入。本周累计净流入4.45亿,其中国际银行机构流出21.7亿、国际券商机构流入17.7亿,亚太和中资机构流出-1.8亿。本周北向资金分散加仓多个行业板块。国际银行机构大量减持计算机板块,而国际券商机构持续加仓电力设备及新能源和基础化工板块。个股方面,外资持续回流多只前期重仓蓝筹股。宁德时代和贵州茅台获连续加仓,东方财富和招商银行遭外资大量抛售。

3.杠杆资金在多个行业大幅流出,其中电力设备及新能源、医药、有色金属等板块流出最多。近一周,银行(6.07亿)获杠杆资金净增持遥遥领先;电力设备及新能源(-25.08亿)、医药(-20.66亿)、有色金属(-18.88亿)遭大量卖出。

l风险提示:数据统计存在误差;政策不及预期;经济下行超预期

1. 宏观流动性与资金价格

1.1 国内市场

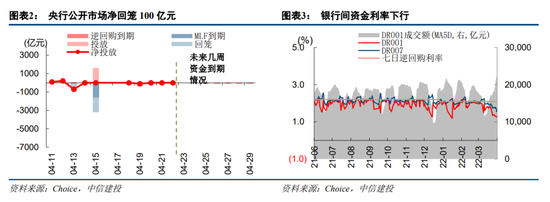

近一周央行公开市场累计净回笼100亿元。4月18日-4月22日,央行累计投放500亿元,累计回笼600亿元,合计净回笼100亿。其中,逆回购投放500亿,到期600亿元。未来一周,逆回购到期500亿元。

近一周银行主要资金利率下行。截至4月22日,R007和DR007均价为1.72%和1.54%,较前一周变化-15.59bp和-18.94bp; R001和DR001均价1.27%和1.26%,较前一周变化-13.00bp和-8.64bp。

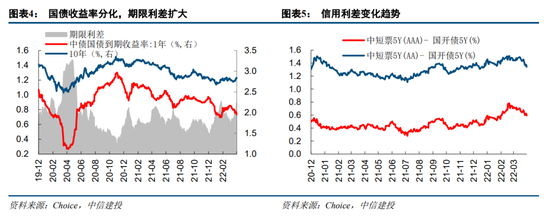

国债收益率分化,期限利差扩大。受国内宏观环境影响,国债收益率走势分化,短端下行,长端上行。截止至4月22日,一年期国债收益率和十年期国债收益率分别为1.9542%和2.8409%,较前一周变化-3.76bp和8.31bp;期限利差(10Y-1Y)为88.7bp,较前一周上升12.1bp。

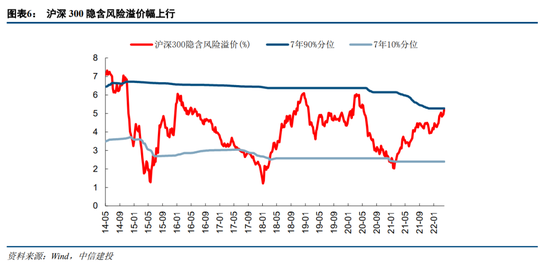

沪深300隐含风险溢价大幅上行,逼近7年90%分位。截至4月22日,沪深300隐含风险溢价为5.3%,较前一周上升30.49bp。创年内最高,逼近7年90%分位。

1.2国际市场

各期限美债收益率持续上升。加息预期下流动性环境收紧对美债利率形成推升效果,截至4月22日,2年期、5年期、10年期、30年期分别较4月18日变动26bp、15bp、5bp、0bp至2.72%,2.94%,2.90%和2.95%。5年期和10年期美债收益率曲线出现倒挂。

中美利差上升,人民币贬值。至4月22日,中美两年期国债利差为39.42bp,较前4月18日上升21.77bp,美元兑人民币为6.49,单日调降近500点,创一年来最大降幅。

通胀预期不断上升,美联储继续强化5月加息50BP预期。在美联储鹰派基调大棒的打压下,通胀预期仍不断上升,联储官员继续鹰派表态。本周一,有“鹰王”之称的圣路易斯联储主席布拉德提出了1994年以来首次加息75个基点的建议。他表示美联储需要迅速采取行动,在今年将利率提高到3.5%左右,并多次加息半个百分点,不应排除加息75个基点的可能性。周四,鲍威尔公开讲话也意料之中的持续放鹰。他表示抑制通胀绝对必要,将于5月FOMC会议讨论加息50个基点,不排除未来同等幅度加息可能。目前市场预期全年可能要加息275BP,其中6月不排除单月加息75BP的可能性。

2. 微观流动性环境与资金供求状况

2.1 增量资金

公募基金

新基金发行周度小幅减少,月度持续低迷。本周有10只股票型和混合型公募基金完成发行,其中股票型基7只,混合型基金3只,发行份额约9.67亿。Wind数据显示,以基金发行截止日作为统计口径,截至4月22日,2022年新发股票型和混合型基金共298只,新基金发行份额累计1606亿元,较去年同期大幅下降。4月新发股票型和混合型基金共23只,发行份额累计65.03亿元。

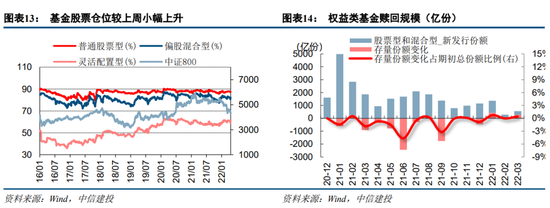

近一周股票型仓位小幅上升。截至2022年4月22日,普通股票型仓位87.51%;偏股混合型仓位82.34%;灵活配置型61.03%。仓位较上周分别变动0.18pct,1.34pct和1.18pct。

3月权益类基金赎回压力较小。据Wind数据统计,2022年2月存量基金净申购规模约-7.83亿份, 3月为260.48亿份,与2月份相比赎回压力较小。

私募基金

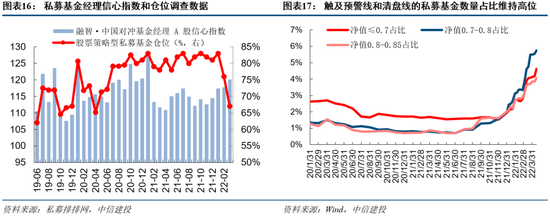

外围加息落地,地缘政治事件基本解决,私募基金经理信心指数上涨并创出年内新高。私募排排网数据显示,2022年4月融智·中国对冲基金经理A股信心指数为120.11,环比上涨7.31%。其中4月股票主观多头策略型私募基金的平均仓位为67.00%。对于接下来2022年4月份行情的看法,其中43.68%的基金经理是持乐观态度,仅7.9%的基金经理对4月行情持悲观态度。此外还有27%的基金经理计划增仓。

触及预警线和清盘线的私募基金数量占比持续攀升。由于疫情、地缘政治危机等不确定因素扰动,市场持续调整,股票多头策略私募产品净值回撤幅度相对较大。截止4月22日,私募全市场净值位于0.7以下、0.7-0.8、0.8-0.85的基金占比分别升至5.08%、6.17%和4.20%,较上周分别上升0.46pct,0.41pct和0.15pct。

北向资金:陆股通

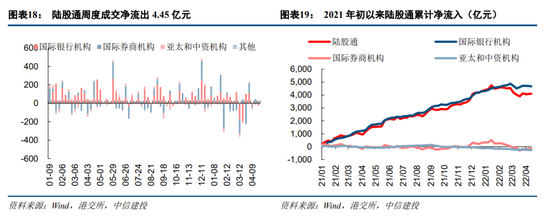

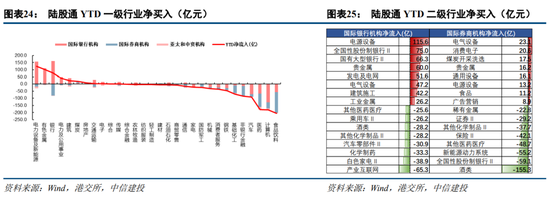

近一周北向资金小幅流入。本周累计净流入4.45亿,其中国际银行机构流出21.7亿、国际券商机构流入17.7亿,亚太和中资机构流出-1.8亿。截至4月22日,2022年北向资金净流出230.33亿,其中国际银行机构流入390.02亿,国际券商机构流出448.86亿,亚太和中资机构流出124.64亿。

【行业流向】

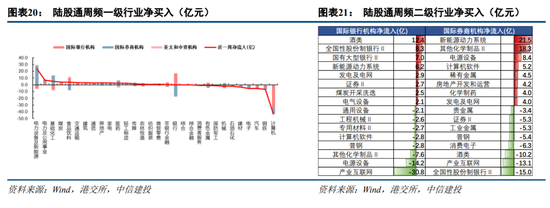

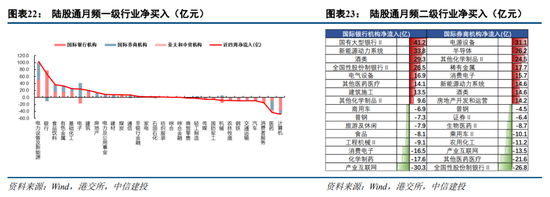

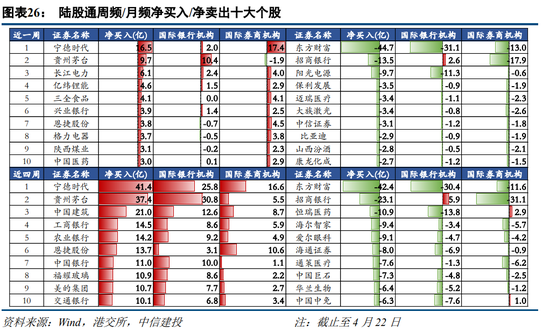

本周北向资金分散加仓多个行业板块。国际银行机构大量减持计算机板块,而国际券商机构持续加仓电力设备及新能源和基础化工板块。国际银行机构增持金额排名较前的行业是酒类(12.4亿)、全国性股份制银行(8.3亿),减持金额排名靠前的是产业互联网(-30.8亿)、电源设备(-14.2亿)。国际券商机构增持金额排名较前的行业是新能源动力系统(21.5亿)、其他化学制品(18.3亿),减持金额排名靠前的是全国性股份制银行(-15.0亿)、产业互联网(-13.1亿)。个股方面,外资持续回流多只前期重仓蓝筹股。宁德时代(16.5亿)和贵州茅台(9.7亿)获连续加仓,东方财富(-44.7亿)和招商银行(-13.5亿)遭外资大量抛售。

【个股流向】

股票型ETF

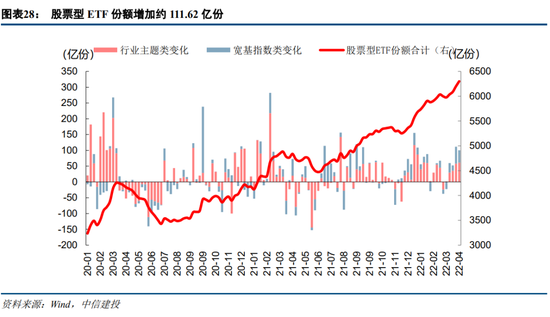

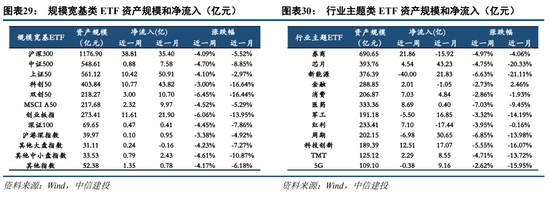

股票型ETF份额较上周增加约100.43亿份。分类看,宽基指数类增加约38.95亿份,行业主题类增加约61.48亿份。其中,金融和券商类ETF份额增加较多,公共事业和新能源类有所减少。

本周规模宽基类ETF和行业主题类ETF均流入较多。截止至4月22日,跟踪沪深300的ETF资金净流入38.81亿元,跟踪中证500的ETF资金净流入0.88亿元,跟踪上证50的ETF资金净流入10.42亿元。行业主题ETF来看,流出规模较大的分别是新能源主题ETF(-40.00亿),周期主题ETF(-6.98亿元)。

杠杆资金:融资融券

【总体情况】

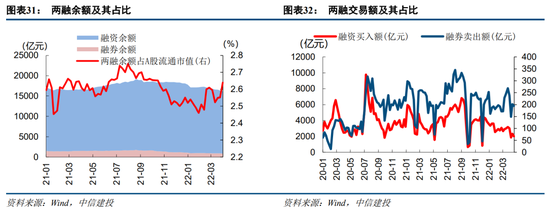

两融余额连续七周下降。近一周(至0422)两融余额16139.43亿元,较上周减少约252.38亿元;两融余额占A股流通市值2.59%,较上周上升0.09pct。两融交易额2209.35亿元,占A股成交额6.83%,较上周下降0.16pct。

【行业流向】

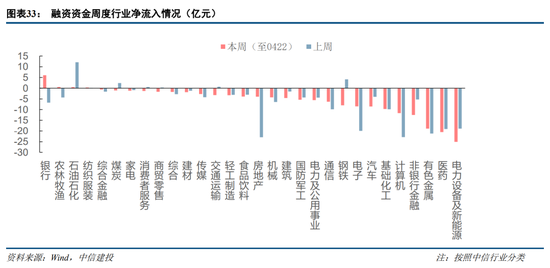

杠杆资金在多个行业大幅流出,其中电力设备及新能源、医药、有色金属等板块流出最多。近一周,银行(6.07亿)获杠杆资金净增持遥遥领先;电力设备及新能源(-25.08亿)、医药(-20.66亿)、有色金属(-18.88亿)遭大量卖出。

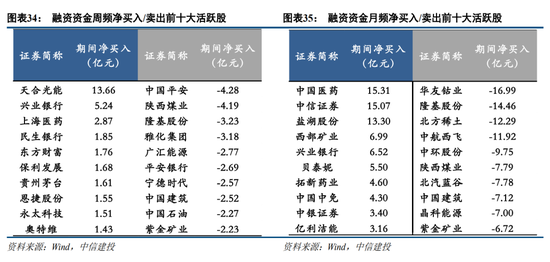

【个股流向】

2.2资金需求

股权融资

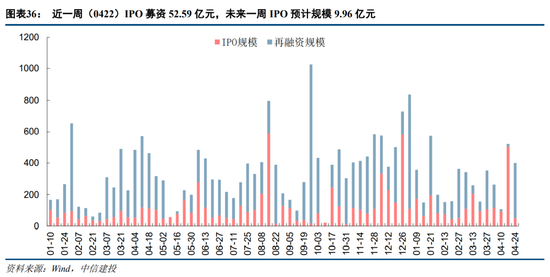

近期股权融资规模较大幅减少。按发行日划分,近一周(至0422)股权融资规模共399.78亿元,较上周减少120.96亿元,其中IPO融资52.59亿元。预计未来一周(0425-0501)将有3只新股将进行网上发行,预计募资总额9.96亿元。

产业资本和限售解禁

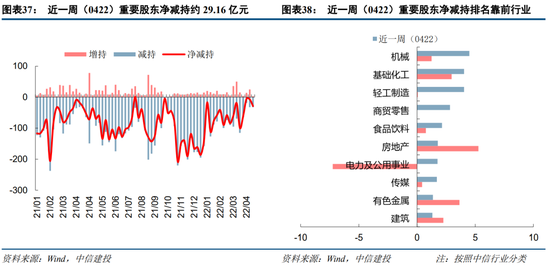

近期净减持规模有所增加。至4月22日已有披露,近一周重要股东净减持29.16亿元,较上周增加仅21.92亿元。净减持金额较高的行业包括机械、基础化工、轻工制造等。

本周限售解禁规模较大。近一周(至0422)限售解禁规模约1015.34亿元,未来一周规模约517.91亿元,较本周规模有所下降。未来一周解禁规模较大的个股包括财通证券(约81.53亿),拉卡拉(约68.56亿),浙江建投(约51.80亿)。

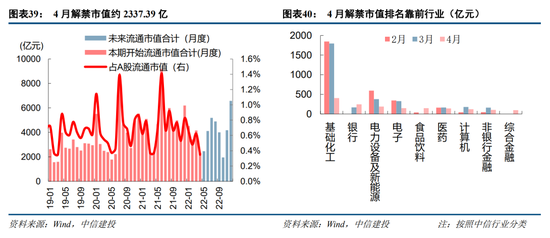

4月解禁规模预计为2337.39亿元,主要集中于基础化工(约404.29亿),银行(约248.01亿),电子设备及新能源(约188.33亿)、电子(约149.16亿)、食品饮料(约148.42亿)行业。

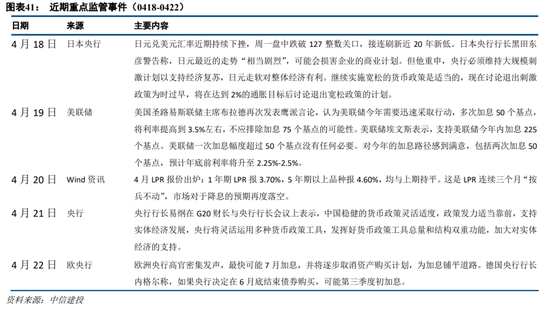

3.近期重点监管事件

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>