随着一季报的披露,多位明星基金经理加大对港股的布局,甚至有些重仓互联网龙头。

好多人来问港股是不是机会来了?要不要跟风抄底中概股?

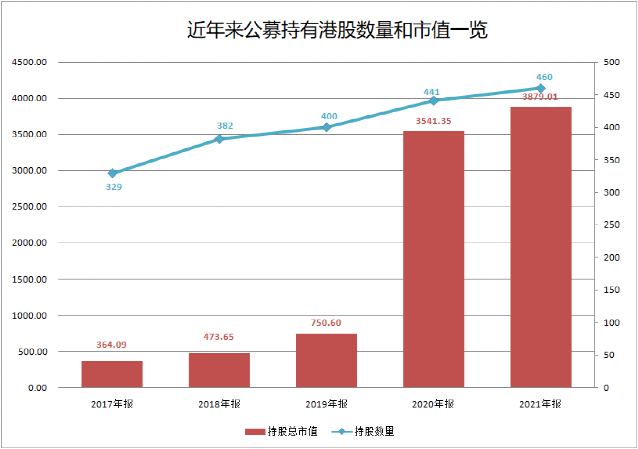

事实上,从数据上看,近些年,公募是持续加大对港股布局的。

截至2021年报,公募投资港股总市值已经接近3900亿元,近5年实现了10倍的增长。

来源:iFinD

此外,从新发基金来看,港股通标的也成为主动权益类新基金投资的标准配置。

截至4月16日,今年新发的281只主动权益类基金中(份额合并计算),246只基金将港股纳入投资范围,产品数量占比为87.54%,比去年全年提升了8.63个百分点。

为什么公募开始频频布局港股?

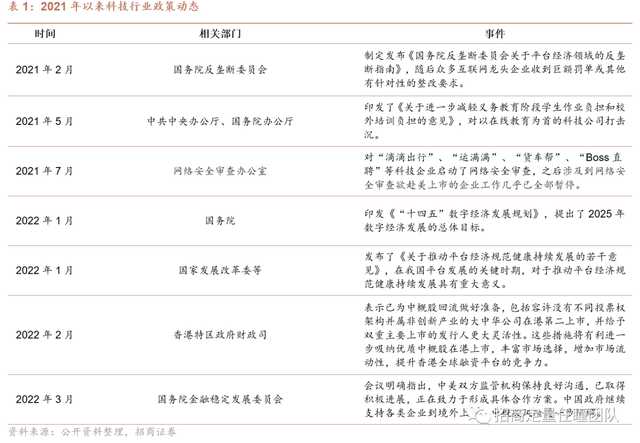

1、政策底初现

受政策和地缘政治等因素影响,2021年以来,港股市场走势偏弱。

但是在强监管手段下,港股科技行业已经逐步被规范整改,大多数利空政策已经被市场预期。2022年以来,相继出台多项利好政策,港股逐步出现回暖迹象。

港股回购潮出现。

2022年一季度进行回购的港股上市公司数量同比增长41家(或同比增加56.16%),回购总量同比增长99.6%,回购总金额同比增长259.05%。

2、稀缺板块与A股形成互补

港股的供给端以中国内地上市公司为主,超过80%的市值权重来自内地公司。

港交所顺应新经济发展趋势,允许同股不同权、未有利润或收入的生物科技公司、二次上市公司等三大类公司上市,港股有A股较为稀缺的新经济和生物医药公司等,都为公募投资提供了丰富和差异化的选择。

3、估值仍处低位,AH溢价逐步走高

恒生沪深港股通AH溢价指数追踪在内地和香港两地同时上市的股票(内地称A股,香港称H股)的价格差异。

该指数越高,代表A股相对H股越贵(溢价越高),反之,指数越低,代表A股相对H股越便宜。

当前时点下,港股资产的价格处于低估状态,相对于A股资产具有更高的性价比。

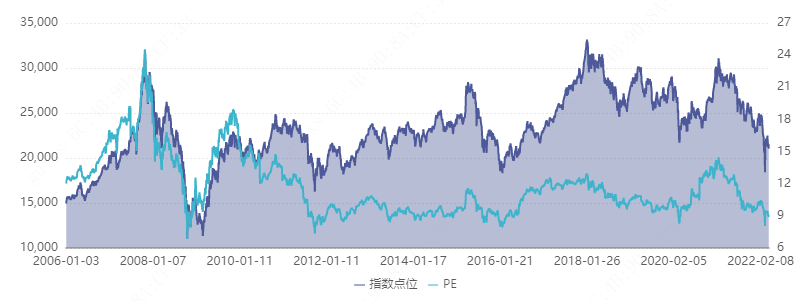

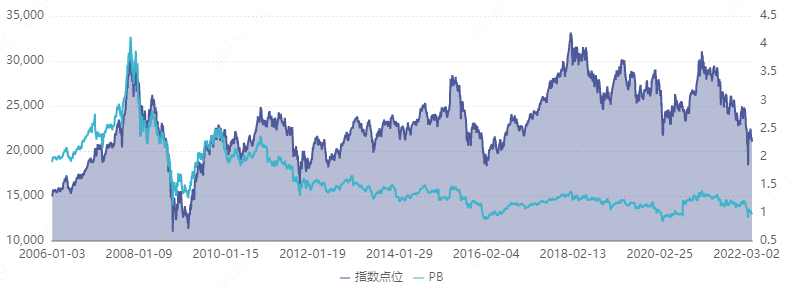

恒生指数市盈率9.71,市净率0.98,均处于历史地位。

来源:iFinD,截至20220419

来源:iFinD,截至20220419

来源:iFinD,截至20220419

2022年以来,抄底资金正在不断流入港股。截至3月10日,今年以来45只港股主题ETF合计流入资金263亿元。

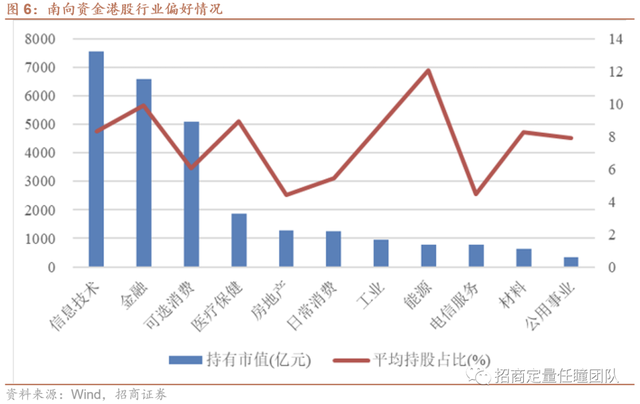

从南向资金的行业配置看,信息技术行业是热门偏好。

Wind统计显示,2021年末,港股资讯科技业上市公司的总市值规模合计达到129743.1亿港元,超过金融业的71585.2亿港元;资讯科技业市值占比升至30.4%,超过金融业的16.7%,成为港股市场上规模占比最大的行业。

做科技板块投资,有这么一个指数,涵盖海内外上市的制造业科技龙头。

中证沪港深科技龙头指数(简称SHS科技龙头指数)。

该指数从沪港深三地市场选取50只市值较大、市占率较高、研发投入较多的科技领域龙头上市公司证券作为指数样本,以反映沪港深交易所科技龙头上市公司证券的整体表现。

成分股主要以科技领域的龙头为筛选标的,包括了选取通信设施、硬件设备、软件服务、互联网和医药等细分领域。

来源:中证指数公司

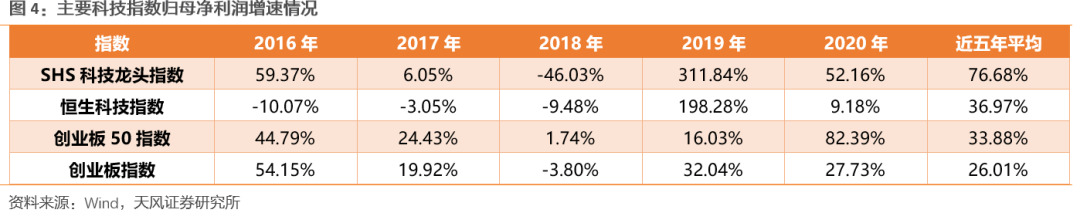

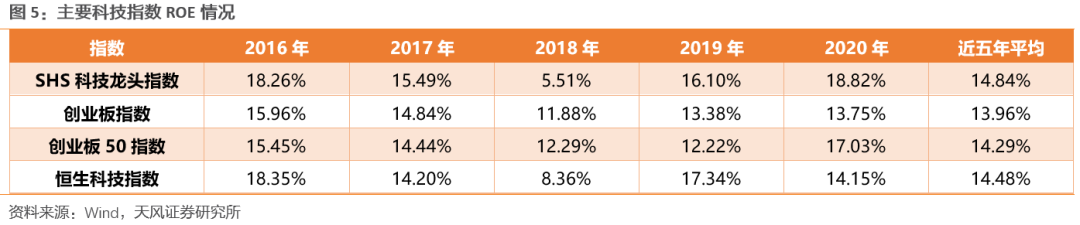

与恒生科技指数、创业板50指数、创业板指数的成分股相比,SHS科技龙头指数不管是在归母利润的增速,还是ROE方面,均是领先的。

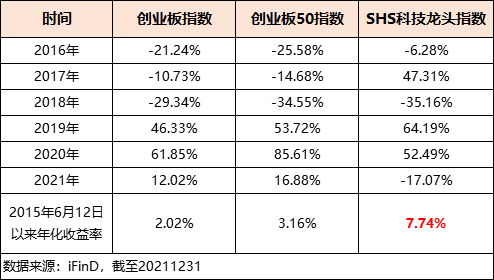

指数表现来看,2016年以来,无论是绝对收益率还是超额收益率,SHS科技龙头指数均表现较佳,跑赢创业板50、创业板指等主要科技指数。

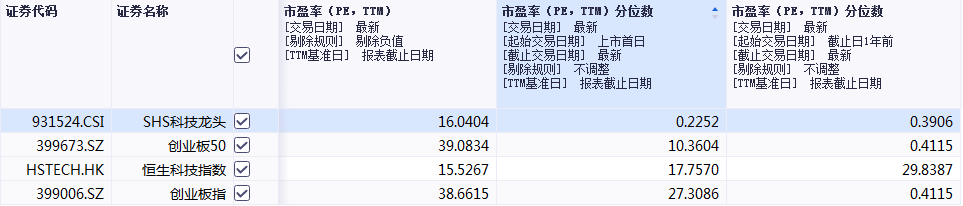

截至4月20日,SHS科技龙头指数的市盈率是16.04,处于历史0.23百分位,比恒生科技指数、创业板指、创业板50都要低估。

来源:iFinD,截至20220420

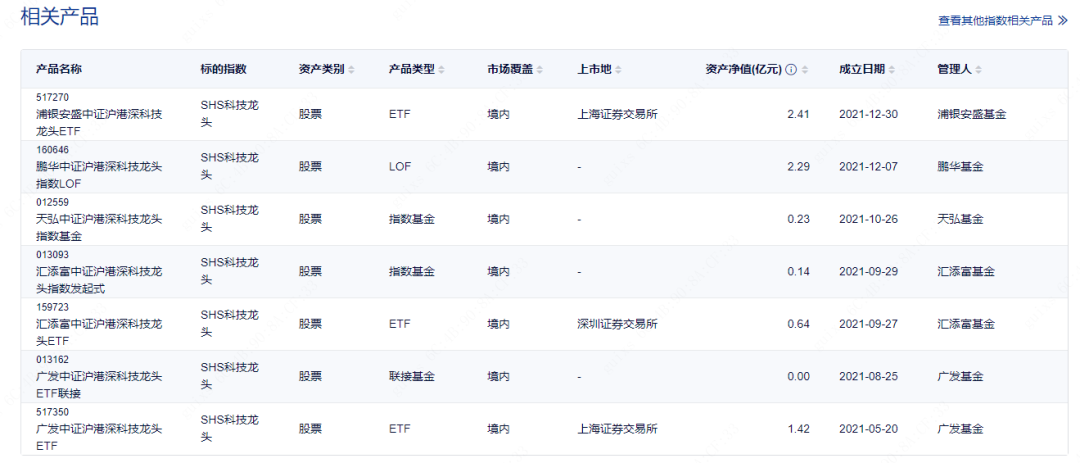

跟踪该指数的公募产品,有7只,场内、场外都有。

来源:中证指数公司

考虑场内交易账户的限制,以及实时的波动。

我就看场外的4只,它们规模都不是很大,鹏华中证沪港深科技龙头LOF是最大的,有2.29亿元。

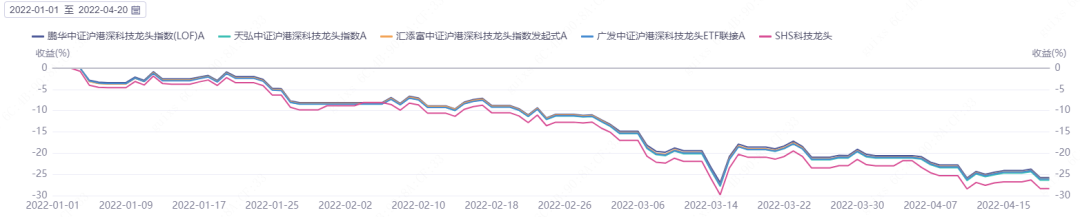

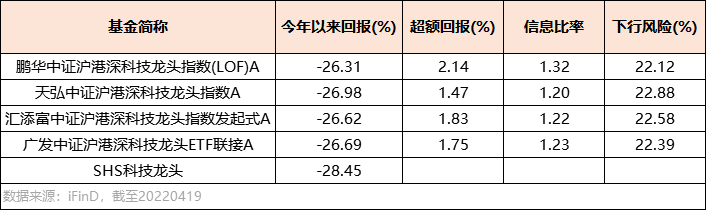

今年以来,SHS科技龙头指数下跌28.45%,4只场外基金肯定也是下跌的,但相较于指数跌幅少一点。

来源:iFinD,截至20220419

其中鹏华中证沪港深科技龙头LOF性价比相对高些。

超额回报、信息比率、下行风险均领先。

信息比率,是指数型产品的标尺,

我们可以把它理解成,我主动承担的偏离基准的风险换回了多少高于基准的收益。

既要跟得准,又要赚得多,这是考察相对收益考核要求下的基金经理能力的核心要素。

信息比率越大,说明基金经理单位跟踪误差所获得的超额收益越高,因此就单一指标而言,信息比率较大的基金的表现要优于信息比率较低的基金。

港股估值洼地,科技布局之春,作为工具型的产品,低位布局科技领域,正是需要鹏华中证沪港深科技龙头LOF这样的指数工具。