刚刚获批!又有六家公司拿到重磅批文:华夏、招商、平安、兴银、淳厚、中金

原创方丽 陆慧婧

自去年首批同业存单指数基金获批以来,此类产品何时扩容一直备受业内关注,刚刚,第二批6只产品传来获批消息。

4月20日,华夏、招商、平安、中金、淳厚、兴银等6家基金管理人,旗下的同业存单指数基金获批,投资者布局现金管理类的低波动产品又添新工具,此次获批距离首批基金获批差不多间隔5、6个月时间。

业内人士表示,与首批同业存单指数基金类似,第二批同业存单指数基金也将设置100亿元的发行规模上限,为这一创新品种的平稳运作打好根基。

在今年A股市场跌宕起伏背景下,流动性相对较好、风险低,契合资金短期投资需求的同业存单指数基金等低风险产品受到投资者青睐,基金君获悉,此次获批的同业存单指数基金不少会将尽快进入发行。

第二批6只同存指数基金正式获批

去年年末推出的创新产品——同业存单指数基金又将迎来新的小伙伴加入其中。

4月20日,包括华夏、招商、平安、中金、淳厚、兴银在内6家基金公司旗下同业存单指数基金同时拿到批文。

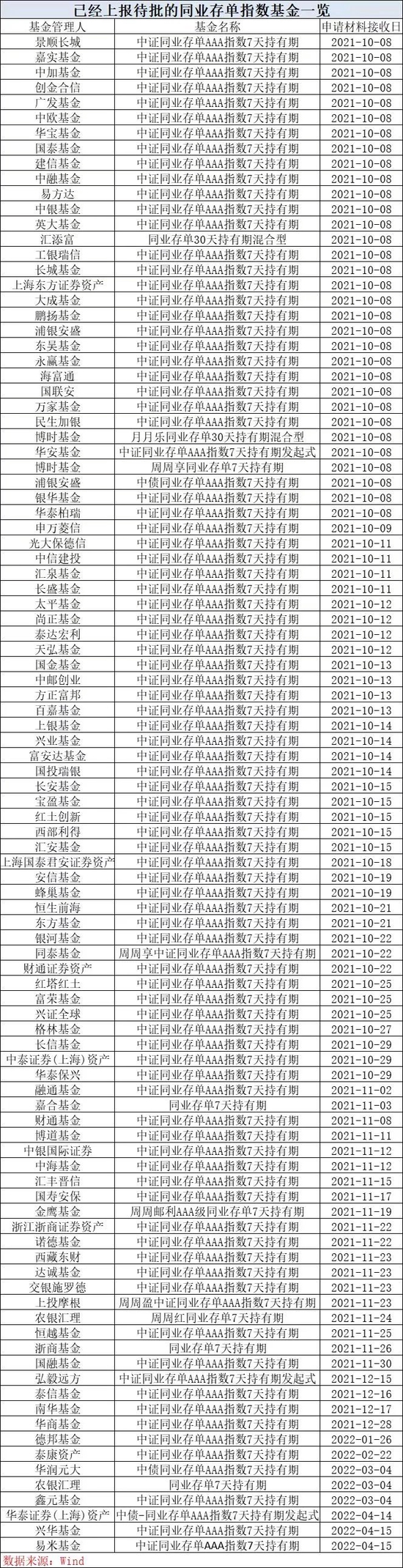

从获批时间上看,第二批同业存单指数基金均是在去年9月30日上报,同年10月13日获正式受理,6个多月时间后终于获批。

产品名称上也可看出,此类基金均跟踪中证同业存单AAA指数表现,且设置7天持有期,部分基金还采取发起式模式。

据业内人士反馈,第二批同业存单指数基金均统一设置100亿募集上限,部分基金公司有望迅速启动发行,也有基金公司表示目前发行时间仍待定。

基金公司布局同业存单指数基金热情高涨,自最早9月30日基金公司上报同业存单指数基金以来,仅1个多月时间就有超过90家基金公司上报此类产品,热度罕见,显示出整个基金行业对这类产品的重视。截至4月19日,目前已经上报等待审批的同业存单基金就有100只之多。

新的现金管理类投资工具

国内同业存单市场起源于2013年,是利率市场化的重要一环。自2013年12月中国人民银行发布《同业存单管理暂行办法》以来,我国同业存单规模不断扩大。近几年来,同业存单的扩容非常迅猛,已成为发行规模最高的券种。

据华夏基金介绍,作为一只被动指数型基金,同业存单指数基金将追踪中证同业存单AAA指数( 931059 )。该指数成分券由银行间市场中主体评级 AAA、发行期限 1 年及以下、上市时间 7 天及以上的同业存单组成。投资于同业存单的比例将不低于基金资产的80%。同时也明确规定了不投资于股票,可转债等高风险券种,降低了信用违约风险。

从长期表现看,据Wind截至2022年3月31日数据,中证同业存单AAA指数自基日以来(2014年12月31日),近52周波动率结果保持在0.1%-0.5%之间,大部分时间不超过0.3%,基日以来年化夏普比率达8.04(夏普比例截至2022年4月8日),波动率相对较低。同业存单指数基金也有望为投资者提供一种风险较低、门槛较低、流动性较好,回报合理的投资产品。

招商基金表示,从指数的风险收益特征来看,同业存单AAA指数久期较短、利率风险较低,呈现出较优的风险收益比。此外,现阶段的同业存单指数基金在运作方式上设有至少7天份额最短持有期,投资者从基金成立打开申赎之后通常持有满7天,可以根据自己实际情况选择继续持有或,流动性较高,方便持有人灵活地对闲散资金进行投资配置;另一方面,此类产品不收取认购费、申购费及赎回费,费率优势明显。

兴银基金表示,作为衔接货基及短债基金的品种,同业存单指数基金是现金管理类产品的有效补充,成为平衡收益、风险的核心品种。

同业存单指数基金与货币基金的区别主要体现在资产配置和估值方式的不同。在资产配置上,同业存单指数基金拟要求至少80%投资同业存单,货币基金中同业存单的占比通常为30%左右;同业存单指数基金的杠杆上限为140%,货币基金的杠杆上限为120%;估值方式上,同业存单指数基金采用市价法估值,货币基金采用摊余成本法估值。在利率上行的过程中,存单指数基金净值可能会出现短时间的小幅回撤,在同样的阶段,货币基金净值可能会上升。反过来,在利率下行的过程中,存单指数基金可能会体现出获取相对于货基较高的净值。

据中金基金介绍,同业存单指数基金适合以下几类投资者:有短期资金增值需求寻找闲钱打理工具的投资者;已有一定资产配置股市债市,希望再配置一些较低风险的产品的平衡型投资者;开展短期防御战,配置低风险、低波动产品以应对市场震荡的投资者。

首批同存基金频频暂停申购

去年11月26日,南方、富国、鹏华、中航、惠升、华富基金等6家基金公司旗下的同业存单指数基金获批,投资者布局现金管理类的低波动产品迎来一类新的工具。

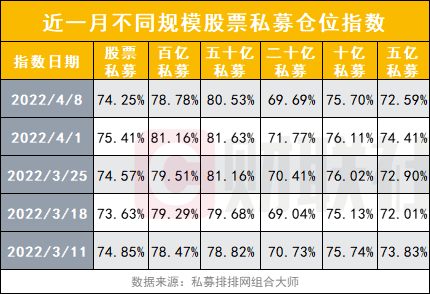

在今年A股市场跌宕起伏背景下,流动性相对较好、风险低,契合资金短期投资需求的同业存单指数基金等低风险产品受到投资者青睐。首批同业存单指数基金在今年经常出现暂停申购或者暂停大额申购情况。这背后或是这些产品规模抵达“百亿规模上限”,采取“谢客”措施。

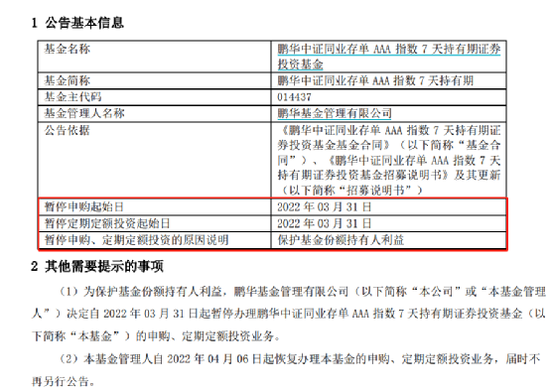

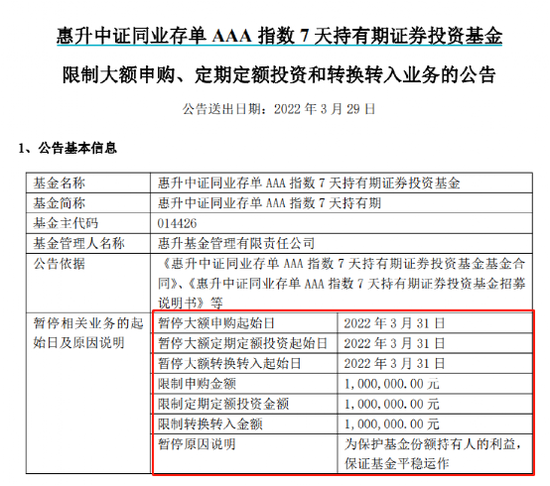

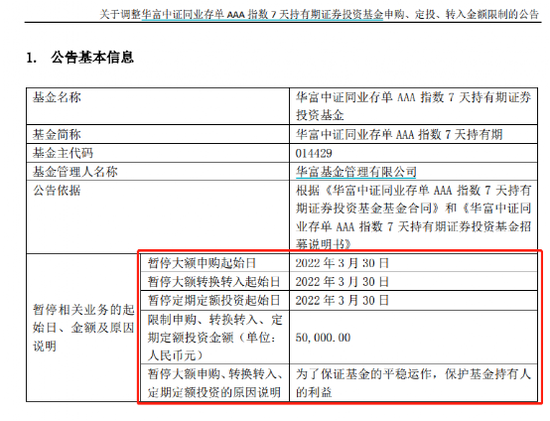

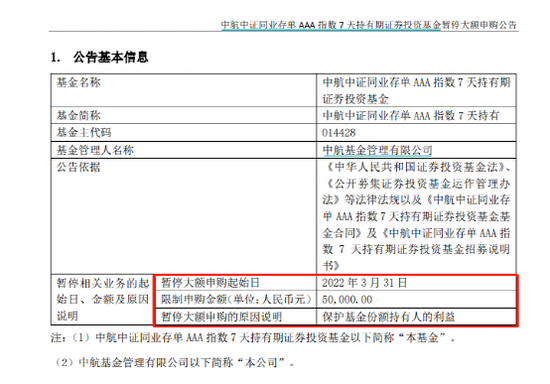

1月26日就有鹏华等基金公司发布同存指数基金“限购”公告。而在3月30日以来更是南方、富国、鹏华、中航、惠升、华富等多家基金公司发布相关公告。

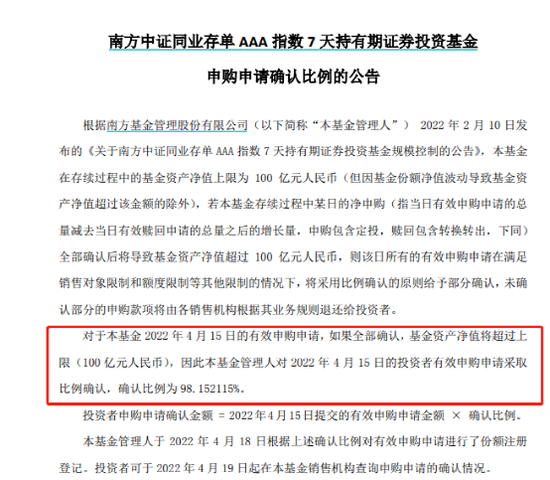

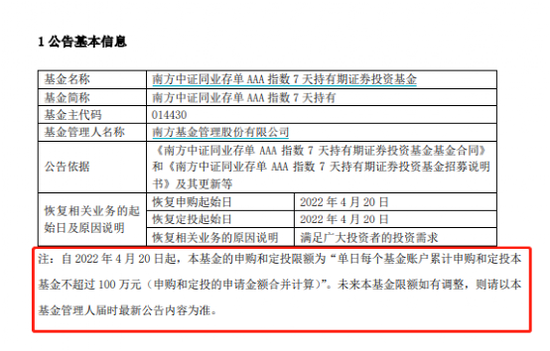

如南方中证同业存单指数基金宣布,在4月15日以来限制大额申购,该基金的申购和定投限额调整为“单日每个基金账户累计申购和定投该基金不超过 100 万元(申购和定投的申请金额合并计算)”,而之前是1000万元。

而在4月18日,为了维护持有人利益,南方同业存单基金暂停了申购和定投业务,可正常办理赎回和转换转出业务。

同时,在4月20日,南方同存指数基金还公告,对4月15日有效申购金额进行比例配售,确认比例为98.152115%。

不过,在4月20日,南方基金放开了申购限制,恢复申购、定投,限额是100万元。

不仅南方基金如此,富国基金也多次发布暂停申购的公告。

此外,其他基金也在近期宣布过暂停申购或者暂停大额申购,主要原因都是为了保证基金的平稳运作,保护基金持有人利益。

谈及暂停申购或者暂停大额申购的原因,淳厚基金总经理助理、固收投资部总监祁洁萍表示,近期同业存单收益率下行幅度较大,存单指数基金作为流动性配置工具,短期来看其持有期收益相较其他现金管理工具具有一定优势,市场认可其配置价值,各家基金的规模都有不同程度的跃升。同时,由于存单指数基金均设置了100亿规模上限,因此部分管理人对其采取了相应的规模控制措施。

而据一位业内人士表示,存单指数基金是一个新类型的产品,根据谨慎运作对持有人负责的态度,对于规模上限采取的是逐步递推前行方式运行。当暂时触碰到当前上限时为了保护持有人所以暂停申购或者大额申购的措施。

震荡之下同存基金收益稳健

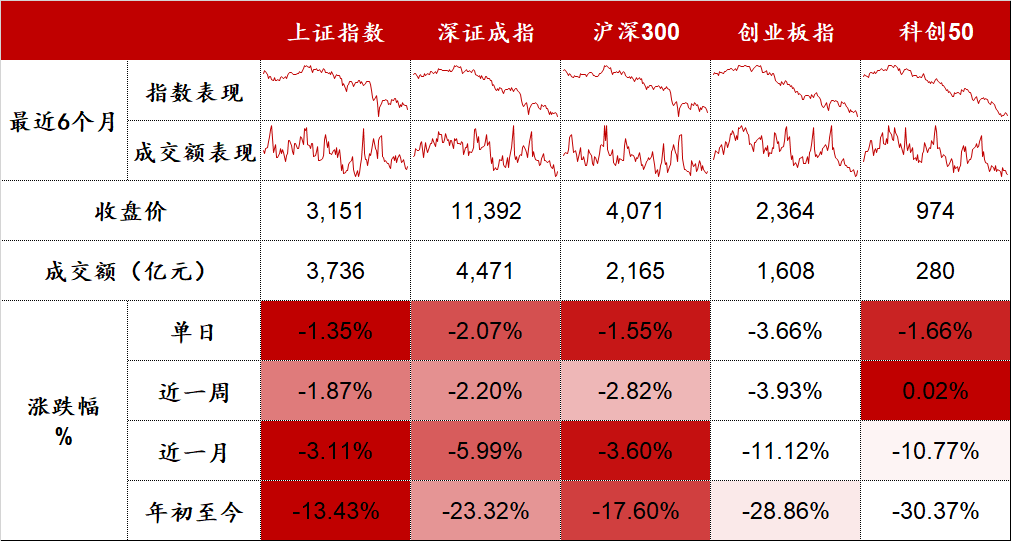

从目前来看,在A股市场震荡之下,同业存单指数基金表现稳健。

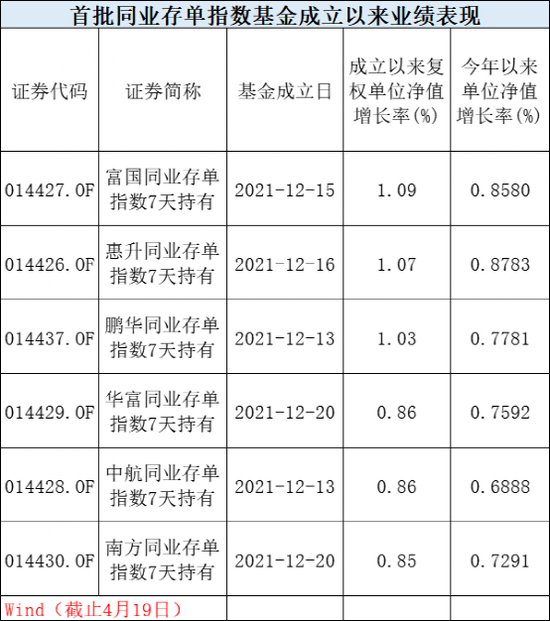

数据显示,截至4月19日,首批存单基金成立以来平均收益达到0.96%,6只同业存单指数基金收益率相差不大,呈现出类现金类管理基金的特色,平均收益率高于等于货币类基金平均收益。

南方基金现金投资部总经理夏晨曦表示,Wind数据显示,截至2022年4月15日,首批存单基金已运作约5个月,净值平稳增长,日均跟踪偏离度的绝对值均值为0.01%,年化跟踪误差均值低于0.30%,保持了对指数的有效跟踪。

在他看来,同业存单指数基金整体投资业绩符合理论预期,风险收益特征介于货币基金和短债基金之间。从收益率来看,首批存单基金平均收益0.93%,同期WIND货币市场基金指数和WIND短期纯债型基金指数收益率分别为0.70%和1.00%。从回撤来看,首批存单基金平均最大回撤仅为0.02%,低于大部分短债基金。

淳厚基金总经理助理、固收投资部总监祁洁萍表示,业绩表现基本同基准相一致,作为指数基金,很好地复制了同业存单指数。

同存指基或受益于流动性宽松

央行近期宣布降准引起市场关注,对此不少基金经理认为,存单基金未来收益预计保持平稳。

南方基金现金投资部总经理夏晨曦认为,4月15日央行宣布降准,本次降准释放资金约5300亿,有助于增加金融机构长期稳定资金来源。此外,截至4月中旬央行已向中央财政上缴结存利润上缴6000亿元,相当于投放基础货币6000亿元,和全面降准0.25个百分点基本相当。考虑到后续结构性工具以及央行利润持续上缴的投放作用,在未来一段时间内,流动性仍将保持合理充裕,存单基金未来收益预计保持平稳,回撤相对可控。

淳厚基金总经理助理、固收投资部总监祁洁萍表示,近期同业存单收益率下行幅度较大,叠加降准带来的资本利得收益后,同业存单指数基金短期表现好于货币市场基金。但同时其再投资收益有所降低,长期维度看,存单指数的静态收益不排除存在受到影响的可能。

“本次降准幅度不及预期,且当前银行间市场流动性已较为宽松,市场利率也处于相对低位,存单收益率进一步下行空间有限。”兴银基金经理李文程和王深表示,存单指数基金估值方式为市值法,与货币基金的摊余成本法不同,如果降准能带来收益率下行,那么存单指数基金将会获取资本利得收益,弥补收益率下行带来的票息减少。

谈及未来存单基金的投资价值,祁洁萍表示,央行稳健的货币政策取向不变的前提下,同业存单指数基金作为流动性配置新工具,仍会继续受益于流动性的宽裕。

夏晨曦更是直言,目前经济依然面临需求收缩、供给冲击和预期转弱的三重压力,稳增长政策陆续出台,预期货币政策仍将保持稳健,流动性将保持合理充裕。

“同业存单等货币市场资产则受益于宽松的货币环境,预计走势平稳,收益确定性相对更高。”夏晨曦表示,存单基金主要投资于1年以内的同业存单,在当前时点,一方面有望获取较为稳定的票息收益,另一方面,波动率和回撤相对可控,因此可满足投资者对于较低风险、较高流动性理财工具的需求,具有较好的投资价值。

李文程和王深表示,从中期来看,当前存单处于近三年收益率的15%分位数,AAA信用债处于10%分位数,整体绝对利率位置较低。(近三年:2019年4月19日-2022年4月18日)

当前国内稳经济、宽信用,海外货币政策收紧的宏观大背景下,债市收益率后续存在回调可能性。尤其是今年5-8月份,存单到期规模较大,叠加跨半年度因素的影响,存单收益率易上难下。在收益率回调过程中,存单指数基金这类产品将受益于收益率上行过程中的配置机会,获取相对的高息资产。由于存单指数基金久期较短,配置中80%为存单类资产,在收益率上行过程中可不断进行滚动再投资,仍然具备一定优势。

此外,还有业内人士表示,存单指数基金存在目的是完善目前固定收益类的产品序列,丰富风险收益比的产品矩阵内容。在债券市场,权益市场处于不稳定状态情况,而货币基金收益又相对偏低情况下,存单指数基金提供了一个相对收益较好且风险较低的投资品种。对于低风险偏好的持有人是一个较好的备选。