通胀创新高

左右上周股债走势

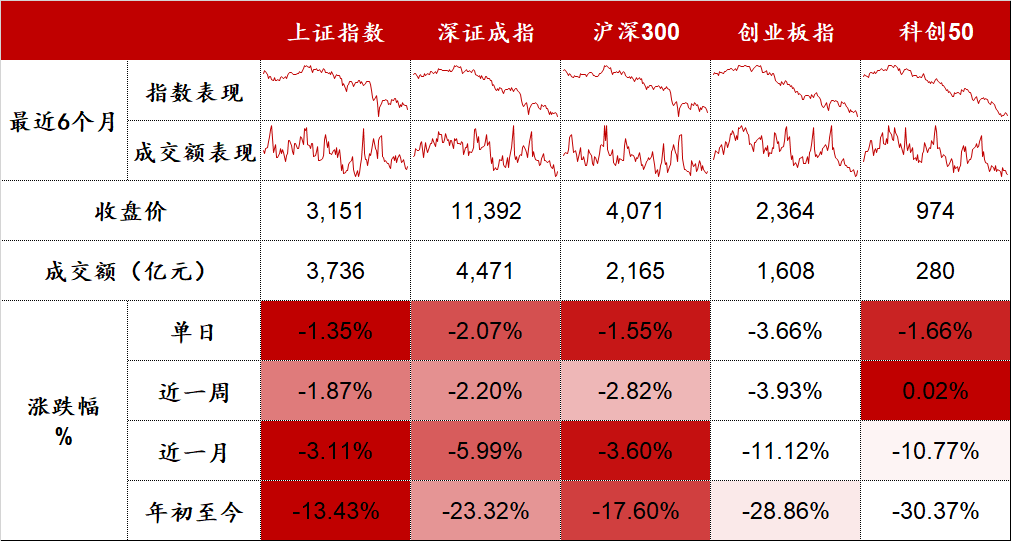

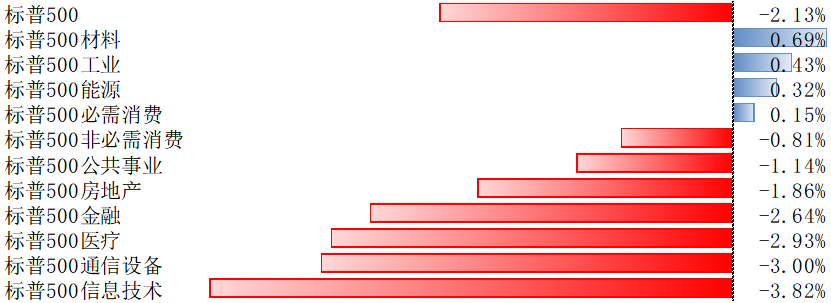

4月12日,美国劳工部公布2022年3月份消费者物价指数,同比上涨8.5%,是自1981年12月以来的新高,消费者核心物价指数同比上涨了6.5%;上周三公布的3月份生产者物价指数同比则上涨了11.2%,创下自2010年以来的新高。一季度通胀形势未见缓和,推动美国10年期国债收益率上行,股市出现震荡;万得数据显示,道琼斯指数上周下跌0.78%,标普500指数下跌2.13%,纳斯达克指数下跌2.63%;美国10年期国债收益率升至2.83%, 而美元指数走高;万得数据显示,截至4月15日,美元指数今年以来上涨4.74%,近一年则上涨近10%。

资料来源:Wind,截至2022/4/15。

资料来源:Wind,截至2022/4/15。虽然通胀持续走高,但美国经济表现仍然维持一定程度的增长;美国商务部上周四公布的3月份整体零售销售额环比上涨0.5%,显示第一季度消费者支出尚称稳健,二季度可能进一步迎来旅游、休闲和娱乐行业的持续开放,带动实际增长率反弹;另一方面,美国就业情况良好,工资增长强劲,失业率保持低位,持续领取失业金人数也出现下降;零售和就业数据的好表现,二季度在一定程度上或可对冲通胀对美股的负面影响。

国债收益率倒挂时长短

不具预示意义

近期投资者持续关注美国长短期国债收益率出现倒挂的预警信号。当短天期国债收益率超过长天期的国债收益率时,被称为收益率曲线倒挂 (yield curve inversion),通常预示着美国经济或在一段时间之后进入衰退;从历史数据来看,在各种期限的交叉比较中,又以2年期和10年期的收益率曲线是否倒挂最受瞩目。虽然前期美国2年期和10年期国债利率一度出现倒挂,但由于持续的时长太短,并不足以作为美国经济即将进入衰退的信号。有「收益率曲线指针之父」之称的杜克大学教授哈维 (Campbell Harvey)上周五表示,从过往的经验来看,长短期国债利率的倒挂至少需维持一个季度以上才有比较显着的预示效果。过往长短期利差通常要等到美联储升息一段时间之后才会的收窄,但本轮2年期国债和10年期国债的利差,则在美联储3月会议决议升息之前就以非常快的速度缩小,10年期与2年期的利差在3月29日转为负值,出现自2019年8月以来的首次倒挂,但之后倒挂仅仅维持了几天;如果倒挂的现象只维持几天或几周,其实并不具有明显的预示衰退意义。

哈维更倾向以3月期国债的收益率和10年期作为比较基准;在2020年美国经济陷入衰退之前,3个月/10年和2年/10年的收益率曲线都曾经出现倒挂。截止4月15日,美国3个月期国债的收益率仅为0.79%,远低于10年期国债收益率的水平,同时二者之间利差超过200个基点,曲线依然陡峭。每次美联储进入紧缩周期,各天期债券之间的收益率曲线通常会趋平,也预示着美国经济成长将趋缓,但现在就判断美国经济即将步入衰退其实还言之过早,投资人可以关注未来3个月和10年期国债收益率曲线何时明显趋近,来作为调整投资策略的参考。

美股进入新一轮财报季

上周美国重要银行券商公布了第一季度财报,就业绩来看可说是喜忧参半,但即使是财报好于预期的公司,在受到通胀再创新高的冲击下,股价还是大多出现下行;下周多家重量级的蓝筹及科技公司都将公布财报,相关公司的盈利表现和股价的变动情况,可以反映市场风险情绪是否有所缓和,更多回到基本面来,对于4月的行情走势也有一定的参考意义。

最后,我们仍需牢记,即使近期没有出现更恶化的情况,但俄乌冲突的不确定仍然存在,投资者除权益投资之外,也应关注如商品、REITs、高股息等多元化的投资方案,以降低单一资产的波动性,寻求较稳定的资产增值。