记者 黄小聪 编辑 叶峰

“固收+”产品,在权益好的时候,还看不出太明显的差别,但是权益不好的时候,有些产品不仅变成了权益-,而且其回撤幅度之大,已让投资者看不到“退可守”的属性。

比如以下几只基金,有的业绩比较基准为银行存款利率,但是回撤却超过了25%,而有的基金经理,在大跌之后,才反思道:“控制回撤很有必要,追求绝对收益的目标非常重要。”

对于这些“固收+”的产品,投资者在选择时,显然应该擦亮眼睛,它们可能离投资者所追求的进可攻退可守的目标,距离有点远。

嘉合磐石:定期利率比较基准,跌超25%

先来看嘉合磐石这只基金,该基金成立于2015年7月3日,截至4月15日,该基金A类份额今年以来的业绩回报为-26.23%,近1年的业绩回报为-26.19%,近2年的业绩回报为-26.9%,均排在同类倒数后几名的位置。

虽然从更详细的投资范围可以看到,该基金股票资产占基金资产的比例可以在0%-40%之间,从近期披露的2021年报来看,截至2021年底,该基金的股票仓位达38.05%。

但值得一提的是,如果看该基金的业绩比较基准,为“一年期人民币定期存款利率(税后)+3%”。也就是说,一只以存款利率作为比较基准的基金,今年以来3个多月时间,就已经亏损超过25%。

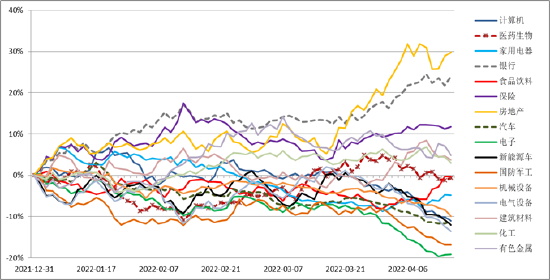

不仅如此,从前十大重仓股还可以发现,截至2021年底,该基金持仓中云集了天齐锂业、亿纬锂能、赣锋锂业、华友钴业等新能源个股,而随着新能源板块的持续调整,这样一只以存款利率为基准的基金,自然是连存款利率的收益都无法得到保证。

此外,记者注意到,虽然不少投资者在2021年就已选择赎回该基金,但截至2021年底,该基金依然还有5338户持有人,户均持有份额882.41份,对于这些持有人而言,如果进入2022年,还未赎回的话,那么这一轮调整,受伤也是非常明显。

有业内人士表示:“按照这只基金的股票仓位和表现,这只基金严格意义上都不能算是固收+基金了,可以说是接近平衡混合型基金的风险水平了。从持有人结构来看,它有可能是因为持有人太过分散,基金公司如果想通过召开持有人大会来变更比较基准比较困难。”

但不管是什么原因,这种以存款利率作为基准,而把权益仓位配置到接近最高水平,而且还主要高位重仓热门赛道的运作方式,显然是很难说服投资者的操作。

富安达增强收益债券:机构频繁进出

再来看富安达增强收益债券,这只基金成立于2012年7月25日,是一只成立时间近10年的老产品。截至4月15日,该基金A类份额今年以来的收益为-22.22%,近一年的收益为-9.72%,均在同类产品中排名靠后。

从业绩比较基准来看,为“中债总指数收益率×90%+沪深300指数收益率×10%”,而从投资范围来看,股票、权证等权益类品种投资比例不超过基金资产的20%。如果按照比较基准,权益仓位的占比一般也就在10%,而按照投资范围,股票仓位最多可到20%。

从截至去年底的基金持仓情况可以发现,股票仓位占基金总资产的比例为17.06%。尽管整体股票仓位不足两成,但今年依然依旧出现了超20%的亏损。

从前十大重仓股来看,今年以来大多出现了明显回调,比如宁波华翔,科瑞技术、海利得等。而如果看其债券持仓,前四大重仓债券均为可转债,而这4只可转债,不管是旗滨转债、彤程转债,还是亚太转债、长汽转债,今年以来的调整也都非常明显。

另数据显示,截至去年底,该基金的持有人户数为5009户,值得一提的是,该基金不仅是让其他投资者很“受伤”,同时也让自己公司的员工很“受伤”,数据显示,基金管理人所有从业人员持有基金的数量约为8.7万份,占基金总份额的比例为0.23%。

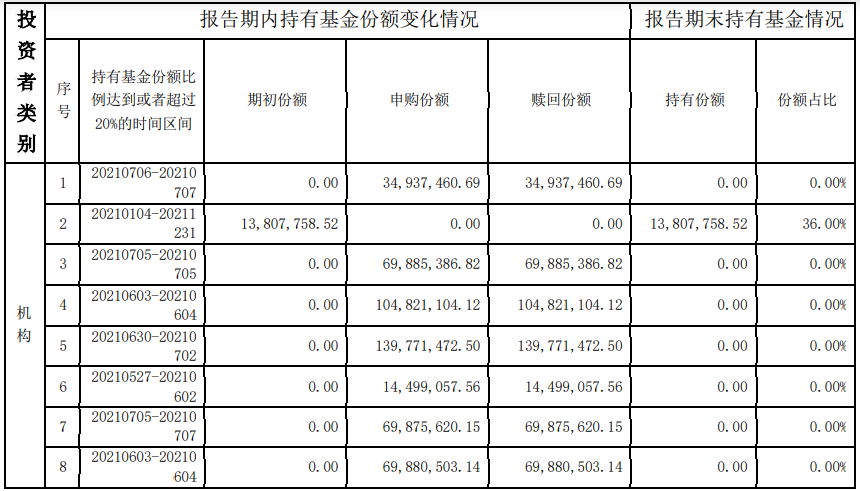

更加值得注意的是,该基金还是机构非常钟爱的基金,2021年报显示,2021年共有8家机构持有份额的比例超过20%,但这些机构停留的时间都不长,大多几个月之后就赎回,比如“机构4”,6月3日显示占比超过20%,但是当月就已经赎回了。还有“机构5”,在6月底时持有约1.4亿份,但是到7月份,就不再占比20%了。

对于机构的频繁进出,有基金业内人士分析道:“这种一般是陪跑的,比如担心成立后单家机构持有占比超50%,就会找几个陪跑的进进出出,追求一个平衡。不过要匹配好也是很麻烦,要算好日期,兼顾那笔资金的需要,而且如果是这种陪跑,也都是有对价,不是义务帮忙。”

有意思的是,从全年的申购赎回数据来看,该基金2021年全年,A类份额的总申购数量约为52亿元,总赎回数量约为52.2亿份,相当于申购了多少,就赎回了多少。

民生加银信用双利债券:下跌之后,基金经理反思控制回撤很有必要,绝对收益的目标很重要

民生加银信用双利债券成立于2012年4月25日,也是一只成立了近10年的产品,数据显示,截至4月15日,今年以来A类份额的回报为-21.07%,近一年的回报为-22.24%。

从业绩比较基准来看,该基金的比较基准为“中债企业债总全价指数收益率×60%+中债国债总全价指数收益率×40%”。

从投资范围来看,该基金投资于信用债券的资产占所有固定收益类金融工具资产比例不低于80%。同时也可以投资于二级市场股票和权证,但权益类金融工具的投资比例合计不超过基金资产的20%。

截至2021年底,该基金的股票仓位占基金总资产的比例为10.31%,可转债仓位占基金资产净值比例为83.17%。

可以看出,该基金将仓位主要集中在可转债上面,而今年以来的损伤显然主要来自转债的调整。此外,值得注意的是,该基金对转债的持仓集中度还是比较高,前五大债券持仓中,每只转债占基金资产净值比例均接近或超过8%,单单这5只转债的累计占比就超过40%。

集中的持仓,当调整出现时,波动和风险显然会进一步放大。基金经理在2021年报中对此也进行了反思,他表示:“由于我们前期坚持了较为集中的持仓风格,因此在市场调整过程中,也相应出现了较大的回撤,但这种回撤的控制对于固收+账户是很有必要的。我们也在思考对于这种回撤的应对,更多应该以降低集中度,或是绝对仓位的调整去加以应对。”

除了对集中持仓的反思,基金经理还坦言:“在转债投资过程中,我们本身所秉持的择券理念和原则受到了一定挑战,尤其是对于正股资质的接受度方面。三季度开始,转债市场不断有资金涌入,导致整体估值持续上升,且热点轮动较快,较为散乱,市场短炒情绪较为浓厚。而我们之前的集中持仓,长期持有的思路受到了较大挑战,尤其是部分品种短期回调幅度较大时,对账户净值造成了较大影响。”

有意思的是,转债仓位以及集中度如此之高,回撤如此之大,基金经理才反应过来“固收+”产品,对于投资者来说重要的是什么。他表示:“我们需要加强对于止盈的重视,尤其对于固收+账户来说,绝对收益目标仍然是非常重要的。在一定时点进行止盈有利于稳定绝对收益,也可以降低账户的波动性,而并非以完全的相对业绩思路去运作。”

值得一提的是,在去年4季度末,该基金的最大持有人,“机构1”选择全部赎回,机构的清仓,不仅使得该基金的份额规模直接降到了不足1200万份,而且同时也让自己躲过了今年1季度的大幅回撤。