来源:宏观闻涛声

01

降准受海内外掣肘,收益率或上行

4月15日晚间,中国人民银行宣布,决定于2022年4月25日下调金融机构存款准备金率0.25个百分点。

中国人民银行表示,此次降准共计释放长期资金约5300亿元。此次降准为全面降准,除已执行5%存款准备金率的部分法人金融机构外,对其他金融机构普遍下调存款准备金率0.25个百分点。对没有跨省经营的城商行和存款准备金率高于5%的农商行,在下调存款准备金率0.25个百分点的基础上,再额外多降0.25个百分点,有利于加大对小微企业和“三农”的支持力度。

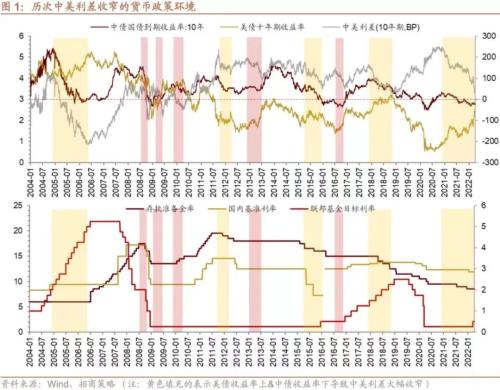

央行有关负责人表示,央行将继续实施稳健货币政策。一是密切关注物价走势变化,保持物价总体稳定。二是密切关注主要发达经济体货币政策调整,兼顾内外平衡。同时,保持流动性合理充裕,促进降低综合融资成本,稳定宏观经济大盘。

我们应该如何看待这一现象,又如何判断接下来货币政策走向?收益率是否利多出尽?

问题1:本次降准的原因?

我们认为,当下宽松的主要原因有三点。深层次原因是经济下行压力加大,需要为当下实体经济提供支持;表层原因是在当下净息差较窄的情况之下,配合保护银行利润,仍有必要先降准释放低成本资金,再降息推动利率下行;外部因素是当下联储加息带来中美利差收窄,降准比降息对于汇率和资本流动的影响较小。

1)经济下行压力加大:一是脉冲式疫情的冲击对国内外需求和信心产生明显冲击。目前来看,国内散发式的疫情对于我国经济仍有明显影响,消费、地产、基建、收入等各个问题都面临较大压力。特别是在一季度经济数据即将公布的情况下,我们判断一季度数据可能低于市场预期。二是出口的动能可能回落,经济复苏的百度动能减弱,经济高点已过,海外复苏存在不利因素,且耐用品等符合我国出口的产品类型前期也略有透支。三是国内的房地产及其产业链面临流动性压力和违约冲击,全产业链增速快速下滑。

2)在净息差较窄背景下,为银行提供利润空间,从而支持金融体系继续为中小企业让利。去年下半年以来,央行宽松略不及市场预期,主要原因是当下银行净息差已经较窄,货币政策的正常空间已经不足,因此,降准为银行提供较低的融资成本后,在配合降息较为合适。保持一定的利率高度有助于防止流动性陷阱、维护净息差,从而保证金融体系的稳定。人民银行多次撰文强调,中国有条件实施正常货币政策的时候,要珍惜当前的正常货币政策空间,可以继续降利率,但不可盲目对标国外。一味降利率可能引发其他风险,要统筹考虑。一是可能陷入流动性陷阱,利率无法再起到刺激经济的杠杆作用,相当于主动放弃了有效的政策工具。二是可能增加金融风险,银行若不能保持正常的净息差,则难以履行向实体经济输血的功能。三是若有银行因此出现经营危机,还会带来巨大的风险处置成本。国际对比上,央行也指出,国外实行负利率有其特殊背景,不能因为货币政策尚有空间就把子弹全部打完,要考虑长远发展。央行最终运用资产购买工具是被迫选择,长期实施会影响市场发挥作用。

3)国内通胀压力目前还较小,提供宽松窗口期:央行四季度货币政策报告认为我国CPI将会温和上行,主要原因是海外危机下石油等大宗商品以及粮食问题。全球高通胀持续时长尚存争议,需防止通胀预期脱锚风险。政策制定者需密切关注通胀预期可能脱锚的风险,防止预期发散”,对于全球通胀预期高度重视。在当下通胀率较低的情况下,进行宽松操作恰逢其时。

问题2:此次降准幅度略低的原因:

今日上午MLF1500亿等量价续做,下午央行首次以一次0.25%降准,体现央行在货币宽松过程中面临的掣肘和谨慎。主要原因在于:第一,海外通胀和加息缩表预期继续升温,带动中美利差明显倒挂,宽松的压力和阻力有所增加;第二,当下净息差较低,银行本身在经济下行之下又需要保持息差空间来覆盖成本、应对风险,因此央行在调降利率之前大多有前期为银行降成本的操作。例如1月降息前的降准、存款加点改革以及整治高价拉存款现象都为银行争取了息差空间。第三,物价走势有上行压力。

问题3:其他政策如何配合?

LPR1年期调降可能性较大,毕竟有5000亿低成本资金释放叠加前期央行上缴利润的流动性支撑,5年期调降难度较大,因房住不炒掣肘。但若央行降存款利率的举动落地不排除同步调降5年期的可能(虽然较小)。

结构性政策也将配合发力,例如科技创新再贷款。人民银行通过科技创新再贷款引导金融机构进一步加大对科技创新企业的支持力度。该工具支持企业范围包括:“高新技术企业”、“专精特新中小企业”、国家技术创新示范企业、制造业单向冠军企业等科技企业。在操作上支持范围分别按照科技部、工业和信息化部现有标准认定。金融机构自主选择范围内的企业开展融资服务。总额度为2000亿元,利率1.75%,采取“先贷后借”的直达机制。金融机构向企业发放贷款后,人民银行按季对符合要求的贷款期限6个月及以上的科技企业贷款本金的60%提供资金支持。

金融改革亦将助力宽松。例如发挥贷款市场报价利率改革效能,推动降低企业融资成本。在结构上,抓紧设立科技创新再贷款和普惠养老专项再贷款,用好普惠小微贷款支持工具,增加支农支小再贷款,实施好碳减排支持工具和支持煤炭清洁高效利用专项再贷款。

风险提示:疫情走势超预期;经济和政策超预期;海外不确定性超预期等。

02

宽松如约而至,后市谨慎乐观

流动性与利率策略建议

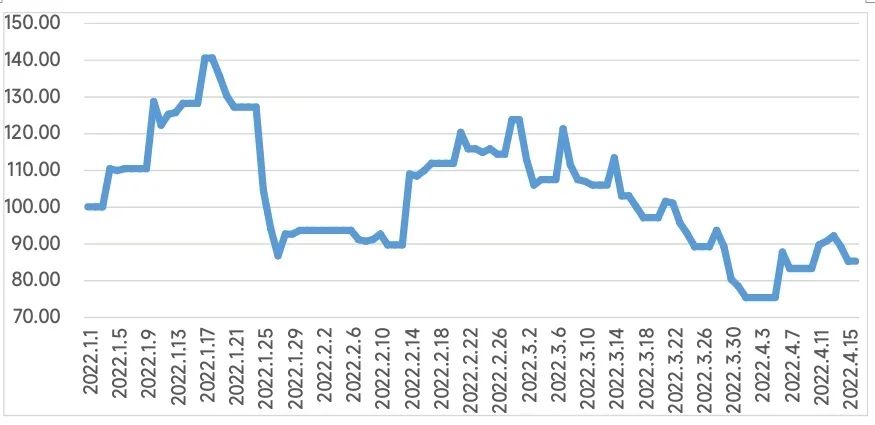

下周货币市场走势取决于20日LPR是否调整,在MLF利率未做调整、以及新设再贷款和降准次第落地的情况下,下调LPR的预期正在减弱。同时一季度经济数据的陆续公布也将影响债市情绪,和25日实际释放的降准资金形成共振。

我们认为,降准后建议谨慎乐观。首先,央行15日晚在答记者问中的表述已经出现边际变化,表明央行已明确注意到潜在通胀和美联储加息可能带来的外部风险,央行也在实施评估全面降准的边际效用。其次,3月以来,债市处于政策的真空期,其多空情绪的交换主要受两个主要矛盾的影响,市场在情绪上过于看重此次15日的调整窗口,厌恶因潜在的预期差带来的调整,希望货币政策能够指明下一阶段的方向。第三,实际上本次降准的幅度不会成为短期债市走势的决定性因素。

经济金融数据密集发布,降准如期落地

国内方面,经济和金融数据密集发布。中国3月社会融资规模增量46500亿元人民币,大幅超过一致预期;CPI同比增加1.5%,PPI同比增加8.3%,受俄乌危机、大宗商品价格上涨及国内疫情多发影响,粮价涨幅超季节性,地缘政治等因素推动大宗商品价格涨幅扩大。

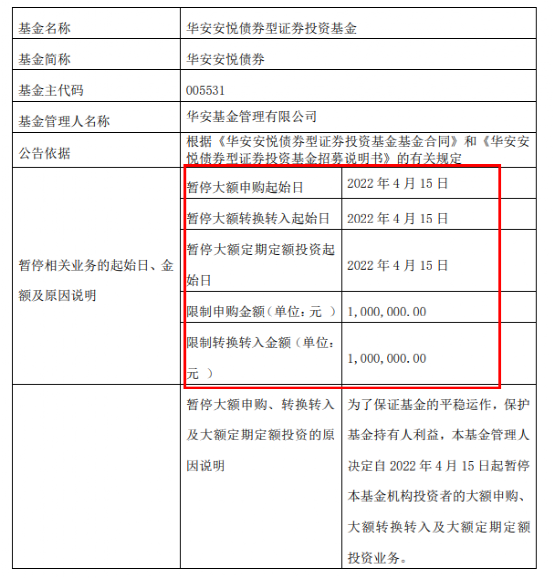

4月15日央行发布公告,4月25日下调金融机构存款准备金率0.25个百分点,共计释放长期资金约5300亿元,本次下调后,金融机构加权平均存款准备金率为8.1%。央行将继续实施稳健货币政策,稳定宏观经济大盘,继续实施稳健的货币政策,不搞大水漫灌。

宽松提振下货币市场利率下行,同业存单发行重回高位

下周公开市场有600亿的逆回购到期,扰动因素较少。宽松预期的引导下,叠加银行间流动性本就较为充裕,预计央行操作以每日小幅续作为主。下周同业存单共计到期3939亿元,到期期限1Y集中度较高,达到1900亿元以上。在阶段性流动性充裕、资金利率低位徘徊的阶段,同业存单4月剩余到期量仍有9126元,预计未来两周发行量仍将高企。

风险提示:疫情走势、海外紧缩加速、俄乌局势恶化、债券供给加速

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>