在目前的震荡环境中,投资者难免焦虑、不安,如何获得更好的投资体验成为广大投资者的共同诉求。徐朝贞,作为国内最资深的FOF基金经理之一,拥有18年的跨境资产投研经验,其中8年的FOF实战经验,是稳健投资的践行者。近期,我们邀请到了徐朝贞总,为我们分享他的稳健投资心得,同时也为各位投资者带来市场低迷期的投资指引。

市场磨底,如何布局?

主持人:目前市场巨幅波动,该不该进行投资?

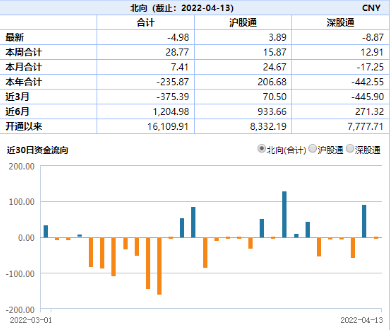

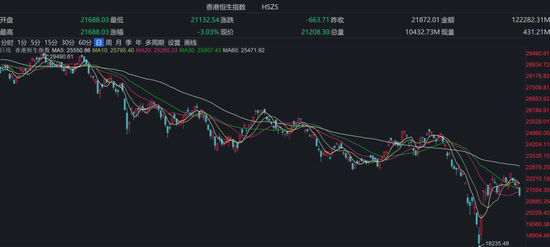

:现在沪深300的股债收益比处于近10年88%分位水平,这代表着沪深300隐含的收益率相对于债券而言已接近最佳性价比。大家可能会问A股的最低点是不是已经过去了或者还没到,我没有办法预料。但从现在往未来看一年甚至更长的时间,现在应该是A股的历史相对低点。

目前权益市场表现震荡,针对风险忍受程度较低的投资者,我认为目前的投资比较好的选择是布局一个权益仓位相对适中或者偏低的产品,降低波动。与股票、偏股基金相比,FOF可以在不显著牺牲收益的基础上,大幅降低波动,增加获取长期稳健回报的确定性;其中稳健养老目标基金,更是风险偏好较低客户的优选。

主持人:您对新产品万家聚优稳健养老目标的定位是什么?

:从长时间维度上看,我们希望收益率可以在纯债型基金的基础上往上提升,同时接受一部分波动度,简单用8个字来形容,就是“稳健增值,风险可控。”

投资流程:精细化管理

主持人:您如何构建基金组合?

徐朝贞:关于投资组合的构建,主要分为四个步骤,包括基金的分类、基金的优选、组合的构建、组合的投后管理。在基金优选上,主要通过定量和定性两个方面做基金的筛选和评价。

1.多重指标定量筛选

第一,基于净值的分析叫做RBSA。通过净值,我们可以得知这个基金过去短、中、长期收益水平,还可以计算出基金的波动率、回撤和跟踪误差等。同时,可以告诉我们它的性价比如何,也就是夏普比率、信息比率、卡玛比率等。

第二,基于持仓的分析叫做PBSA,指的是我们拿到基金定期报告里的持仓信息后,可以评估基金经理的能力圈,比如选股能力、交易能力等;从风险角度,我们可以对基金的集中度、中观配置、择时、行业轮动等方面有一定判断。

2.深入研究定性调研

完成了定量研究后,我们还会继续采取定性研究,也就是通过调研基金经理来印证定量研究的观点。在定性研究中,我们主要判断基金经理投资策略是否知行合一、策略是否可复制、业绩回报是否可持续。我们比较喜欢风格不漂移的基金经理,能在自己的领域里保持稳健投资风格。

投资策略:广纳收益,严控风险

主持人:万家聚优稳健养老目标一年持有期混合FOF的收益来源有哪些?

徐朝贞:有5个,分别是纯债、固收增强、股债稳健、另类投资和积极进取类资产。

纯债包括利率债、信用债、固收增强等;股债稳健指会在股票与债券里做轮动的基金;积极进取可以简单理解为投资A股的偏股型基金;另类投资我认为是与A股市场相关性不大的资产,比如说量化对冲基金。

想要做好投资很简单,只需要投资每一年最好的那两类资产就好了。理论上应该可以做得到,但是现实中难度绝对比我们想象高很多,这就是市场难度所在。我们站在当下其实很难预判未来哪一类的资产会有突出的表现,即使我们知道了哪类资产最好,在这个过程中的波动大多数投资者都是不能承受的。

我们的多重资产收益策略除了满足多维度收益来源之外,更重要一点就是通过低相关度的资产来控风险、求稳健,这也是我们对于新产品万家聚优稳健养老目标的另一个非常重要目标。

主持人:您如何对组合进行风险控制?

徐朝贞:在风控端,我们有三重风险控制,分为组合层面、主策略层面以及子基金层面。我认为根据总回撤目标平均分配到每类资产上的方法不可取,因此在我们的风控体系中,针对不同风险类型的资产,我们给予不同的风险配置权重,比如对于积极进取类资产的风险阈值肯定高于纯债类。这样的方法才是有意义且合理的。

这个产品适合你吗?

第一,稳健理财派的首选。FOF通过分散投资的方式降低波动,万家聚优稳健养老目标通过多重资产收益策略、三重风险控制获得收益的同时控制风险,所以首先,新产品适合以稳健为目标的投资人。

第二,积极的投资人同样适合。以稳健收益为目标的FOF产品作为压舱石,可以当作家庭资产配置中的底仓产品,通过相关性较低的资产布局,进一步分散投资组合的风险。

第三,如果你是一个小白投资者,想要逆市布局,在市场磨底阶段,稳健产品或许是你开始尝试的优选。