在基金选择的系列文章中我们详细介绍了成长型股基和价值型股基的评价筛选方法,市场上还有一类股基,表现出的成长风格和价值风格都不显著,而是比较适中,这类平衡风格基金的风险收益特征如何,又该如何选择呢?

一、成长和价值特征不显著的“混合风格”企业

我们曾介绍过成长风格企业和价值风格企业的定义来自于其所处的生命周期,企业从初创走向成熟,风格也随之从成长变为价值。

还存在着一类企业,它们的成长属性并不高,价值属性也不强。

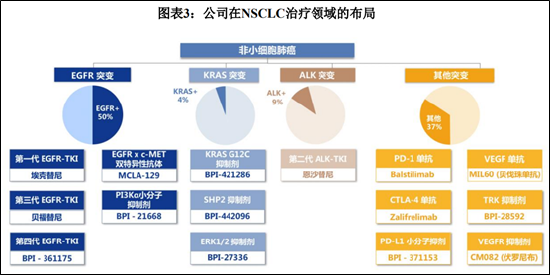

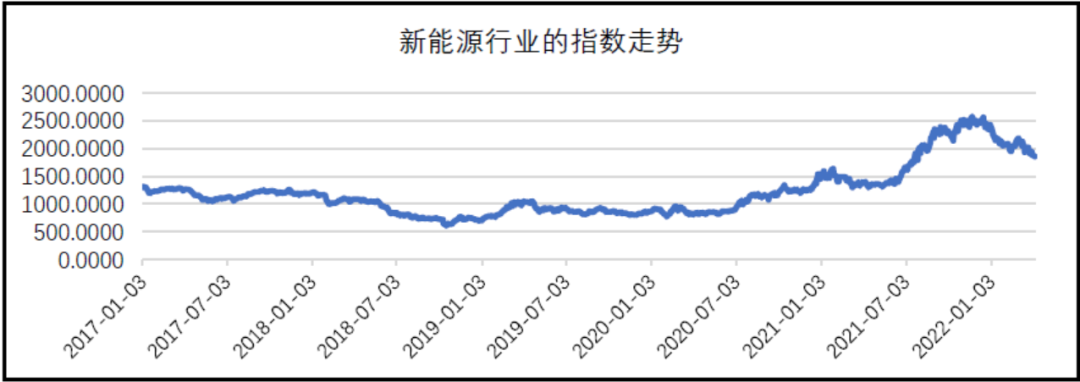

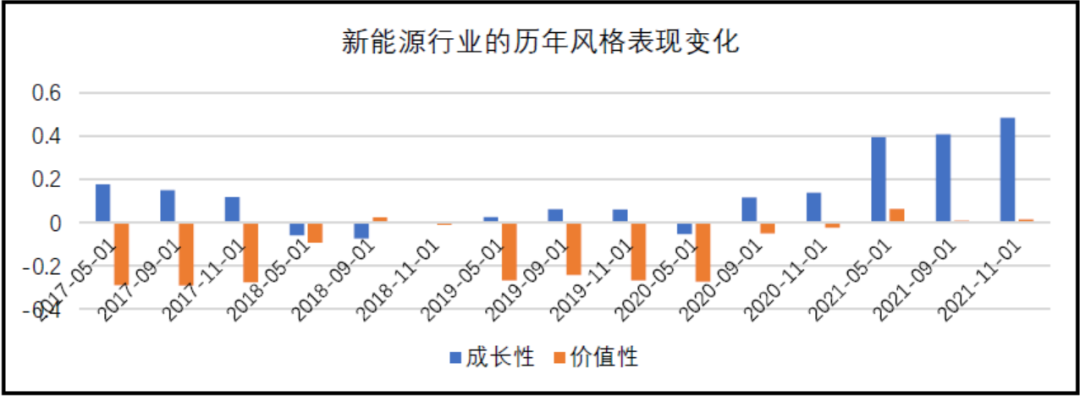

这类企业可能处于生命周期的两个阶段中:一种是处于初期,其所处的细分市场并未迎来高速发展,仍然在不断探索不断完善,等待需求的真正到来,如2020年之前的新能源行业;一种正处于从成长走向成熟的过程中,增长的速度有所下降,同时也并未形成如成熟行业的稳定盈利格局,如现阶段的医药流通与零售行业。

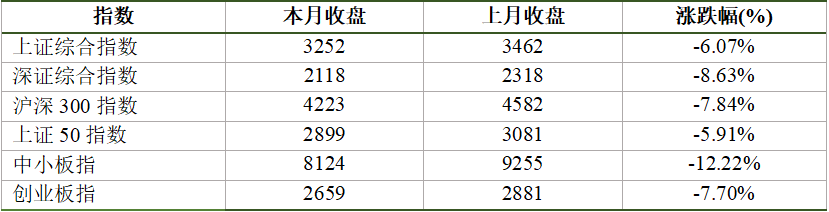

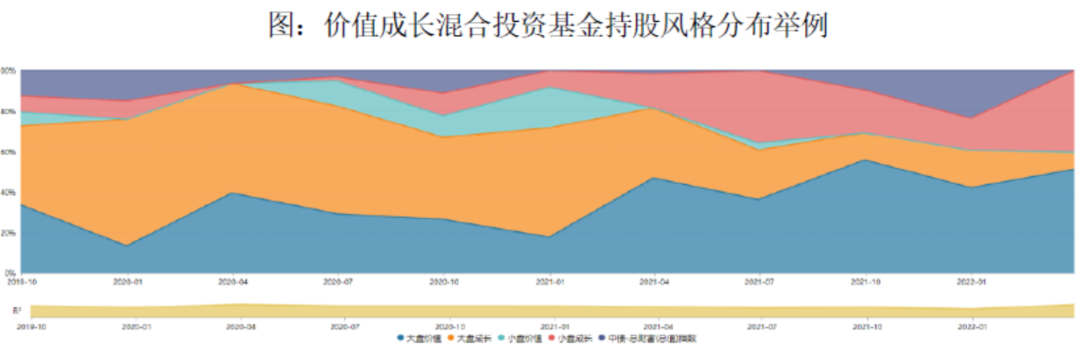

数据来源:Wind,东海基金整理。

数据来源:Wind,东海基金整理。实际上,市场对所谓的“混合风格”企业的研究并不热门,因为这些企业并不像成长风格和价值风格的企业一样具有鲜明的特点,但是不排除其中蕴含着很好的投资机会。

如新能源行业在风口来临之前并未具备较高的盈利和收入增长,其成长性和价值性均不足,但是如果研究和调研做的足够深入,能在当时就已经投资,等后续真正风口到来的时候获取的收益也是十分可观的。

那么,平衡型股基是否就是主要投资于这一类股票呢?并不尽然。和“混合风格”企业一样,平衡型股基区别于成长型和价值型股基的核心在于它并不具备鲜明的成长风格和价值风格表现,但是其中原因却是多样性的,最主要的是来自于不同的基金投资策略。

二、两种截然不同的平衡型股基策略

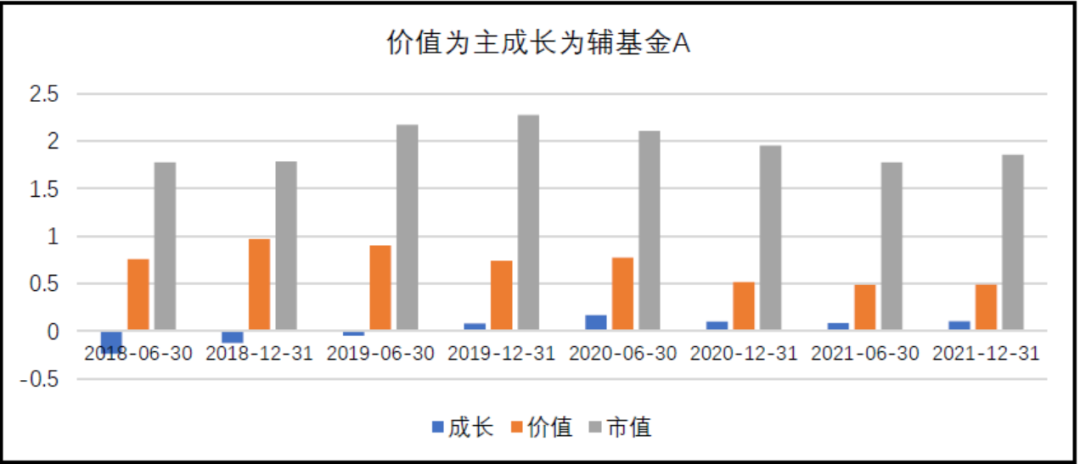

一类策略是常见的价值主星、成长卫星的双星策略。此类基金以投资价值风格股票为底仓,保证稳定的Beta收益,在此基础上投资一些成长风格股票来提高投资组合的alpha收益。因为同时投资于价值和成长,所以从投资组合整体来看并不具备很强的成长属性和价值属性,属于平衡型风格。

数据来源:Wind,东海基金整理

数据来源:Wind,东海基金整理应用价值为主成长为辅的策略是大部分基金的做法,其特点在于能够兼顾进攻和防守。价值股是“基石”,具有较低的估值稳定的盈利,在市场表现不好的时候下跌空间相比而言更小;成长股负责“进攻”,通过深度研究和调研,精选个股,获取超过市场的超额收益,增加投资组合的弹性。这类基金投资的价值与成长标的主要以成熟期与高速成长期的大盘股票为主。

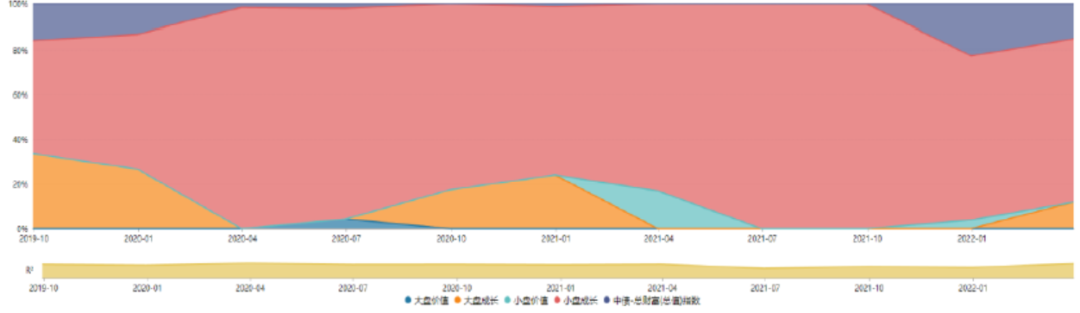

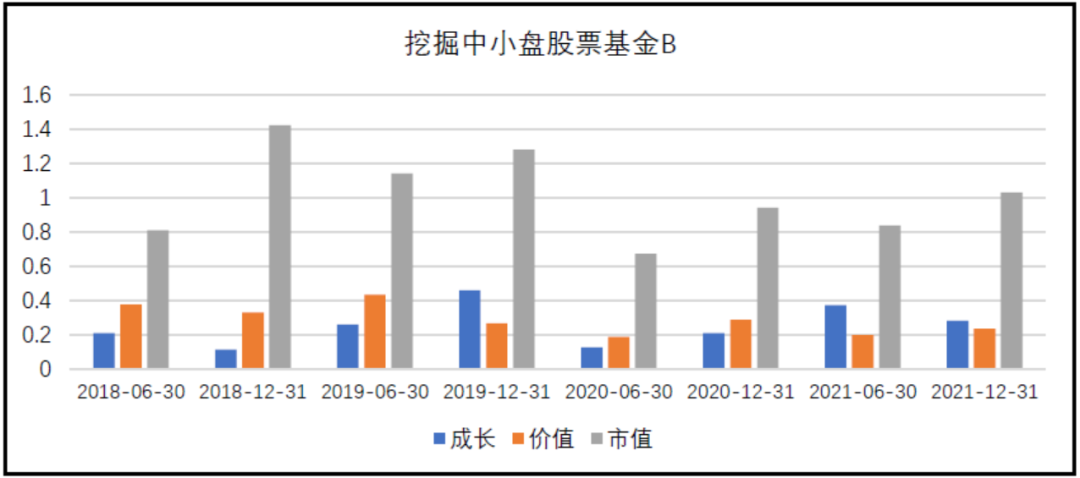

第二类是深度挖掘“混合风格”的个股。此类基金以挖掘股票中的投资机会为主,着重个股的选取,希望能够投资于本身处于高增长或未来将迎来高增长,潜力较大的“混合风格”企业来获取超额收益,而不会投资于已经进入高速成长或成熟期的企业。所以这类基金的投资标的主要为前面我们介绍过的中小盘“混合风格”企业。

图:深度挖掘个股基金持股风格分布举例

数据来源:Wind,东海基金整理

数据来源:Wind,东海基金整理聚焦于挖掘中小票机会的基金虽然不多,但是其中不乏表现非常优异的基金,这类基金的不确定性更高,可能走出有别于市场大盘的走势,如果基金经理的选股能力很强,研究足够深入,可以挖掘出提供大量超额收益的个股,但也可能选择的股票并没有出现预期的行情。

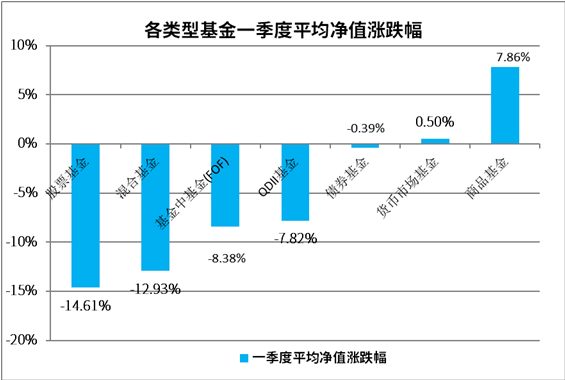

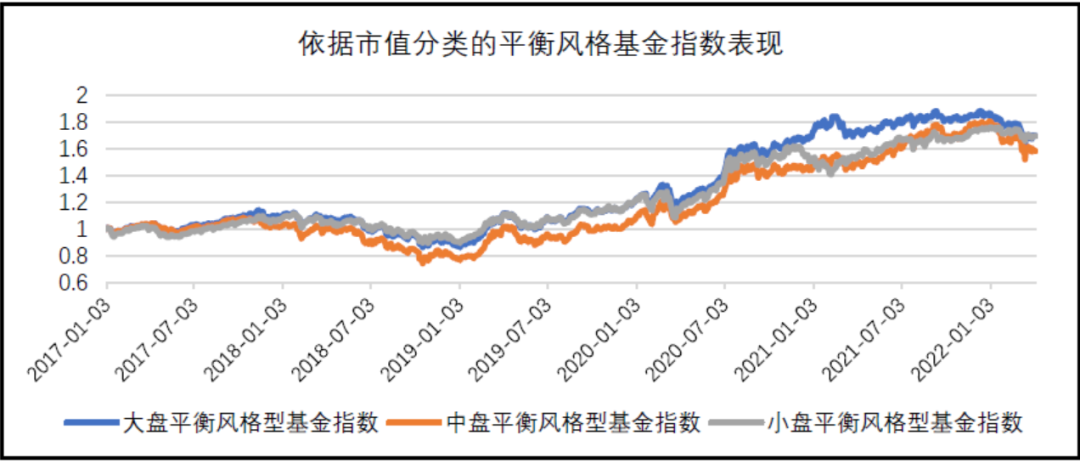

三、平衡型股基的分类和风险收益特征

按照持股市值的分布,可以将平衡型股基划分为大盘平衡、中盘平衡和小盘平衡,这种划分正好可以和上面介绍的平衡型投资策略进行对应,大盘平衡型风格基金大多采用平衡配置的“双星策略”,而中盘或小盘平衡型基金主要采用深度挖掘“混合风格”股票的精选策略。

数据来源:Wind,东海基金整理

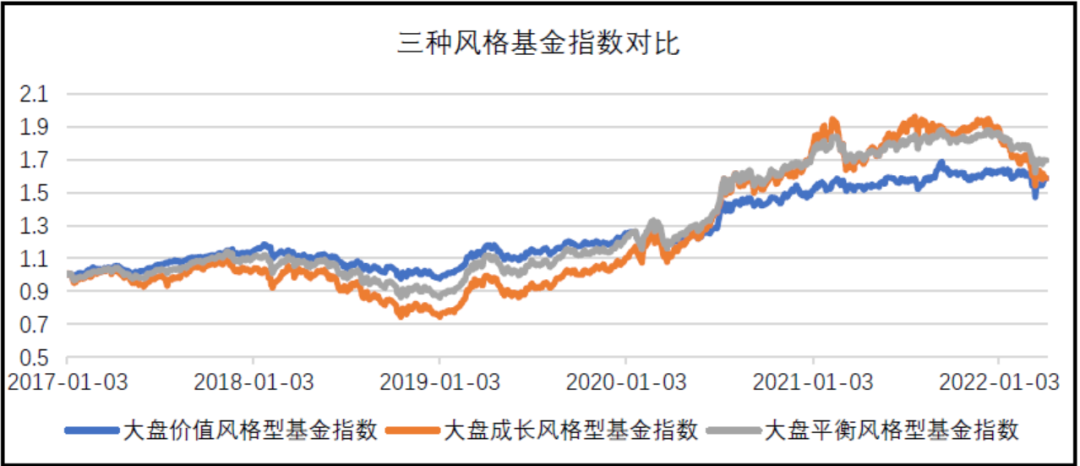

数据来源:Wind,东海基金整理从三种风格基金指数的净值走势上可以看出,三者在波动和收益上呈现一定的差异。从近几年的表现来看,大盘平衡型风格的风险收益表现要整体优于中盘和小盘风格的平衡型基金。

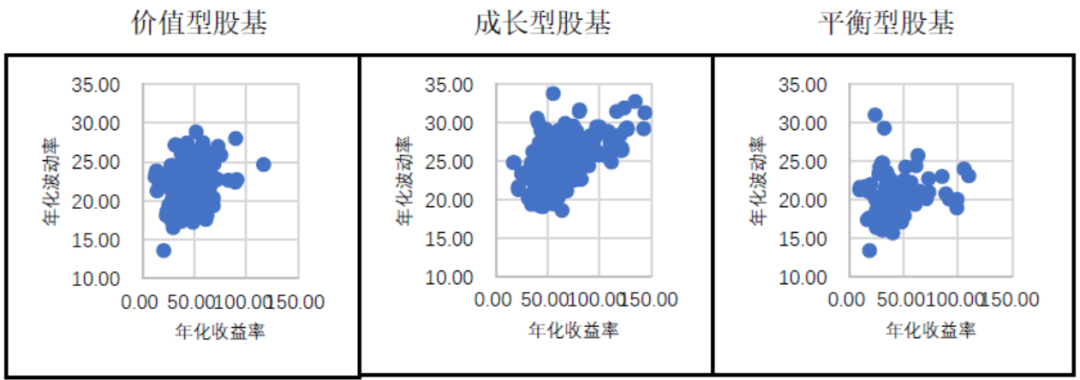

接下来,我们重点将大盘平衡型基金与前面介绍过的大盘价值与大盘成长型基金进行风险收益特征的对比,能够明显的看到,平衡型股基近三年的净值波动小于成长型股基,大于价值型股基。

图:价值、成长、平衡型股基风险收益特征

数据来源:Wind,东海基金整理

数据来源:Wind,东海基金整理从净值曲线来看,可以更直观的感受三者的区别。

数据来源:Wind,东海基金整理

数据来源:Wind,东海基金整理但要注意的是,基金之间的业绩分化差异较大,各类风格里都不乏收益高波动却较小的优质基金,需要进行更进一步甄别。

四、如何选择平衡型股基

首先投资者要明确基金的投资策略属于哪一种类型,最简单的方式是通过基金历次定期报告披露的持仓来分辨。需要注意的是,不同策略并没有绝对优劣之分。

从市值、成长与价值三大因子维度,我们能更进一步的定位出不同策略的平衡型股基的特点。下图我们选取了两只典型不同策略基金,衡量其在成长、价值、市值三个风格上的暴露。

从市值来看,价值为主成长为辅的策略主要分布在大盘风格中,深度挖掘个股的策略主要分布在中小盘中。从成长和价值风格来看,价值为主成长为辅的策略在价值上的暴露较高,辅以一定的成长,而深度挖掘个股的策略则在两个风格上均有暴露且都不高。

数据来源:Wind,东海基金整理

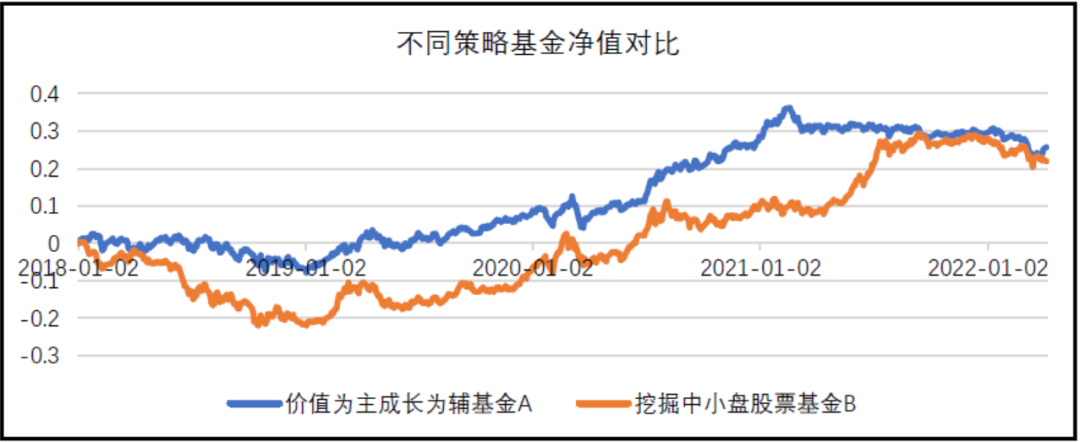

数据来源:Wind,东海基金整理我们也可以从净值曲线来进一步观察不同策略平衡型股基的风险收益特征。通过比较可以看到,深度挖掘个股的基金弹性更高,但可能会承担更大的下行风险。

数据来源:Wind,东海基金整理

数据来源:Wind,东海基金整理在了解了不同策略的不同特点后,投资者需要选择符合自己风险收益偏好的策略,并对不同类型策略的基金进行进一步精选。

在上两篇文章中,我们介绍了基金风格稳定性、行业稳定性以及行业偏好和分布对选择基金的重要性,在选择此类基金的时候依然适用。尤其在选择挖掘中小票的基金时,要着重考量基金经理的选股能力。

同时要注意其行业和赛道是否保持稳定,因为每个基金经理都有自己的能力圈,对于一个非常依赖深度研究的策略,稳定在自己熟悉的风格和赛道中选股无疑会提高胜率。

结语

综合而言,投资者在选择平衡型股基的时候,要根据自己的风险收益偏好,注意区分其所用的投资策略,同时重点考量其风格和行业持仓的稳定性,选择多只基金分散的构建投资组合。

需要注意的是,无论是进行哪种策略的投资,我们都需要坚持长期持才更有可能获取稳定的投资收益。

东海基金

量化研究员

龚尚志

风险提示:本文相关观点不代表任何投资建议或承诺。东海基金管理有限责任公司(以下简称“本公司”)或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经本公司事先许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,或对本专栏内容进行任何有悖原意的删节或修改。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资者投资于本公司基金时应认真阅读相关基金合同、招募说明书、基金产品资料概要等文件并选择适合自身风险承受能力的投资品种进行投资。我国基金运作时间较短,不能反映所有发展阶段。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成对本基金业绩表现的保证。相关资料仅供参考,不构成投资建议。基金有风险,投资需谨慎。