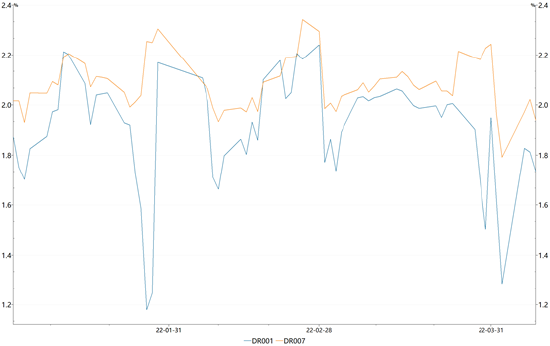

2022年2月下旬俄乌开战以来,西方国家对于俄罗斯的经济制裁愈加严厉。俄罗斯卢布汇率大幅下跌,央行海外资产被冻结;作为对应,俄罗斯官方宣布可以用卢布偿还以其他货币计价的证券。而ICE Data Services(欧洲CDS主力清算中心)的数据显示,为1,000万美元俄罗斯国债保险5年的信用违约互换(CDS)周一的报价为首付580万美元、年付10万美元,意味着违约概率大约80%。

说起LTCM就得说到约翰·w·梅里韦瑟,他是芝加哥大学的MBA,后在所罗门兄弟公司工作。早在70年代就已经是所罗门兄弟公司的传奇交易员、债券市场上叱咤风云的人物。1977年,他在所罗门公司组建了套利部(Arbitrage Group),也就是后来LTCM的核心。1983年,罗森弗德(Eric Rosenfeld)、哈格海尼Victor Haghani、霍金斯(Gregory Hawkins),克拉斯科(William Krasker)、西里伯兰德(Lawrence Hilibrand)等诸多数学天才加入了后,团队开发出了“套利”这一金融利器。

1991年,梅里韦瑟卷入了下属交易员丑闻事件,他在被停职并罚款后的1993年辞职并创办了LTCM。公司成立之后,梅里韦瑟又请到了‘三座大山’:第一位是哈佛大学的罗伯特·默顿(Robert Merton),LTCM的精神导师。第二位是斯科尔斯(Scholes),他是毕苏模型(Black-Scholes)的提出者之一。第三位是大卫莫林斯(David W Mullins),莫林斯是美联储的副主席,市场人脉广泛为LTCM的发展做出很大贡献。

LTCM在1994到1997的短短四年时间里为客户创造了121%的收益,即平均年化30%+。假设每年现金分红的话,即使考虑到1998年其-92%的亏损,理论上客户仍有5.8%的年化收益。LTCM一时间成为了全市场追捧的神化爆款基金,投资者热衷于回报,金融机构捧着资金上门希望获得一些中间业务或者成为机构投资者。

随后的1998亚洲金融危机导致公司亏损加剧,当年5和6月两个月的亏损就导致LTCM的资本减少了4.61亿美元。随着市场环境继续恶化,9月份,LTCM的资本缩水至不到10亿美元,这意味着约1000亿美元的债务(杠杆率大于100:1)支撑着LTCM超过1000亿美元的资产。

8月,俄罗斯国债违约:外资大量流出使得俄罗斯的外汇储备几乎干涸、石油价格也暴跌了30%多,重创了资源出口型国家。俄罗斯股票在年内跌掉了3/4,短期利率甚至升至200%。8月17日,俄罗斯杜马(议会)拒绝了IMF提出的改革方案后,俄罗斯突然发表声明宣布俄罗斯内外债违约。LTCM万万没有料到,俄罗斯金融风暴引发了全球的金融动荡,结果它所沽空的德国债券价格上涨,它所做多的意大利债券等证券价格下跌,它所期望的正相关变为负相关,结果两头亏损。它的电脑自动投资系统面对这种原本忽略不计的小概率事件,错误地不断放大金融衍生产品的运作规模。LTCM利用投资者那儿筹来的 22亿美元作资本抵押,买入价值3250亿美元的证券,杠杆比率高达60倍。由此造成该公司的巨额亏损。它从5月俄罗斯金融风暴到9月全面溃败,短短的150天资产净值下降90%,出现43亿美元巨额亏损,仅余5亿美元。9月23日,美联储出面组织安排,以美林、摩根为首的15家国际性金融机构注资37.25亿美元购买了LTCM的90%股权,共同接管了该公司但LTCM终究难逃倒闭的命运。

价值洼地会被飞速填平

LTCM买入被错杀的债券,等待价格回归之后赚取相对较少的利润,再成千上万次的重复之中积累其了丰厚的利润。这一策略看似有效但实际上在LTCM成功之后的几年之中,越来越多的机构开始模仿它的策略,价值洼地被飞速填平。为追求利润,LTCM开始尝试更多的套利策略以期获得超额收益,但最终还是栽倒在了俄罗斯国债的大坑里,任何价值洼地都不可能长期存在。

模型不是万能的

上学时老师会说:假设ABC条件下,则模型D成立。数学模型是在对问题进行分析后,发现某些因素或条件还无法进行考虑或估算;或是针对问题的主要因素,舍弃次要因素的影响,采用假设的方式,使我们解决的问题简单化、模型合理化。诺贝尔经济学奖得主Merton Miller对LTCM事件的评论是:“严格来说,如果世界的行为与过去一样,是不会有任何风险的。”;历史经验无法证明其在预测未来行为的有效性,具有重大影响的黑天鹅事件可能从数学的角度看概率可以低到似乎永远不会发生,但由于LTCM的诸多数学天才们对自身专业知识的自信或者对于其他领域的知识理解不足,而未能充分认知到自身开发的数学金融模型的局限性。

杠杆必须适度

LTCM的另外一个错误就是公司杠杆水平大规模上升。1997年底LTCM以1994年投资1美元派发2.82美元红利的高回报退还了股东27亿,剩余48亿。当年年报显示,LTCM总计向各金融机构借贷了超过1200亿,财务杠杆比例25倍。更加知名是他们签订了超量金融衍生品合约,合约总金额超1.2万亿美元,相当于杠杆比例接近300倍。超高比例的杠杆导致公司自有资金不足以偿付短期债务,也加速了公司的崩溃。2008年的美国两房次贷危机时,雷曼兄弟利用30倍杠杆大量持有住房抵押债券和其他垃圾资产,最终未得救助倒闭收场也充分说明了高杠杆的风险。

全球疫情叠加俄乌战争的大环境下,海外主要经济体和市场发生黑天鹅事件的可能性依然存在,在某些特定的情况下会对国内市场或企业造成冲击。虽然在国内当前金融监管环境下不太可能发生类似LTCM或者雷曼兄弟类似的问题,但业务创新适度、账户杠杆适度以及数学模型的局限性仍然是大家需要关注的地方。