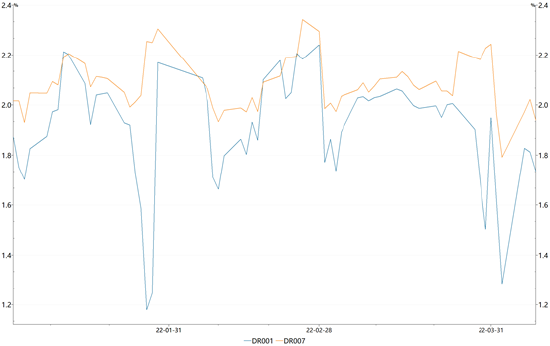

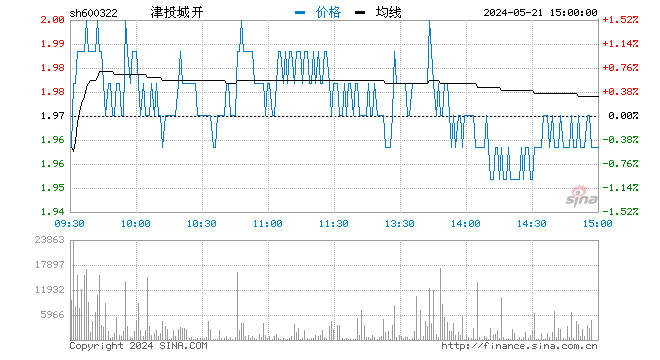

最近,在内部疫情反复、经济增长压力大、外部区域冲突加剧、能源价格高涨等背景下,市场出现了一轮快速调整,很多小伙伴惊慌失措,不知如何应对。

其实,市场的中短期波动是无法预测的,如果我们只是盯住股价这个“记分牌”,就很难取得好成绩。

投资大师巴菲特曾这样提醒投资者者:“投资就像是打球,想要得分,必须将注意力集中到球场上,看住那只球,而不能只紧盯着记分牌。”

如果我们把注意力集中到“球”而不是“记分牌”上,会取得怎样的效果呢?

长期稳健上涨,不断创出新高——这是巴菲特掌舵的伯克希尔股价会是最好的答案。2022年3月,伯克希尔A类股票价格突破54万美元,再创新高。很多人艳羡这条曲线,却总是忽略,巴菲特成功的重要原因之一,是他让许多次的下跌,都成为后来赚钱的机会。

伯克希尔A类个股年线 数据来源:wind,2022/3/28

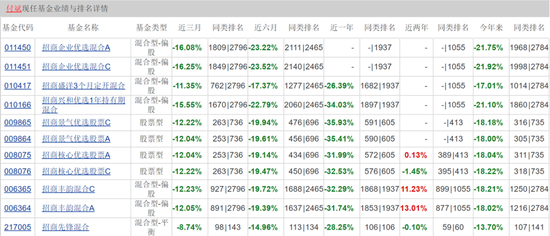

伯克希尔A类个股年线 数据来源:wind,2022/3/28公募基金中,也有不少奉行价值投资的基金经理,今天,基少盘点一位在价值投资路上不断前行,努力把握每次下跌机会,为持有人创造价值的基金经理——田瑀。

田瑀,复旦大学物理学硕士,现任中泰资管基金业务部副总经理和中泰开阳价值优选混合A(007549)基金经理,拥有10年证券从业经验和7年投资管理经验。

他自2019年9月6日掌舵的中泰开阳价值优选混合A(007549),截至2022年4月8日,不足三年的时间内累计盈利109.81%。

更难能可贵的是,虽然经历市场风格的快速转换,该基金多数时间维持80%以上的高仓位,2019年-2021年连续三年盈利,且盈利分布较为均匀,多数季度实现正收益,2019年四季度至2022年一季度期间,季度最差收益仅为-10.74%。截至2022年4月8日,基金的最大回撤为18.06%,卡玛比值(年化收益率/最大回撤)达到1.83,非常优秀。(数据来源:wind)

那么,田瑀如何借助每次下跌,让基金多赚一些,为持有人创造价值的呢?这要从田瑀投资逻辑和思路说起。

一是聚焦能不断创新高的优质企业。股市中,有类企业虽然股价也会有涨跌,但是极强的壁垒基因注定了下跌是暂时的,或者说每次下跌,都是为创新高做准备。最终,上述特征会体现在基金净值走势上,为投资人带来丰厚的回报。田瑀掌舵的基金,就是重仓这类具备不断创新高的企业,为持有人创造价值。

田瑀认为,经济世界永远都是难以预测的,每一家公司都像是风雨飘摇的小船在大海里航行。投资人能做的是找到那些不容易翻船的企业——最好是让傻子来经营都难以被超越的企业,这类企业的共同特征就是具备很强的竞争壁垒,且其竞争壁垒可归因、可积累。这种竞争壁垒的核心特性就是不可复制性,例如时间的积淀、消费者的印象、行业准入的惯例、客户极高的试错成本等等。

例如防水材料,无论质量如何,在工程完成初期是无法辨别的。但是完工1年后,返修的成本极高,质量差的材料返修成本是质量好材料的10倍。在住房、基建等进入存量竞争后,各家企业对防水材料的要求逐步提高,高质量企业的竞争壁垒就显露无遗,可以拿到更多的市场份额,为投资人提供更为丰厚的回报。

从过往的采访资料看,田瑀在2011年就发掘了某防水材料企业,担任基金经理后更是一路坚持持有,赚取了丰厚的回报。基少看了下,该防水材料龙头在2012年-2021年的10年间,前复权价格上涨了22.62倍;2019年-2021年也上涨了5.27倍,远胜很多地产、基建和建材企业,体现了壁垒带来的良好回报。

二是承担有价值的风险,让下跌成为播种季。不少投资人遇到股票价格的下跌就惊慌失措,甚至出现底部割肉。之所以出现这类情况,往往是未能使用长期思维思考问题,做出了短期看似理性,长期却非常荒谬的行为。

田瑀却喜欢坚持长期思维,基于企业价值和价格之间隐含的长期回报率,而非基于股价趋势的预测做买入或卖出决策。他会基于深度研究,为每一只标的算账,认为划算时买入,甚至越跌越买,反之则减仓甚至清仓。

最典型的是2020年初,当时市场因为突发疫情出现非理性下跌,很多个股价格低于合理价值。田瑀把握机会,将中泰开阳价值优选混合A(007549)的股票仓位从上年末的82.56%,提高至2020年一季度末的92.61%,整体提升10个百分点。这一次勇敢逆行,为后续的丰厚回报奠定了扎实的基础。

数据来源:天天基金

数据来源:天天基金正是这种坚持长期思维的思考和投资行为,让田瑀能够在下跌的市场中做“最美逆行人”,让每一次下跌都成为播种的机会,每次上涨都是收获的季节。

三是做到风险源分散,让市场无序波动成为盈利契机。市场中的不少风险无法预判,如何在保持较低波动的基础上实现基金净值的稳步增长呢?传统方式,是借助资产配置,使用不同风险属性的资产搭配,稳中进取。

与传统投资中从行业进行风险分散和控制不同,田瑀喜欢“钻牛角尖”,自下而上,深入分析每个标的的风险来源,从根本的驱动因素角度进行投资分散,控制组合的波动。

比如说游戏行业,其风险源包括行业政策、分发渠道、分成比例、市场竞争、生活方式等。在疫情期间,很多人禁足在家,玩游戏的时间增多,对其是正向的风险源,而疫情减退,经济复苏对其是负向风险源。

再比如玻纤行业,上游的成本风险源主要为天然气价格,中游的风险源包括区域产能、区域环保政策,下游的风险源包括贸易冲突、风电新能源需求、建筑需求、财政政策等。

在详细的拆分和研究后,构建组合时,尽量让新纳入的标的风险源与原有的风险源不相关,不完全同向波动,就能减少组合的波动,带来良好的投资体验。同时,借助资产配置,利用不同风险源资产的涨跌不同步,实现基金净值的稳步攀升。

举个小例子,在疫情爆发期间,游戏行业收益,涨幅较大,容易高估;而航空业受伤较大,容易因过度恐慌下跌而低估。如果同时配置,疫情期间,可以适当减持高估的游戏,加仓低估的航空,实现组合的稳健向上,而在疫情恢复时,赚取航空业的修复红利。

四是真实面对自己,寻找市场偏见带来的低估机会。投资虽然既有科学成份,也有艺术成份,且很多时候难以量化。物理学研究出身的田瑀,拒绝二手信息,喜欢多问几个为什么、影响具体有多大,并通过实地调研将研究标的摸透、弄懂,按他的话说,是“不欺骗自己、真实对面自己”。

例如价值投资大师巴菲特在航空股的投资上,赚过不少钱,也吃过不少亏,但是作为价值投资者,不是亦步亦趋地模仿,而是深入分析行业和企业有无投资价值,当前是否被市场低估、存在盈利机会。

例如最近几个季度,田瑀的重仓股中一直存在航空股,就是基于价值投资逻辑分析。航空股是典型的强周期股,影响其业绩的主要是供给和需求。

从需求角度看,我国的人均出行次数处于非常低的位置,短期受疫情影响跌至低点,但未来存在很大的提升空间,长期存在较大的向上空间。

从供给角度看,存在几个明显的机会,受疫情影响,大量的国际航空公司倒闭,很多飞机租赁公司将老旧的飞机封存,部分飞机生厂商的生产线关闭,同时,很多空姐和空少转行,不再从事航空服务,行业快速出清,供应快速下降。未来一旦疫情好转,出行需求会快速反弹,供应会吃紧,剩余的企业盈利能力会显著改善。

站在中长期的角度看,很多航空公司,特别是票价弹性较高的国际航空公司,隐含的中长期回报率已经非常划算。

这是田瑀基于深入思考后,面对真实自己的又一番布局。尽管,上述逻辑尚待市场验证,但是思维方式,体现出一贯的中长期价值投资。

小结:田瑀是位具备严密科学思维的基金经理,能够通过“聚焦壁垒+长期思维+风险分散+把握偏见”,让每一次下跌,都成为赚钱和基金净值创新高的机会,并提供较为舒适的投资体验。希望在较低回撤基础上享受不菲的中长期收益。

最后想补充一点:我很欣赏田瑀的一点是特别坦诚,最近年报里面,把自己能赚什么钱、不能赚什么钱写得明明白白:

基于我们的投资理念,自下而上寻找具备宽阔护城河且长期潜在回报率十分划算的标的是我们永远花95%以上精力的事情,这样的方式使得我们的组合在任何一个时间点看起来都缺乏锐度,无论是行业还是风格上都很难受益于单一风险源的上涨,下跌的时候亦然。

但这恰恰是符合我们赚我们懂的钱的原则,如果希望获得较高的贝塔,对于持有人而言,我们的风格并不合适,但长期阿尔法的钱是我们一直孜孜不倦的追求,阿尔法是可累积的,贝塔终将回归。

备注:基金有风险,投资需谨慎。以上内容仅供参考,不构成任何投资建议。