今天,各大指数震荡走低,创业板指跌超4%。

盘面上,物流、农业等少数板块受利好刺激逆市走强,锂电池、白酒等赛道股再度重挫,宁德时代跌超7%。

抛开糟心的盘面,我们继续上篇的话题。

认真梳理一下公募基金近十多年来,5次抱团行情中,后面3次情况如何。

同样假设如果在每轮抱团行情中,我们买入业绩最牛的10只主动权益基金,分别持有1年、持有3年和持有至今,后来都赚钱了么?是否能持续跑赢大盘,获得稳定的超额收益呢?

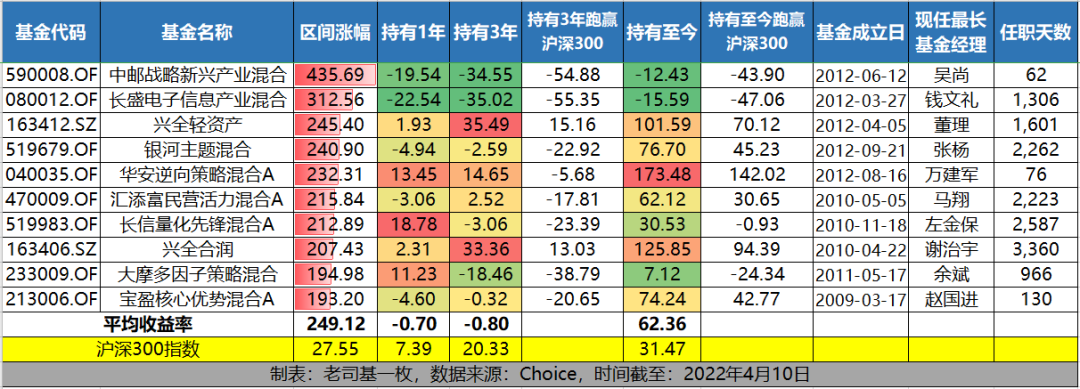

第三次抱团:2013年一季度-2016年一季度

配置重点:TMT板块

这段时间,创业板开启第一轮轰轰烈烈大牛市。TMT板块迎来最高光时刻,板块权重居高不下,形成互联网抱团行情,主要受益于智能手机和移动互联网的崛起。截至 2016 年3 月31日,抱团股票组合中 TMT 板块权重高达48%。

老司基选取了2013年1月1日至2016年3月31日,区间涨幅居前的10只主动权益基金,具体包括:中邮战略新兴产业混合、长盛电子信息产业混合、兴全轻资产、银河主题混合、汇添富民营活力混合A、长信量化先锋混合A等当时最为耀眼的几只牛基,看看分别持有不同时间周期的赚钱能力如何。

第三轮抱团行情十大牛基后续表现情况

十大牛基中,3年多时间平均涨幅高达249.12%,是同期沪深300指数涨幅的9倍,这强大的超额能力也是没谁啦。其中,中邮战略新兴产业混合(590008)区间涨幅翻4倍,达到435.69%,是业绩最为亮眼的一只基金。该基金当时由任泽松管理。任泽松之前籍籍无名,2013年一战成名,中邮战略新兴产业以80.38%的回报拿下年度冠军,迅速成为继华夏基金王亚伟之后的“公募一哥”。

在业内人士看来,任泽松管理风格鲜明,但持股的集中程度颇为偏激,已经接近于赌博。如果投资者在2015年高点买入中邮战略新兴产业,后来的亏损都不小。作为公募界的话题人物,任泽松曾因高度集中持仓创业板个股大赚而备受赞誉,又因创业板持续调整基金亏损严重而饱受质疑。任泽松成名后,接连发了7只新基金,大多亏损严重。由他管理的中邮信息产业在2015年5月发行规模超126亿元,到2018年6月离任时最大亏损达45%。

如果在2016年4月1日起持有1年,10只牛基的平均收益率为-0.7%,大幅跑输同期沪深300指数7.39%的涨幅。其中,有5只基金出现负收益,长盛电子信息产业混合(080012)、中邮战略新兴产业混合(590008)两只基金表现垫底,持有1年的跌幅均超过19%。

如果持有3年,10只牛基的平均收益率为-0.8%,同样跑输同期沪深300指数达21%。真是涨跌都疯狂,3年都没缓过劲来。不过,兴全旗下两只牛基兴全轻资产(163412)和兴全合润(163406)表现较为出色,持有3年的收益率均超过33%。

如果持有至今,10只牛基十多年来的平均收益率为62.36%,同期沪深300指数涨幅为31.47%,总算是跑赢了一回。10只基金中,有6只跑赢了沪深300。其中,华安逆向策略混合A(040035)长跑能力最为出色,累计涨幅高达173.48%,超额收益达到142.02%。该基金由今年初离任的明星基金经理崔莹管理了6年多时间,目前由万建军管理。

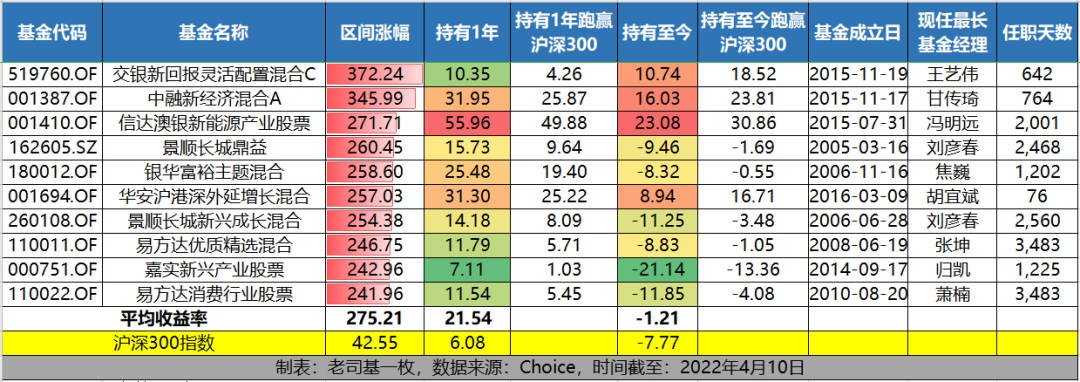

第四次抱团:2016年二季度-2020年三季度

配置重点:消费板块

这段时间,消费板块再次成为抱团资金的集中地,同时生物医药板块的比重逐渐稳定,形成第二次消费抱团。相对第一次消费抱团,第二次消费抱团相对更加均衡,消费、医药、TMT、金融地产上均有不同程度的权重分配。

老司基选取了2016年4月1日至2020年9月30日,区间涨幅居前的10只主动权益基金,具体包括:信达澳银新能源产业、景顺长城鼎益、银华富裕主题、华安沪港深外延增长混合、易方达优质精选混合(原易方达中小盘)、易方达消费行业等几只牛基,看看分别持有不同时间周期的赚钱能力如何。

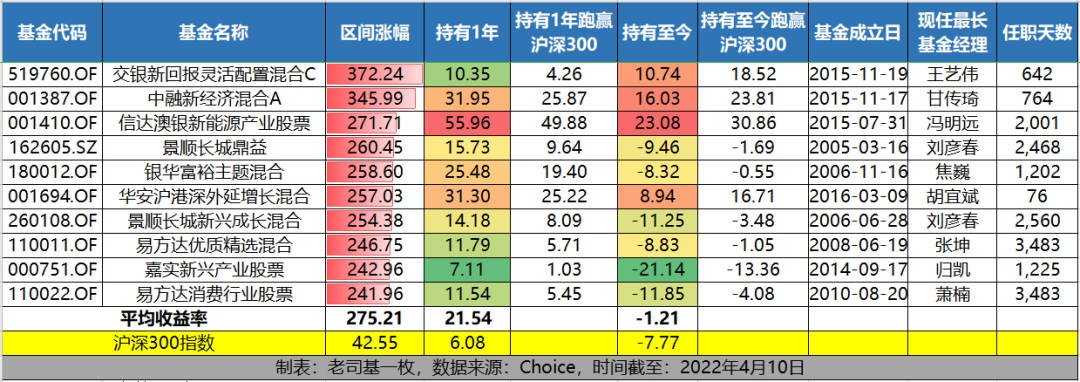

第四轮抱团行情十大牛基后续表现情况

十大牛基中,4年时间平均涨幅高达275.21%,是同期沪深300指数涨幅的6倍,超额收益惊人。其中,交银新回报灵活配置混合C(519760)区间涨幅达到372.24%,业绩最为亮眼。另外,中融新经济混合A(001387)同期涨幅也超过3倍,达到345.99%。

如果在2020年10月1日起持有1年,10只牛基的平均收益率为21.54%,跑赢同期沪深300指数6.08%的涨幅。其中,信达澳银新能源产业股票(001410)表现最为出色,持有1年的收益率高达55.96%。该基金为明星基金经理冯明远的代表作,他管理该基金5年多时间,任职回报达289.%,任职年化回报超28%。

冯明远不追逐市场热点,通过抓住科技产业内在发展的客观规律提高投资的准确性,忽略市场热点波动干扰,是他一贯遵循的选股和投研之道。冯明远是一位调研狂人+跟踪能人,他的持股数量,在全部A股主动管理型基金经理中,一直是较多的那个。

如果持有至今,10只牛基的平均收益率为-1.21%,同期沪深300指数跌幅为7.77%。10只基金中,只有4只跑赢了沪深300,占比仅40%。其中,嘉实新兴产业股票(000751)表现垫底,区间跌幅21.14%,跑输沪深300达13%。

第五次抱团:2020年四季度-2021年三季度

配置重点:新能源板块

这是离我们最近一次的公募抱团行情,新能源产业链为代表的高端制造板块占比不断提升。在新能源板块股价强势表现的带动下,抱团股票向新基建和智能制造转移的趋势形成,中游制造权重占比增速较高。

老司基选取了2020年10月1日至2021年9月30日,区间涨幅居前的10只主动权益基金,具体包括:前海开源公用事业、信诚新兴产业混合A、东方新能源汽车混合、前海开源新经济混合A、华夏能源革新股票A等几只牛基,看看持有至今的赚钱能力如何。

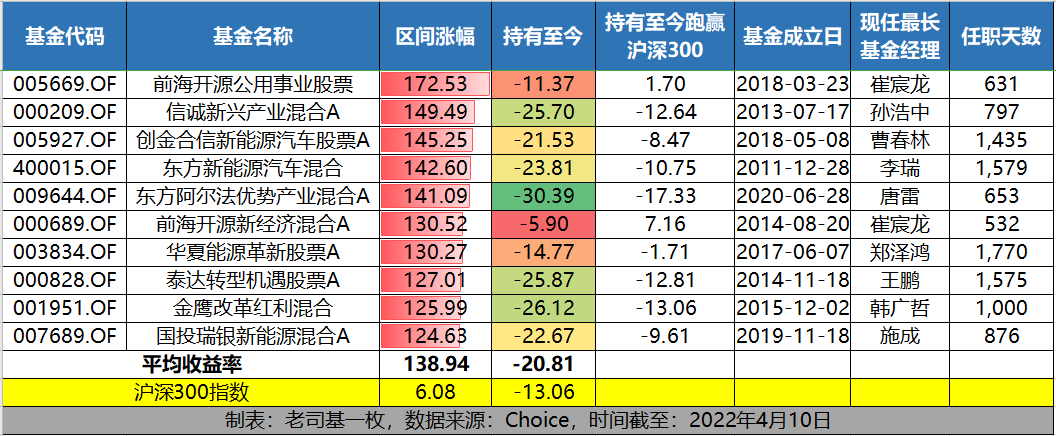

第五轮抱团行情十大牛基后续表现情况

十大牛基中,1年时间平均涨幅高达138.94%,是同期沪深300指数涨幅的23倍,超额收益非常奈斯。其中,前海开源公用事业股票(005669)区间涨幅达到172.53%,业绩最为亮眼。另外,同为崔宸龙管理的前海开源新经济混合A(000689)同期涨幅也达到130.52%。

崔宸龙管理的这两只基金,2021年的收益都超过100%,并斩获了2021年公募冠军,其个人在管基金总规模迅速从几亿达到400亿以上。然而,冠军魔咒再次显灵,2021的冠军基金前海开源公用事业在2022年遭遇滑铁卢,今年一季度净值跌幅达21.65%,在同类基金中位居后20%。

如果持有至今,10只牛基的平均收益率为-20.81%,大幅跑输同期沪深300指数。10只基金中,有8只跑输了沪深300。其中,东方阿尔法优势产业混合A(009644)表现垫底,区间跌幅超30%,跑输沪深300达17%。

最后,老司基简单总结一下:

1,每轮抱团行情买入最牛权益基金,持有1年、持有3年和持有至今,大概率能获得相对沪深300指数不错的超额收益,尤其是前两轮抱团行情;

2,大牛市后持有主动权益牛基,超额收益不明显,如第3轮TMT抱团行情后,牛基整体表现不佳。更多超额收益来自于个别优秀基金经理的管理能力,如兴全系基金;

3,做好基金资产的均衡配置,无论何时,都不单吊赌博式重仓押注一个板块的基金经理。那些重仓狂怼一个板块的基金涨起来有多疯狂,跌起来就有多销魂,最典型如第4轮的消费抱团和第5轮的新能源抱团。