投资

要点

资金面维持宽松,国常会指出“国内疫情近期多发,市场主体困难明显增加”,“新的下行压力进一步加大”。疫情走向和宽松政策预期是当下市场主线。

一、市场行情回顾

1.资金面

到期方面,本周(4月6日至4月8日)有6100亿元逆回购到期。投放方面,央行逆回购投300亿元,合计净回笼5800亿元。下周(4月11日至4月15日)央行公开市场将有400亿元逆回购、700亿元国库现金定存、1500亿元MLF到期。

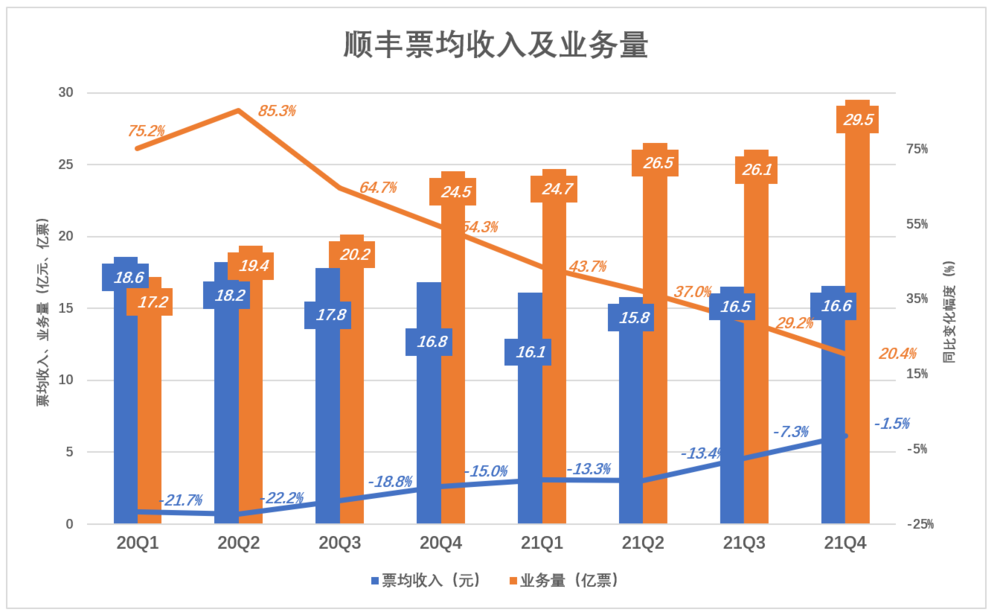

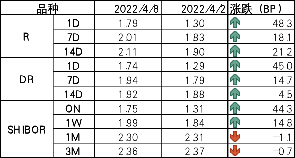

全周来看,资金市场供给较为充裕,央行投放减少,资金利率有所上行但仍处于低位。DR001、DR007、DR014分别为1.74%、1.94%、1.92%,较上周收盘分别变动+45bp、+14.7bp、+4.5bp。具体来说,本周DR007运行在1.94-2.02%的区间,整体保持在2%附近。回购交易方面,本周银行间质押式回购日均量为5.14万亿元,较上周上升(上周为3.54万亿元),其中R001日均量为4.32万亿元,较上周上升(上周为2.49万亿元),R001成交量占比为84%,较上周上升(上周为73%)。

图1 货币市场利率 资料来源:Wind

图1 货币市场利率 资料来源:Wind2.债券利率

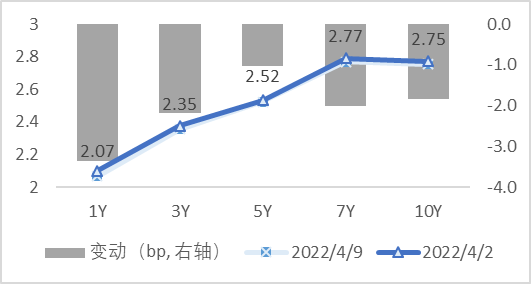

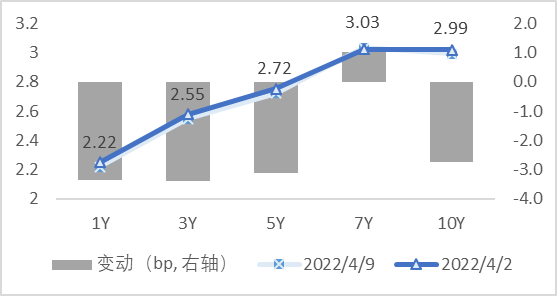

本周共三个交易日。周三,上海疫情严峻,市场变现情绪浓厚,长端利率下行1.45bp;周四,周三晚间国常会提及“运用再贷款等多种货币政策工具”和“新的经济下行压力加大”,促使市场酝酿新的政策宽松预期,利率下行1.65bp;周五,无明显消息,短期未见央行有所动作,利率上行1.5bp。全周来看,十年国债活跃券220003收于2.755,累计下行2.75bp;十年国开活跃券220205收于2.995,累计下行2.5bp。

图2 国债期限结构变动(中债估值) 资料来源:Wind

图2 国债期限结构变动(中债估值) 资料来源:Wind 图3 国开债期限结构变动(中债估值) 资料来源:Wind

图3 国开债期限结构变动(中债估值) 资料来源:Wind 图4 利率债分位数情况(中债估值) 资料来源:Wind

图4 利率债分位数情况(中债估值) 资料来源:Wind 图5 信用债分位数情况(中债估值) 资料来源:Wind

图5 信用债分位数情况(中债估值) 资料来源:Wind二、宏观经济观察

l 国务院常务会议部署适时运用货币政策工具,更加有效支持实体经济发展。会议指出,要加大稳健的货币政策实施力度;研究采取金融支持消费和有效投资的举措,提升对新市民的金融服务水平,优化保障性住房金融服务,保障重点项目建设融资;设立科技创新和普惠养老两项专项再贷款,央行对贷款本金分别提供再贷款支持。会议决定,餐饮、零售、旅游、民航、公路水路铁路运输等特困行业,在二季度实施暂缓缴纳养老保险费;延续执行失业保险保障扩围政策,提高中小微企业失业保险稳岗返还比例,加大失业保险金对职业技能培训的支持。

l 广州“接力贷”一日游。广州有银行再次启动“接力贷”,主贷款人年龄需要在18到65岁之间,按子女年龄最长贷30年,父母+子女流水满足月供两倍以上,首套最低5.4%,二套5.6%。但随着事情持续发酵,银行已经紧急叫停该项目。虽然接力贷被叫停,但是广州房贷确实出现明显下调,汇丰银行目前广州首套房可以调至LPR基准,即4.6%,二套房贷利率最低为LPR+60bp,即5.2%。

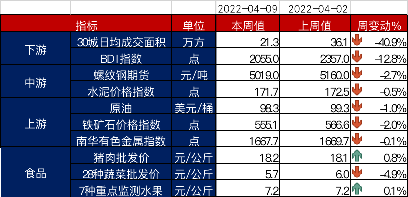

l 经文化和旅游部数据中心测算,2022年清明节假期3天,全国国内旅游出游7541.9万人次,同比减少26.2%,按可比口径恢复至2019年同期68.0%;实现国内旅游收入187.8亿元,同比减少30.9%,恢复至2019年同期39.2%。

图6 部分高频经济数据 资料来源:Wind

图6 部分高频经济数据 资料来源:Wind三、未来市场展望

下周资金面影响因素方面,一级市场利率债发行规模1978亿,净发行-594亿,缴款规模2458亿,净缴款-114亿;存单到期规模5939亿;资金下周到期方面,将有400亿元逆回购、700亿元国库现金定存、1500亿元MLF到期。

3月5日,2022年政府工作报告公布,市场普遍预期GDP目标会定在5~5.5%,而实际公布的增速目标为5.5%左右,体现出中央对于今年经济增速有较高的诉求。在此背景下,稳增长政策会贯穿全年,无论是政策推出的预期,还是政策实际推出后带来的效应,都将对债券市场施压。同时,中美利差大幅压缩,也会抑制中债的底部空间。中期来看,债市趋势偏空,久期策略的超额收益要求对政策节奏有较精准的把握,难度较高,建议以防守为主,缩短久期聚焦票息。后续对宽信用进程、房地产投资以及其他经济数据进行密切跟踪。

短期来看,本轮疫情对于3-4月的经济冲击较大,国常会也对“新的经济下行压力加大”做了确认,但并未明确提及降准、降息政策,因此进一步的宽货币政策落地仍具有不确定性,市场可能围绕宽松预期进行一定交易,短期来看利率风险不大或将继续低位震荡。

四、卖方观点汇总

1. 招商(尹睿哲)4月4日

主要观点:

总体上看,债市在经历了3月情绪的一波三折和市场走势的“窄幅波动”后,可能在4月寻找新的方向。此前经济的回暖本就并不稳固、可持续性不强,现在叠加疫情的影响,基本面的压力进一步加大,因此4月货币政策应对的必要性上升。从央行一季度货币政策会议表述上来看,新增表述“加大稳健货币政策实施力度、提振信心”,“着力稳定银行负债成本”,货币宽松窗口期仍在。而从市场价格观察,这一预期可能尚未充分定价,后续关于货币宽松或还有一定的博弈空间。

2. 安信(池光胜)4月3日

主要观点:

虽然境外机构持债规模占比持续上升,但从外资卖出时期利率走势来看,外资对于国内债市几乎没有定价权,只有在短期卖出规模较大时或带来利率短暂冲高,但并不能左右国内利率趋势。考虑到2020年二季度以来我国经常项目差额持续历史高位,人民币汇率贬值压力不大,以及美债10Y与2Y利率倒挂使得10Y美债继续上行空间不大,预计后续外资卖出对债市的影响不大。

3. 中金(陈健恒)4月2日

主要观点:

进入4月份,此前债市的利空因素逐步换为利好因素,债券利率下行的机会显现,当前,投资者对于债券,我们认为完全可以更积极一些。一是3月份 PMI数据和一季度央行调查问卷数据与微观高频数据相互印证,打消了1-2月经济数据显示偏强的疑虑,使得货币政策重新放松具备更完备的基础。二是货币政策可能会在4月实施进一步放松的举措,市场对此或仍存在预期差。三是疫情可能在4月得以逐步受控,财政支出和货币政策放松可能会加快速度,对股和债都有提振。四是理财和固收+的赎回压力消退,甚至开始重新加仓。五是俄乌冲击逐步弱化,海外商品价格开始高位回落,淡化了市场对国内通胀压力的预期;商品回落,利好股市和债市。

总体来看,我们认为债券投资者可以对当前的市场更积极一些,更多的积极因素正在逐步出现来缓解债券市场流动性的压力,上游通胀的压力也边际有所缓解,并且债券市场的供需关系上也在边际转好。因此,我们认为债券市场正在迎来比较好的配置和交易时点。配置的品种上,我们认为长久期利率债是性价比很高的资产,进可攻退可守,赔率不错且胜率也不低。投资者可以积极买入,买入持有优于波段操作,持有等待利率下行即可。“持债不炒”,在今年的市场环境下,我们认为不失为一个性价比最高的选择。

4. 国君(覃汉)4月1日

主要观点:

二季度我们仍然对于整体市场维持偏谨慎的看法。虽然看多债券,但我们不是盲目看多,因为利率往下的空间越往下越有限。但对于权益,我认为现在已经是全面熊市,这不是判断,而是描述,A股市场七年一个轮回的魔咒至今都没有被打破。

我们认为利率债相对其他债券资产,有确定性的溢价。理论上不仅是股票和债券,包括其他大类资产,我们会发现所有的资产都不那么安全,因为估值都是高估,包括利率债。虽然利率水平处于历史分位数的底部,但其中存在一个问题,利率只要反弹就会有买盘进来买,因为配置盘都在等待,到目前为止,很多金融机构仍然有配置压力。