分析师:胡鸿宇

执业证书编号:S0890521090003

1. 周观点:中欧3月新能源车销量继续高增长,比亚迪停止燃油车生产插混将有效弥补相应市场

1.1. 3月新能源车销量环比高增长,比亚迪停止燃油车生产插混将有效弥补相应市场

无视涨价和疫情影响,3月新能源车企销量继续高增长超预期。部分车企发布了3月份新能源汽车销量数据,虽然部分车企生产基地所在的上海和长春因为疫情略受影响,此外3月中旬主流车企均逐步上调价格应对产业链涨价,不过销量数据仍延续了此前的高增长的趋势。具体来看,造车新势力蔚来、小鹏、理想、哪吒、零跑分别交付9985、15414、11034、12026、10059辆,同环比分别为38%/63%、202%/148%、125%/31%、270%/69%、909%/193%;传统车企中比亚迪、广汽埃安销量分别为104878、20317辆,同环比分别为348%/20%、189%/138%。

退补后需求结构逐渐向中高端个人需求转向,新能源车结构中中高端车企销量均维持高增长,中长期看新能源车销量结构有望重构需求仍将是销量的主要推动力。进入3月后为了应对产业链价格上涨带动的成本压力,中高端车企特斯拉、小鹏上涨价格均超过万元,而主打性价比的二线新势力提价仅3000-6000元,随着补贴退补后国内新能源车市场逐步向中高端的个人消费需求转向,看好城市代步需求+个人中高端需求双轮驱动,此外今年随着蔚来ET7、小鹏G9、比亚迪汉等中高端车逐步上市,中高端B级市场有望逐步回暖,在这一过程中对于价格的敏感性较低,短期车企提价会影响1-2月销量,长期看销量依旧是需求驱动,维持全年550-600万辆的销量预测。

比亚迪宣布停止燃油车生产,DM-i插混将成为电动化转型中的重要抓手将有效弥补燃油车需求市场。4月3日比亚迪汽车正式宣布,根据其战略发展需要,自2022年3月起停止燃油汽车的整车生产。现阶段上游资源的供应和下游电动车需求高增长的不匹配仍将是纯电市场进一步渗透的阻碍,因此插混将成为现阶段电动化转型中的重要抓手将有效弥补燃油车需求市场,相比较传统插混,比亚迪DM-i更加侧重于燃油经济性的表现,在进入到2022年后比亚迪插混表现优异,而汉DM-i更是在预售阶段就表现出强劲的订单需求,这让比亚迪拥有了以混动车型全面替代燃油车型的信心。除了比亚迪在混动的优势逐步显现以外,比亚迪传统燃油车主打低端市场在相应市场逐步饱和以及芯片压力依旧未得到环节的压力下,将有限资源转向竞争力更强的电动车市场也是公司提升盈利能力的重要方向。

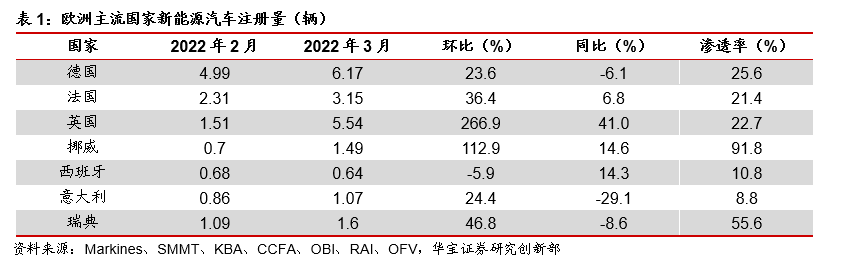

1.2. 燃油价格高企催生电动车行情高景气,欧洲七国渗透率进一步提升

燃油价格高企催生电动车行情高景气,欧洲七国渗透率进一步提升。在经历了年底的集中交付后,2022年初欧洲在假期效应和芯片供给紧张影响下新能源车销量环比大幅下调,不过进入3月后随着特斯拉进口到岸以及3月经销商完成复工,3月欧洲销量重回常态。根据统计,3月欧洲七国销量达到19.66万辆,同比增长5.9%,环比增长61.9%,渗透率达到22.9%,在俄乌冲突导致燃油价格大幅上涨态势下,新能源车销量进一步维持高增长,我们预计2022年3月欧洲整体新能源车销量为26.4万辆,预计全年销量有望超过290万辆的高增长预期。在欧洲碳排放法规的倒逼和各国高补贴政策和配套设施建设的推动下,新能源车在今年将持续快速发展。

细分来看,德国3月电动车销量为6.17万辆,同比下降6.1%,环比上升23.6%,新能源车总渗透率25.6%,整体看德国22年补贴不变,预计新能源车销量和渗透率将继续高增长。法国3月电动车销量为3.15万辆,同比上升6.8%,环比上升36.4%,新能源车总渗透率21.4%,受补贴政策延长至22年7月影响,法国有望在上半年继续维持高增速,看好同环比继续保持正增长。英国3月电动车销量为5.54万辆,同比上升41.0%,环比上升266.9%,新能源车总渗透率22.7%,由于21年底补贴门槛和金额继3月后又一次下滑,因此3月销量出现阶段性高峰。挪威3月电动车销量为1.49万辆,同比上升14.6%,环比上升112.9%,新能源车总渗透率91.8%。西班牙3月电动车销量0.64万辆,同比上升14.3%,环比下降5.9%,新能源车总渗透率10.8%。意大利3月电动车销量1.07万辆,同比下降29.1%,环比上升24.4%,能源车总渗透率8.8%。瑞典3月电动车销量为1.6万辆,同比下降8.6%,环比上升46.8%,新能源车总渗透率55.6%。

2. 数据跟踪

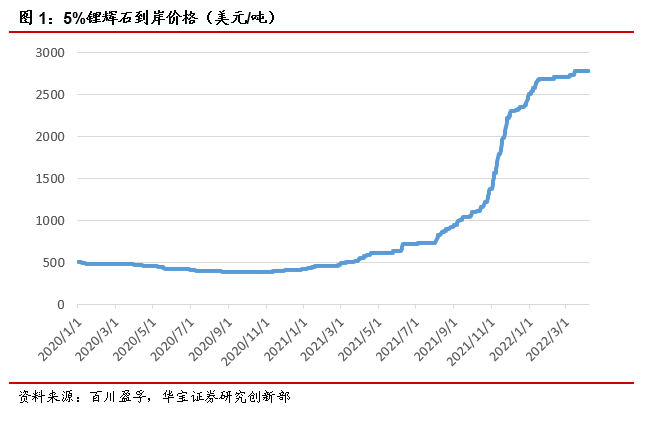

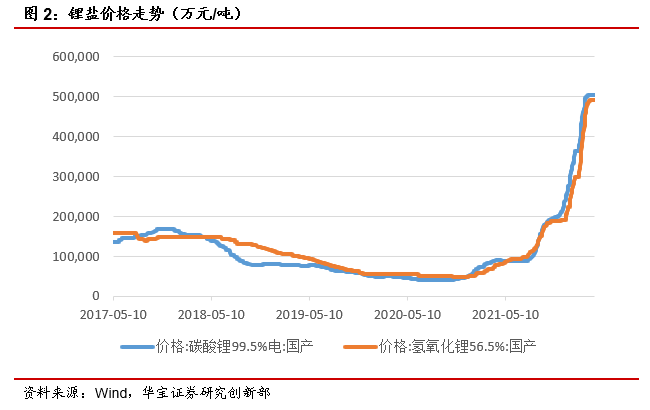

2.1. 原材料:上游资源供应紧缺锂矿价格依旧维持高位,青海复产碳酸锂涨幅放缓本周高点下滑

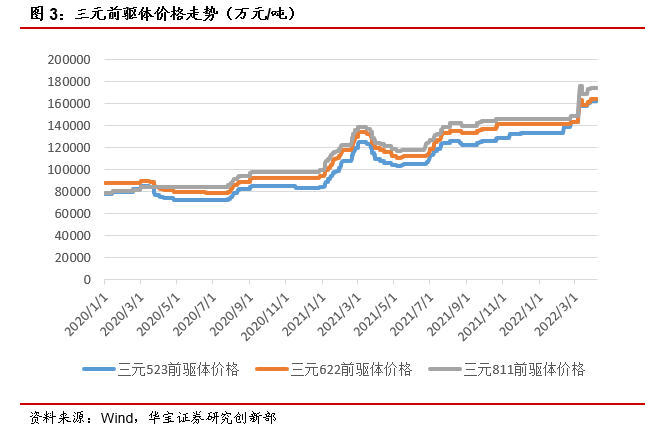

2.2. 前驱体:成本因素推动前驱体报价维持高位,下游订单增长价格仍有望上行

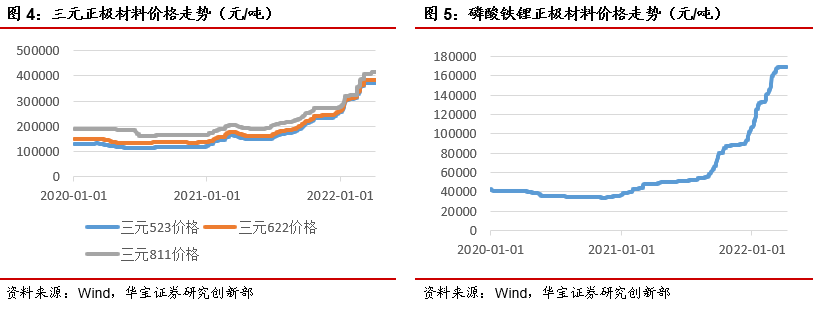

2.3. 电池正极:排产回暖叠加成本压力,高镍三元价格持续提价

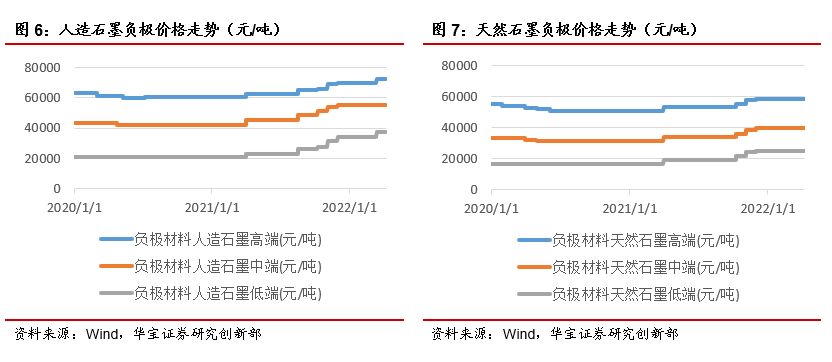

2.4. 电池负极:石墨化供给偏紧负极价格依旧坚挺

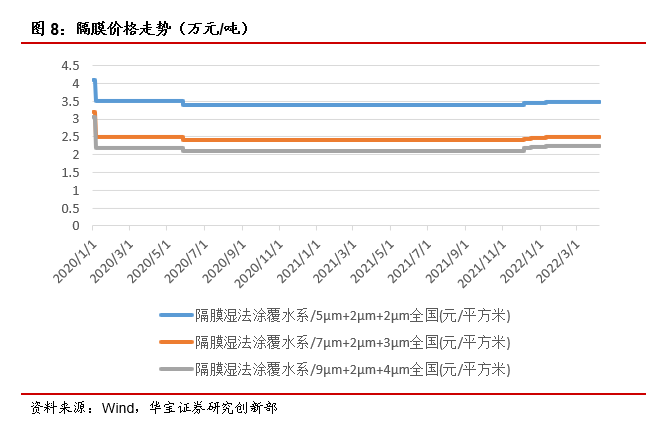

2.5. 隔膜:价格保持稳定

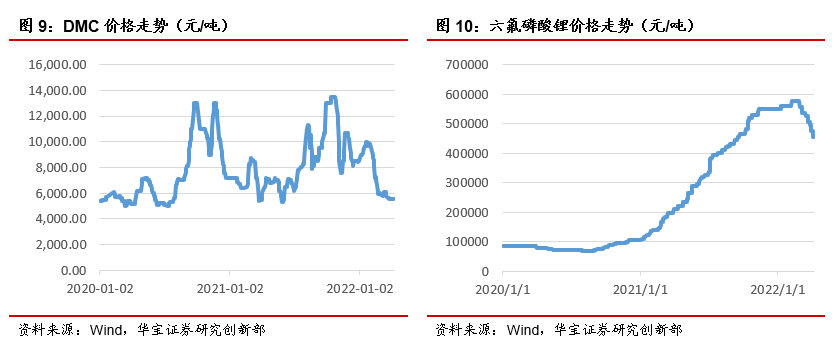

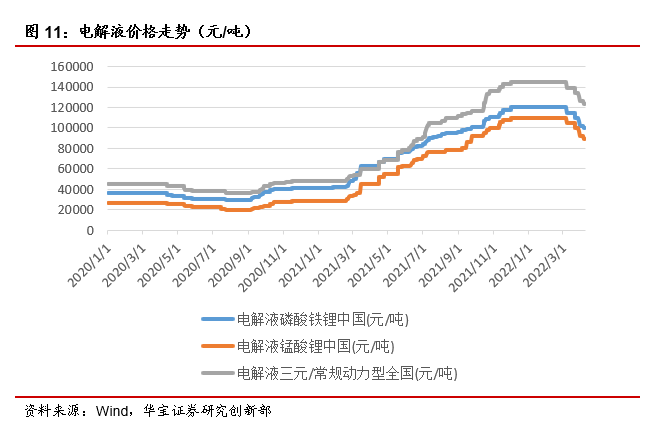

2.6. 电解液:原材料价格回落+供给缓解,价格逐步下行

3. 投资建议

新能源车行业高景气度下电池厂商产能持续扩张带来锂电产业链的增长机会。随着主流电池厂商(宁德时代、LG、国轩高科、亿纬锂能)的产能扩张,对于中游电池材料的需求和订单锁定也是日益重要,从宁德时代和天赐材料签订电解液大单锁定其55%的产能就可以看出,下游需求的推动也带动了中游电池材料厂商订单需求的旺盛,可以关注技术壁垒较低的电解液和隔膜领域中成本和规模经济优势明显并上下游一体化布局的龙头厂商,关注正极材料中高镍三元技术布局较深和海外业务扩张优势明显的龙头正极材料厂商。

新增供给和下游高增长需求的不匹配周期下下关注成本和资源优势明显上游锂矿开采企业。我们预计锂资源市场行情持续走强,本轮供给需求的错配周期将超出预期,锂精矿和碳酸锂价格有望维持高位,在海外新增供给推进进度不及预期的情况下,因此我们更应关注在开采成本较低,拥有锂矿资源优质的相关上市公司,他们在价格上行中凭借较低的成本能获得更高的毛利,业绩弹性因此相对较大;此外国内相关资源上市公司通过锂矿开采到锂盐生产销售一体化布局,随着新能源车市场持续向好,终端需求车企寻求向上延伸直接和锂盐厂商签订供货协议来降低产业链成本,相关一体化布局的上市公司凭借价格优势有望持续拓展市场份额。