远川投资评论

时隔2年,基金公司又掀起一轮自购潮。

早在1月底,易方达基金、广发基金、汇添富、富国等20余家基金公司宣布自购,张坤、朱少醒等明星基金经理也纷纷放开限购,表示对资本市场的长期信心。但市场并没有就此止跌。3月A股持续探底,基金公司开启了新一轮的自购潮,易方达、汇添富、中欧基金等纷纷加码,睿远基金、中庚基金等也紧跟步伐,加码自购。

基金公司自购,一方面可以向市场传递信心,降低资金集中赎回挤兑的风险,缓解旗下基金流动性压力;另一方面,自购为基金公司提供了“品牌营销”的重要素材,展示自己有担当、有责任、值得信任的良好形象。同时,还可以盘活自有资金,可谓是一箭多雕。

不过,对于基金公司这种“里子和面子都要挣”的自购操作,投资者买不买账就另说了。

一方面,高位买基被套牢的基民都已经跌麻了,就算想乐观,账户余额也不允许了;但另一方面,自购让基民又有了一丝安慰,说明对基金公司、基金经理对后市是有信心的,真金白银的买入对市场情绪面提振多少也有帮助。

不得不说,行情不好,投资者怨言较大,基金公司、基金经理为安抚民心,千字鸡汤文搭配真金白银的自购,疗效可能会更好。但是,基金自购是一门技术活,买什么、什么时候买、买多少其实都很有讲究。而作为专业机构的基金公司,在自购这件事情上无疑拿捏得死死的。

本文将从自购时机、自购买什么,以及买多少三个维度入手,试图还原基金公司自购中那些认识误区和鲜为人知的真相。

01

自购时机:低位高点我都买

很多投资者将基金公司集体自购作为市场见底的信号之一,其实未必是这么回事。

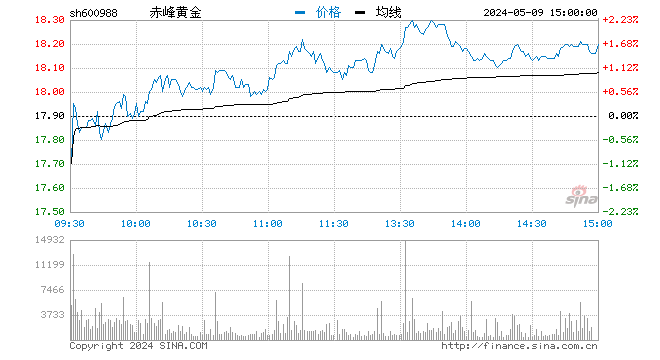

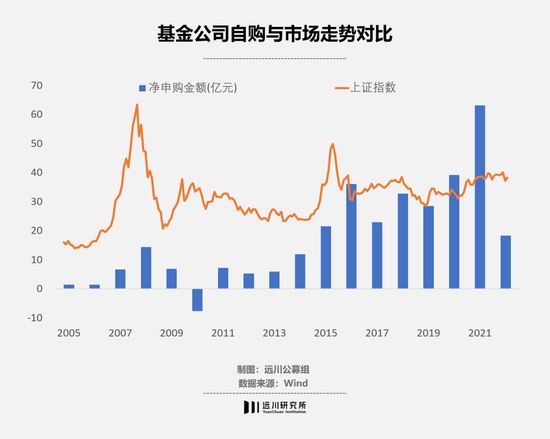

毋庸置疑,基金公司自有资金的投资行为和股市行情走势紧密相关,但申购金额和次数较高的时间,并非完全对应市场底部。

在牛市或者是由牛转熊的剧烈震荡年份里,基金公司自购无论是金额还是次数都更高,比如2008年的金融危机前后、2015-2016年股灾前后,以及2020-2021年结构性牛市等;而自2008-2014年漫长的熊市中,基金公司自购金额和次数都比较低,2010年甚至涌现出一波“赎回潮”,表现出对A股后市的悲观预期。

实际上,牛市往往对应着新基金发行的高峰期,自购作为重要的营销手段之一,净申购金额往往会伴随着新基大量发行而增加,比如2007、2014、2020、2021等年份;而牛熊切换的时候,面对市场非理性下跌,基金公司出于自救考虑,也会大量申购旗下基金,以此缓解部分产品的流动性压力,比如2008、2015、2016、2018等年份。而2017、2019年这种行情平稳、新基金发行一般的年份,自购金额和次数反而没有那么高。

换句话说,基金公司自购的时机,并非只是在市场巨幅调整之后,在市场高位也会有自有资金入场,只是高位通常是配合新基金营销,低位才是投资加投教。

相比基金公司,基金经理个人的自购行为,更显出专业实力。

以张坤的易方达优质精选混和为例,笔者整理了张坤自购持仓变化的时间点。可以清晰地看到,张坤每一笔加仓的时机都精准地踩在曲线的底部,2015年还精准地在收益高点及时减仓,踩点能力令人称叹。

基金经理在市场下跌后的积极自购行为,无论出发点是对未来预期收益的判断,还是提供安慰剂给持有人,用真金白银与投资者风险共担,终究是一件好事。毕竟自己的钱都在里面了,管不好也至少努力过,管好了那就名利双收。

换句话说,你可能会赢,但基金公司绝对不会输。

02

品种选择:其实更爱低风险

提到基金公司自购,很多投资者第一反应是救股市。

有这样的看法并不奇怪。基金公司自购,尤其是扎堆宣布自购的时候,往往是市场低迷的时候,基金公司也往往会在公告中注明,将使用自有资金申购旗下权益类产品。言下之意,基金公司会借助权益基金为股市输血,因此这一行为通常被解读为利好股市,有利于提振市场和基金持有人信心。

但实际上,很多人不知道的是,基金公司自购并不只是会买权益类基金,其他类型基金同样也会买,而且其他类型基金的自购比例也不低。

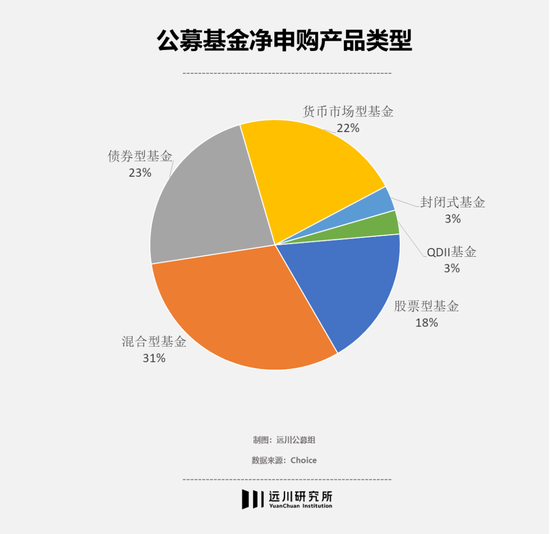

Wind数据统计显示,自2002年以来的20多年间(2002.1.1~2022.3.31),基金公司净申购金额占比最高的是混合型基金,达31%;与股票型基金合并,公募净申购权益类基金占比达49%,占了半壁江山。不过,风险等级较低的债券型基金和货币基金净申购金额占比也较高,合计达到45%。

换句话说,基金公司自购,在具体买什么基金上,其实并没有想象中的那么激进。高风险的权益产品会买,但中、低风险的债基、货基也会买,QDII等其他类型的基金同样会买,分散投资,均衡配置的特点很明显,不会把鸡蛋放在一个篮子里。

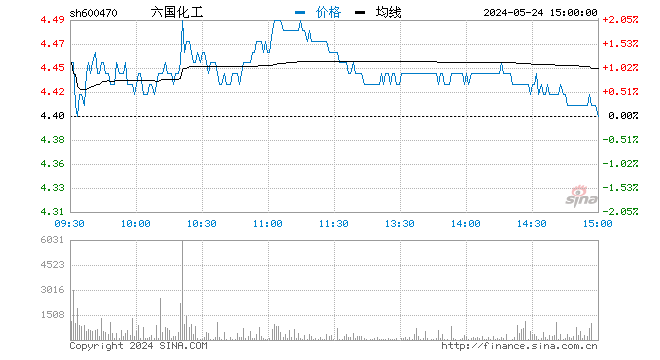

从基金产品数据看,基金公司自购也表现出同样的特征:买得最多的往往不是权益类产品。

Wind数据显示,近一年(2021.4.6-2022.4.6)里,基金公司净申购超3000万元的基金一共30只,其中偏股混合型基金11只,债券型基金9只,FOF基金5只,股票ETF及链接基金5只,权益类基金和其他类型几乎是各占一半。

很多投资者之所以会对基金公司买什么有误解,原因在于基金公司自购往往是常态化的,而投资者对自购信息的关注却是阶段性的。

当市场低迷时,基金公司往往集体发布自购公告,这个时候基金公司一般买的都是旗下主动权益类产品,而这恰恰也是最能吸引投资者关注的时候。而基金公司平时也会自购,比如新基金发行时自购以达到营销和快速募集成立的目的,再比如为了盘活公司自有资金的需求,也会在合适时机买入旗下基金,但这些公告往往都被投资者忽视。

既然自购并非只买主动权益类基金,其对股市的利好作用也不应该被夸大。历史数据反复证明,基金公司扎堆自购,并不能作为市场见底的信号。基金公司借助自购托底股市的想法,很多时候或许只是股民、基民一厢情愿的错觉罢了。

更何况,现实情况更残酷:别看基金公司自购的口号雷声很大,但落下来,也许就变成毛毛雨了。

03

自购金额:雷声很大雨点小

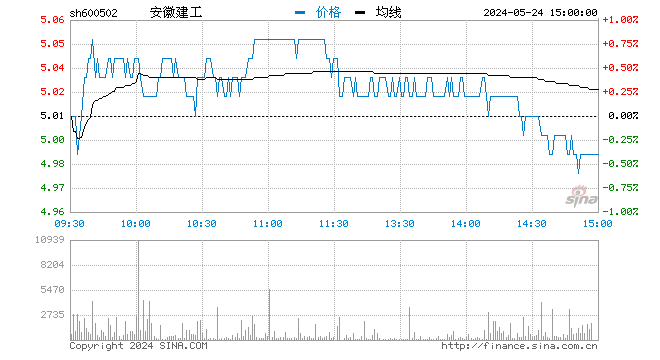

买什么考验的是基金公司的能力和智慧,但买多少则反映出基金公司的诚意。

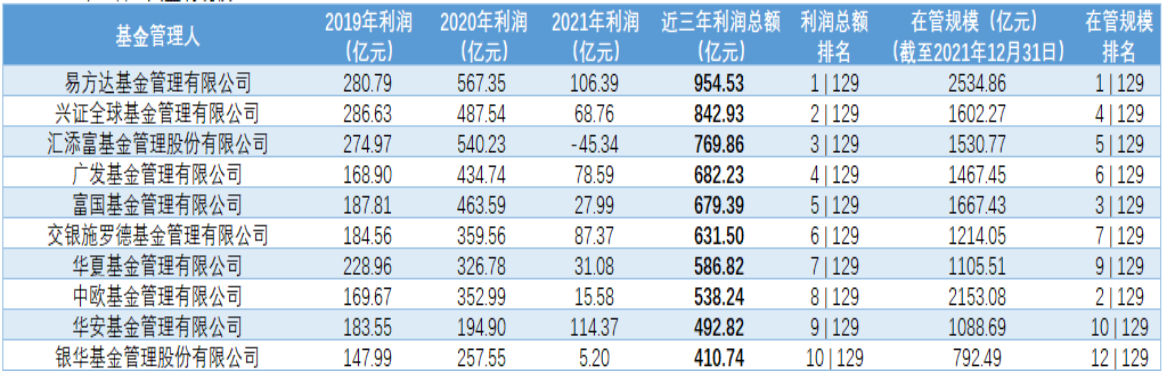

以20年的维度来看,区间净申购金额超10亿元的基金公司有5家,包括易方达基金、广发基金、国泰基金、汇添富基金和工银瑞信基金,几乎都是公募大厂。其中,易方达净申购金额遥遥领先,超过23亿元,其他4家不相上下。天弘基金在自购方面也很积极,无论是净申购金额还是频次都很高。

即便如此,相比基金公司的管理规模和净利润,10亿元、20亿元的净申购金额,不过是九牛一毛;而从净申购金额最大的产品类型来看,绝大多数基金公司选择了风险较低的货币基金、债券基金和养老FOF。

头部基金公司有着更强的市场号召力,它们的自购行为也更容易引起投资者的共鸣。但是它们自购的诚意是要打一个问号的。拉长时间周期来看,基金公司自购,可能并非只是单纯的看好股市,营销和资产增值需求更大。

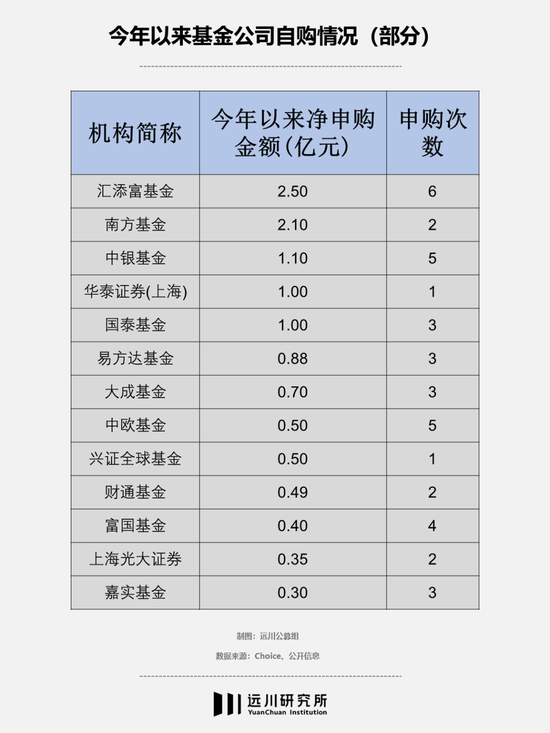

据不完全统计,今年一季度有接近40家基金公司宣布自购计划,易方达、汇添富、富国、广发、中欧、华安、嘉实、南方、兴证全球、睿远等知名基金公司都赫然在列,自购金额从2亿到几千万不等,有些基金公司给出买入时间期限和锁定期,有些则标明了自购产品范围。

不过,由于基金公司自购进展无需对外披露,对外宣布的自购计划完成与否,外界不得而知,只能从净申购的数据中略窥一斑。据 choice 数据显示,截至4月6日,基金公司年内净申购超过 1 亿元的,仅5家机构,其中金额最高的为汇添富,自购了6只产品,合计达2.5亿元。而从自购明细数据来看,大部分基金公司今年自购的产品,也都均以发行半年内的新基金为主。

这也不难理解,毕竟在发行惨淡的日子里,基金公司自购多多少少还是能够帮到新基金的成立和运作。

04

尾声

打鸡血讲究“一鼓作气,再而衰,三而竭”,基金公司搞自购也一样。

在每个月都要飞出来几只黑天鹅的2022年,基金公司几乎一直走在自购的路上,隔三差五就能看到自有资金买基金的消息。而亏麻了的基民一边看着基金公司你争我抢的发公告,一边数着家里已经不多的余粮,不是不想乐观,只是真的加不动仓了。

心有余而力不足的时候,他们也许只会感慨一句:下一次,基金公司在高位先拿钱自购、到低点再发行新基,好不好?

全文完。感谢您的耐心阅读。