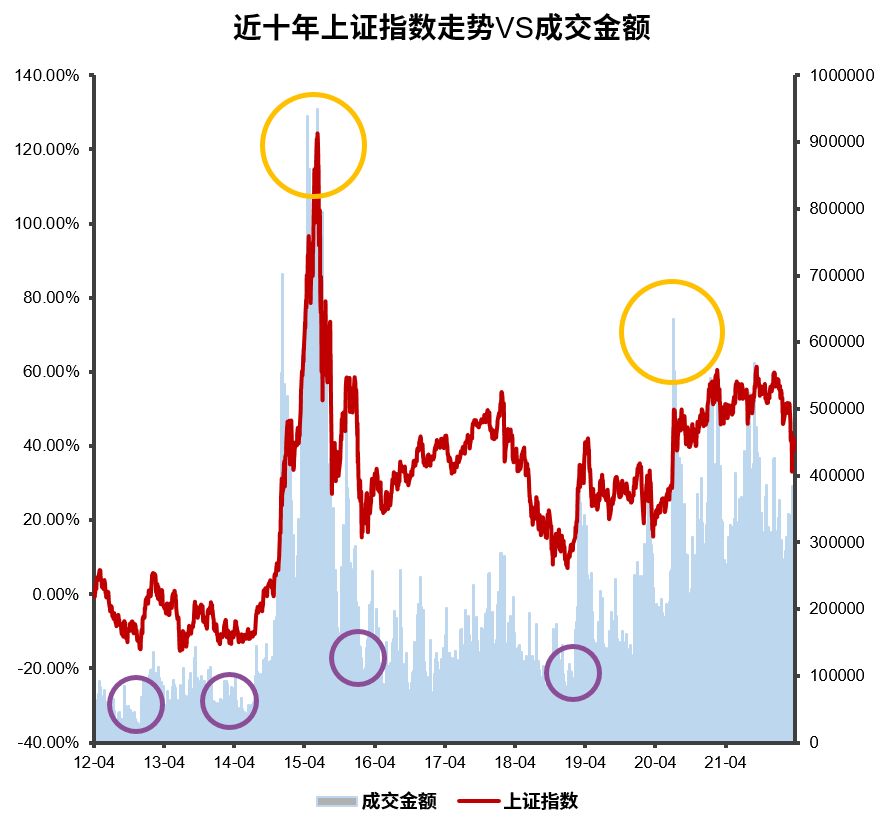

股市:3月制造业PMI转弱,俄乌谈判一波三折

市场回顾与分析

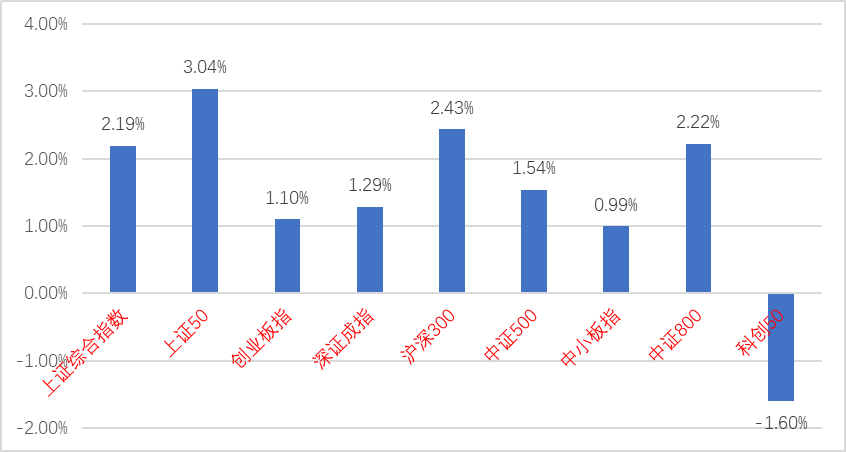

上周A股走势维持震荡,主要指数涨跌不一。

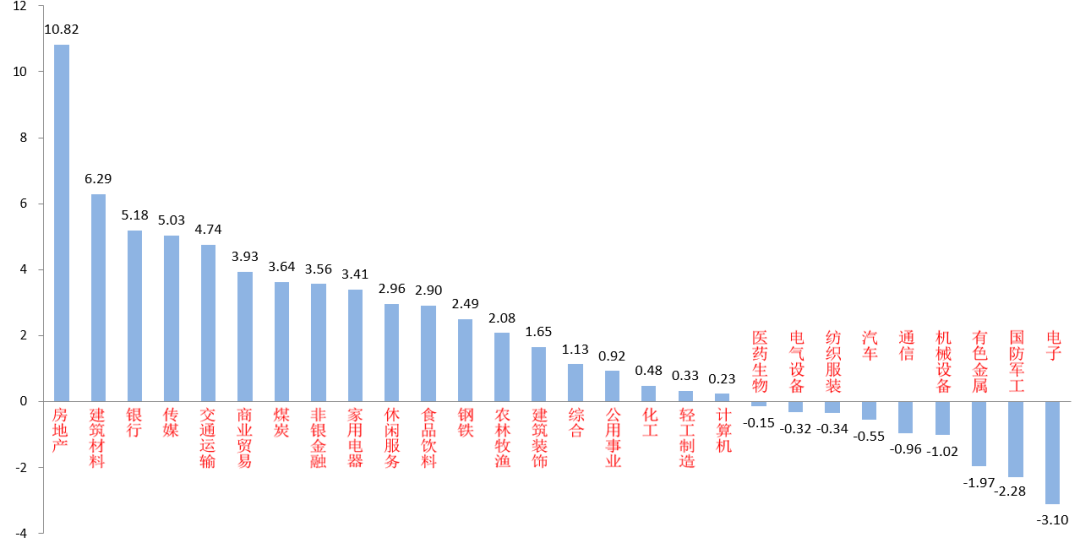

28个申万一级行业有19个上涨。房地产(+10.82%)、建材(+6.29%)和银行(+5.18%)居涨幅前三。电子(-3.10%)、国防军工(-2.28%)和有色金属(-1.97%)居跌幅前三。

房地产板块受益地产政策边际放松预期,博弈资金进入布局,导致上涨。

电子板块受一些智能化概念标的杀估值影响,引发一些博弈资金流出。

A股主要指数周涨跌幅(%)

(资料来源:wind,统计区间:2022/03/28-2022/04/1)

(资料来源:wind,统计区间:2022/03/28-2022/04/1)申万一级行业周涨跌幅(%)

(资料来源:wind,统计区间:2022/03/28-2022/04/1)

(资料来源:wind,统计区间:2022/03/28-2022/04/1)股市策略观点

上周统计局公布了3月PMI数据:3 月全国制造业 PMI回落 0.7个百分点至49.5%,景气度跌破荣枯线,由扩张转为收缩。主要分项中,需求回落,生产续降,库存分化,价格续升。从分项贡献率来看,新订单指数显著转弱拖累制造业 PMI。

上周俄罗斯代表团团长梅津斯基在第五轮俄乌谈判第一天的会谈结束后表示,双方谈判很有建设性,乌克兰基本放弃加入任何军事联盟。此次谈判结束后国际投资者情绪为之一振,国外主要股指均有一定反弹。但之后乌克兰方面希望5-10年加入欧盟和北约的相关言论,又使得谈判结果变得扑朔迷离起来。

流动性方面,LPR和MLF利率在1月17日调降后无变化,央行继续维持流动性在稳定稍宽的状态。央行助力稳增长的决心仍坚定,由于2月金融数据的疲软和金稳会相关表态,当前市场对后续再次降息、降准的预期提高,需跟踪央行后续动作。

股市策略展望

在目前的基本面背景下,经济增速下行的趋势大概率仍将继续,俄乌战事仍在持续,对我国市场的影响大小需要根据冲突持续时间和解决方式判断。尤其对资源类板块影响较大。在美联储进入加息周期、国内金融数据疲软和市场表现弱势的共同作用下,后续稳增长和宽信用甚至宽货币政策有望持续发力。应重点关注稳增长和宽信用、宽货币相关措施的落地和相关板块表现。我们预计后市将继续维持震荡,暂时仍以结构性机会为主,继续对于市场维持“不过分乐观、不过分悲观”的态度,关注成长、侧重性价比。同时,关注以下方向:

(1)受益国产替代、自主可控的成长主线,如电子、电气设备及高端装备制造等相关子行业及公司,及政策支持下的部分“专精特新”公司。

(2)在碳中和、碳达峰背景下,关注碳交易和碳中和相关标的,如估值合理的新能源汽车、风电、光伏、储能、电网等行业及其相关产业链的长期高景气度标的。

(3)在政府专项债发行提速且基建带头稳增长预期上行的背景下,部分新老基建链优质标的或将迎来机会。

(4)核心赛道中能够维持强逻辑、高景气、估值区间合理的品种,如一些受益老龄化趋势加深和新冠疫情反复的优质医药标的和一些CPI链中受益PPI和CPI剪刀差收敛较多的农业、消费类优质标的。

(5)国际地缘冲突背景下,部分资源类标的会迎来阶段性机会。

债市:疫情拖累3月经济,债市博弈4月货币宽松

市场回顾与分析

上周一级市场共发行75只利率债,2266亿,净融资额-327亿。国债、地方债和政金债发行量分别为0亿、1034亿和1232亿,净融资额为-1054亿、225亿和502亿。信用债共计发行226只,总规模2223亿,净融资额552亿。

上周收益率曲线陡峭化下行。主要影响因素包括:公开市场操作、货币宽松预期、国内疫情、3月PMI、俄乌谈判等。

资金逐渐转松,上周隔夜多在2%以下。本周有6100亿逆回购到期,关注流动性变化情况和央行货币政策态度。

上周公布的3月PMI明显低于预期和季节性规律,受疫情扰动显著。高频数据来看:上游生产环比改善,下游需求仍然很弱,出口运价持续回落。

美联储、欧央行官员持续释放货币政策收紧信号,美国3月非农就业数据仍强。最终10年美债收盘2.38%,较前周下行10BP。

债市策略展望

上周收益率曲线走向牛平。

一方面疫情显著拖累经济,3月PMI低于预期,而海外输入型通胀继续挤压中游行业和中小企业利润空间,就业压力加大,机构宽货币预期再起,央行加大跨季资金投放力度进一步加剧了市场的博弈热情,短端利率大幅下行。

另一方面国常会强调咬定目标不放松,一季度经济超预期回落意味着为实现全年增长目标,二季度乃至三季度基本面需实现更大程度的改善,经济偏弱的现实与即将企稳的预期相交织,长端利率震荡为主、略有下行。上海清明假期尚未出现疫情拐点,本轮疫情对经济的负面冲击需要上调,但与此同时部分三四线城市开始放松限售限购政策,政策对冲力度也对应加大。

操作策略上,4月中旬以前一直是货币政策宽松窗口期,短期可使用流动性强的标的适度博弈货币政策调整,但债市中期仍会受到宽信用的担忧,需对交易的风险敞口有所控制。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。